◆シェアハウス投資、2社目の破産

これまで記事に書いていますが、

かぼちゃの馬車の類似シェアハウス投資は、

複数あります。

私が把握しているだけでも5社あります。

そのうちの一社である、

「ゴールデンゲイン社」が、

破産手続きに入ったと報じられました。

~ 記事一部抜粋 ~

シェアハウス運営ゴールデンゲインが破産

シェアハウス運営のゴールデンゲイン(東京・港)が東京地裁から22日に破産開始手続きの決定を受けたことが23日、わかった。シェアハウスを運営する事業者が破産するのは、女性専用シェアハウス「かぼちゃの馬車」運営のスマートデイズ(東京・中央)に続き2社目になる。

スマートデイズ同様に、ゴールデンゲインのシェアハウス所有者に対してもスルガ銀行が資金の大半を融資していたとされる。帝国データバンクによると、ゴールデンゲインの負債総額は2016年10月期時点で約13億6900万円だが、その後変動している可能性があるという。

(日経新聞 2018/5/23記事より)

~ ここまで ~

ゴールデンゲイン社については、

以前にも記事に書いていますが、

ここでもスルガ銀行が深く関わっており、

大半の融資を担っています。

3月14日「かぼちゃの馬車類似シェアハウス投資会社ゴールデンゲイン社が事務所を撤退」

◆さらにもう一社、破産寸前

さらに、破産間近とみられる会社が、

もう一社あります。

「ガヤルド社」です。

同社については、以前に記事で取り上げましたが、

建設業についてはすでに廃業届を出しており、

同社所有の高級物件は次々競売にかけられています。

4月4日「かぼちゃの馬車類似シェアハウス投資販売会社・ガヤルド社所有の高級マンションが競売へ」

すでに、ガヤルド社の本社は、

電話をかけてもつながらない状態となり、

本社の入り口に暗幕がかけられているとのことです。

そして、このガヤルド社は、

シェアハウス投資以外にも、

同様のスルガスキームによって、

「ミニアパート」を複数販売していたのです。

さらに、今度は川崎支店が深く関わっていたと、

報じられているのです。

~ 記事一部抜粋 ~

スルガ銀行川崎支店が融資

東京商工リサーチ(TSR)はミニアパートを対象としたサブリース案件で、前記の3支店以外でも融資を実行していた支店があることを示す書類を独自入手した。

新たにサブリース案件への融資が確認されたのは(株)ガヤルド(TSR企業コード:294701176)が展開するミニアパート向けで、融資額は土地取得と建物建築を合わせ約1億5000万円。複数のオーナーにスルガ銀行川崎支店が融資していた。

ガヤルドは、2003年6月設立の注文住宅やマンション分譲会社で、「テラス」ブランドでミニアパートのサブリース事業も展開している。ミニアパートは木造で、1棟あたり10~20部屋のものが多い。オーナーは売主のガヤルドと土地売買契約を結ぶと同時に、A社を請負者とする建築工事の契約を結ぶケースが複数確認された。

(ガヤルド社 本社入り口)

(東京商工リサーチ 2018/5/23記事より)

~ ここまで ~

◆いったいどこまで広がるのか・・・

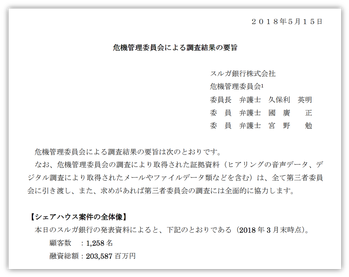

先のスルガ銀行の決算発表時の報告では、

シェアハウス向け融資が2035億円(顧客数1258名)と、

公表されています。

しかし、今回のガヤルド社のミニアパート投資は、

その数字に含まれていないとしています。

さらに、前回の記事でお話しした通り、

今後は1棟マンションや1棟アパートにおいても、

時限爆弾が次々に破裂していく可能性があります。

前回記事「ついに明かにされたスルガスキーム(2)」

つまり、スルガスキームを使って、

サラリーマン向けに多額の融資を行った案件が、

まだまだあるということです。

スルガスキームのポイントは3つでした。

(1)通帳の偽造・改ざん

(2)二重契約

(3)家賃保証(or サブリース)

スルガスキームを使って、

回収できるか怪しい資産背景の人に、

担保評価の著しく低い物件に対して、

多額の融資を行っていたということになります。

つまり、とんでもない融資残高が、

不良債権化する可能性があるということです。

◆なぜこんな事態になってしまったのか?

なぜこんな事態になってしまったのでしょうか?

スルガ銀行は、内部調査の報告では、

次の7点を取り上げています。

1.いわゆるチャネル営業の問題点

2.内部統制の不全(審査機能の不全)

3.ビジネスリスク .ビジネスリスク ビジネスリスク分析の不在

4.営業優位の風土によるコンプライアンス によるコンプライアンス によるコンプライアンス不在

5.リスク情報に対する感度の鈍さ

6.ガバナンスの .ガバナンスの不全

7.顧客本位の業務運営(コンダクトリスク コンダクトリスク コンダクトリスク)に対する意識の欠如

つまり、スルガ銀行・米山社長が発言している通り、

「増収増益が続き『今期も増収増益しなければいけない』というプレッシャーに変わった。リテール部門は力が入りすぎてしまって、審査より営業が強くなってしまった」(日経新聞 2018/5/15記事より)

ここが一番の問題点だったとしています。

一方で、なぜこんなにも利益主義に、

走らなければならなかったのか・・・。

一連の事件を追っていると、

どこか虚しさを感じてくるのは、

きっと私だけではないでしょう。

銀行、いや日本の、もっと言えば世界中で、

どこか私たちの価値感が、

狂わされているのかもしれません。

「お金ができる仕組み。銀行の詐欺システム(1/5) Money As Debt」