手形の受領、そして取立について

9月18日

手形の流通量が減ったことから、若い経営者の方の中には初めて受け取ったと言うかとも少なくありません。

手形割引の話は何度も投稿していますが、手形の受領時のポイントや、手形の取立の手続きについて投稿してきませんでした。

今回は手形受領時のポイントと手形取立について投稿いたします。

(手形受領時のポイント)

1. 確認

手形の内容(受取人名、金額、発行日、支払期日など)を確認します。間違いや不備がないかチェックしましょう。

2. 受領印

手形を受け取ったことを証明するために、受領印を押すことが一般的です。

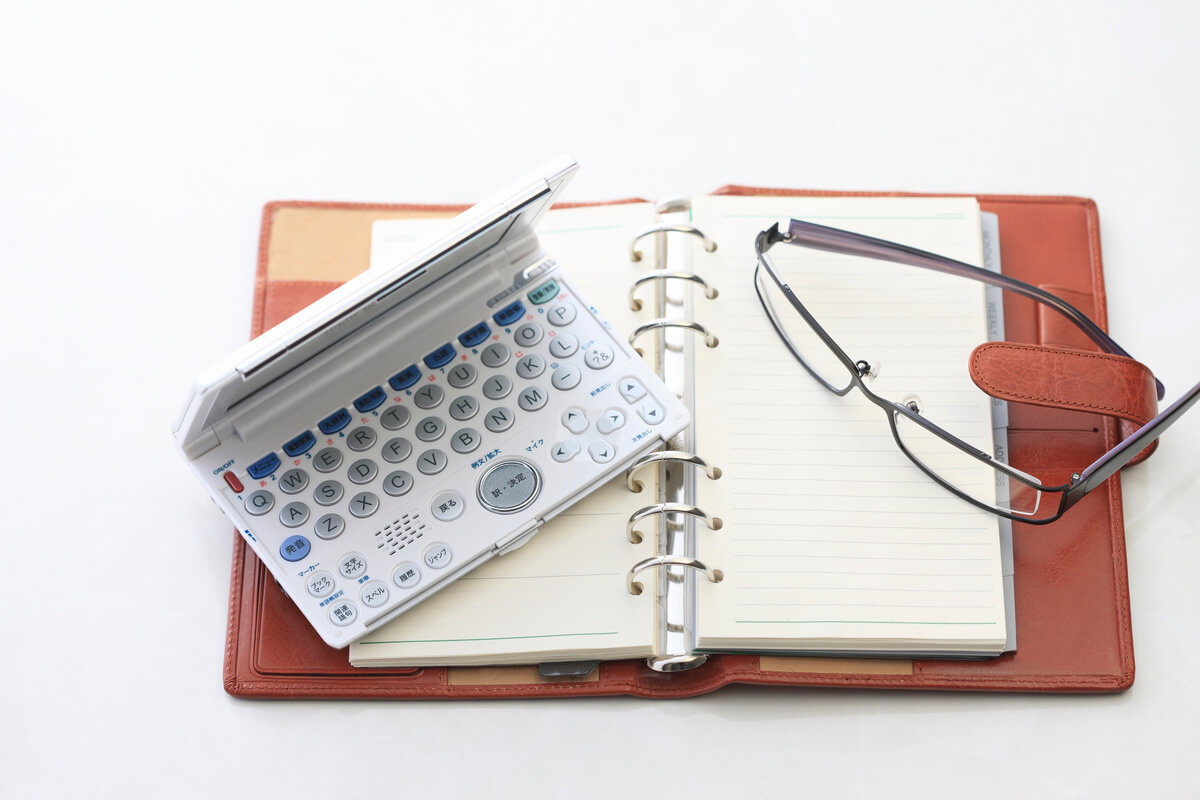

3. 記録

手形受領の記録を残します。いつ、誰から、どのような内容の手形を受け取ったのかを記録しておきます。

4. 保管

手形は重要な書類ですので、安全な場所に保管します。

5. 期日管理

手形の支払期日を管理し、忘れずに支払いを受けるように計画を立てます。

(手形取立の手続き)

手形取立の手続きは、商取引において手形を入手した場合に、その手形を銀行や金融機関を通じて現金化するための方法です。

一般的な手続きの流れを説明します。

1. 手形の確認

まず、受け取った手形の内容(発行日、満期日、金額、受取人、署名など)を確認します。

2. 手形の裏書

手形を取立てるためには、自己の名前を手形の裏に記入して裏書します。

これにより、手形の権利が移転します。

3. 取立て依頼

裏書した手形を銀行に持参し、取立てを依頼します。

この際、取立て手数料が発生する場合があります。

4. 銀行による取立て

銀行は、手形の発行元に対して取立てを行います。

満期日が来ると、発行元から手形金額が銀行に支払われます。

5. 入金確認

銀行が手形金額を受け取ったら、依頼者の口座に入金が行われます。

6. 手形の保管・管理

取立てが完了した手形は、原則として発行元に返却されるか、適切に保管されます。

なお、手形取立の手続きは金融機関によって異なる場合があるため、具体的な手続きについては利用する銀行にお問い合わせ下さい。

そして取立による入金まで待っていると、資金繰りが成立しないときに利用するのが手形割引です。

ご連絡 ご相談

ファクタリング 実質的支配者

9月17日

ファクタリングの案件で時々あるのが、代表取締役が実権を持っていないと思われる時があります。

要は代表取締役が実質的支配者ではないのです。

この場合、実質的支配者の方の存在とその方の意思を確認することが出来れば良いのですが、できない場合は、代表取締役と契約を締結していてもファクタリング精算の時、送金手続きをしていただけないリスクが出てきますので、ご利用いただけない場合もあることをご理解いただきたいと思います。

ファクタリングをスムーズに進めるために、代表取締役以外の方が実質的支配者の場合は、実質的支配者の方の意思確認が必要とご理解下さい。

ファクタリングだけではありませんが、あらゆる資金調達はシンプルに分かりやすいことは非常に重要です。

特にファクタリングのように、短い審査期間で結論を出さないといけない場合、代表取締役以外にもっと権力を持つ人がいる。

でも、代表の方に聞いても明確な回答がなかったり、明らかにその存在を隠したがっているとの印象を受けると、まともなファクタリング会社ほどNGの懸念が高くなります。

この実質的支配者の件は、ファクタリング会社だけでなく、銀行はもちろん、他の金融機関でも断られる原因になりますのでご注意下さい。