-

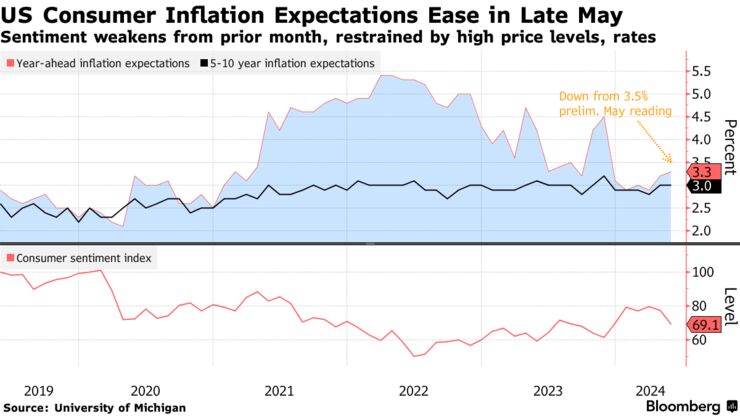

1年先の米インフレ期待、速報値から低下ー5月のミシガン大調査

-

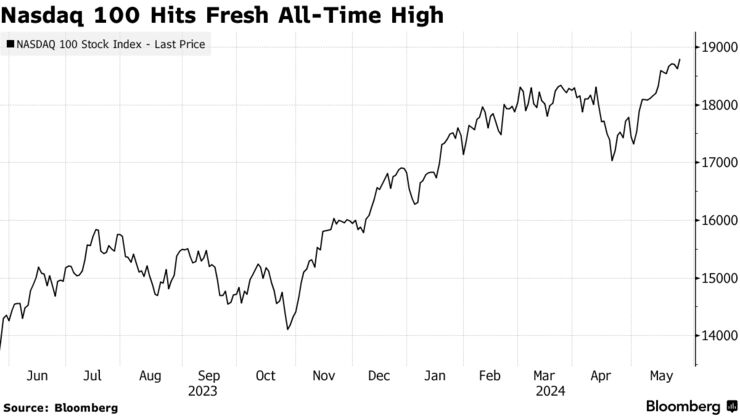

ナスダック100指数は最高値更新、エヌビディアとアップルが主導

24日の米国株式市場は主要3指数がそろって上昇。米消費者のインフレ期待が後退し、年内の米利下げを巡るセンチメントを支えた。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5304.72 | 36.88 | 0.70% |

| ダウ工業株30種平均 | 39069.59 | 4.33 | 0.01% |

| ナスダック総合指数 | 16920.79 | 184.76 | 1.10% |

米国株は連休を控え上昇

Photographer: Michael Nagle/Bloomberg

S&P500種株価指数は3営業日ぶりに上昇。連休明けの5月28日からは証券取引の決済期間を短縮し、決済日を約定日(トレードデート)の翌日とする「T+1」が始まる。27日はメモリアルデーの祝日で、米市場は休場となる。

ウォール街も不安、米株「T+1」前夜-外為市場が火種になる恐れ

5月の米ミシガン大学消費者マインド指数(確報値)では、1年先のインフレ期待が速報値の3.5%から3.3%に低下した。4月は3.2%だった。

米消費者の1年先インフレ期待、速報値から低下-ミシガン大指数 (2)

LPLファイナンシャルのチーフエコノミスト、ジェフリー・ローチ氏は「データの詳細に目を向けると、消費者はインフレの軌道をそれほど悲観していない」と指摘。「今回の調査では、個人消費が減速し、需要サイドからのインフレ圧力が弱まる兆候が示された」と述べた。

薄商いの中、S&P500種は5300を上回って引けた。ナスダック100指数は最高値を更新。エヌビディアとアップルが上昇をけん引した。

ナスダック100指数は最高値を更新

出所:ブルームバーグ

ブルームバーグ・エコノミクス(BE)のスチュアート・ポール氏によれば、来週31日に発表される個人消費支出(PCE)価格指数データでは、コア指数が年初来で最も小幅な伸びとなる見通し。しかし、伸びの鈍化は不安定な航空運賃の急落が関連している可能性が高いという。一方で、金融環境の緩みが引き続きインフレ圧力になるとみられている。

1年先のインフレ期待と5ー10年先のインフレ期待(上)と消費者センチメント指数(下)

出所:ミシガン大学

LPLファイナンシャルのクインシー・クロスビー氏は、来週31日に発表される個人消費支出(PCE)価格指数データが予想を下回れば、市場に決定的な買い材料を提供するとみている。

「下振れとはならず、横ばいであっても、インフレがある程度抑制されているとして市場は満足するかもしれない」とクロスビー氏。「とはいえ、前日の反応を見る限り、米金融当局が根強いインフレに手をこまねいていることに市場関係者はしびれを切らしつつある」と述べた。

ヤン・ハッチウス氏ら、ゴールドマン・サックス・グループのエコノミストは、金融緩和を正当化するには米経済はなお力強さを示唆しているとして、米国の利下げ開始予想を従来の7月から9月に修正した。

ロンバー・オディエ・アセット・マネジメントのマクロ調査担当責任者、フロリアン・イエルポ氏は、今週も「米金融当局を巡る不安」が市場を支配したと指摘する。

「だが、金利上昇にもかかわらず、企業利益が底堅いとみられる点は留意する必要がある」とし、通常はプラスの経済ニュースも金融政策の面では単純に喜べないことがあると述べた。

米国債相場では、期間短めの国債利回りが上昇する一方、期間長めの国債利回りは低下した。債券市場は連休を控え、短縮取引となった。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.57% | -1.2 | -0.25% |

| 米10年債利回り | 4.47% | -1.2 | -0.26% |

| 米2年債利回り | 4.95% | 1.1 | 0.22% |

| 米東部時間 | 16時44分 |

米連邦準備制度理事会(FRB)のウォラー理事は中立金利の水準は比較的低いと考えているが、持続不可能な財政支出によってこの傾向が反転する恐れがあると述べた。ただ、国債市場の反応は限定的だった。

米中立金利の押し下げ要因、持続不可能な財政で反転もーウォラー理事

ニューヨーク外国為替市場では、ブルームバーグ・ドル・スポット指数が下落。ただ、米利下げ観測の後退に伴い、週間では約0.4%上昇した。利食い売りに加え、米英両国が連休を控えていることも影響した。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1249.77 | -2.76 | -0.22% |

| ドル/円 | ¥156.95 | ¥0.02 | 0.01% |

| ユーロ/ドル | $1.0847 | $0.0032 | 0.30% |

| 米東部時間 | 16時44分 |

オーバーナイト・インデックス・スワップ(OIS)市場が織り込む年内の米利下げ幅は34ベーシスポイント(bp、1bp=0.01%)と、1週間前の42bpから縮小した。

出所:ブルームバーグ

円は対ドルでほぼ変わらず。早い時間は売りが優勢だったが、午後に入って156円後半でもみ合いとなった。一時は156円82銭まで買われる場面もあった。

神田真人財務官は足元の為替相場について「無秩序な為替の動きは経済に悪影響を与える」として、「過度な変動があれば適切な行動を取る」とあらためて表明した。主要7カ国(G7)財務相・中央銀行総裁会議のため訪問中のイタリア・ストレーザで記者団の質問に答えた。

神田財務官、為替で「過度な変動あれば適切な行動取る」と再表明 (1)

G7声明の草案では、為替に関する従来の文言が今回も維持される見通しとなった。草案では「明確なコミュニケーションを通じて負の波及効果を抑えるよう努める」などとも記された。

G7声明草案、中国への懸念浮き彫り-為替に関する従来の文言維持

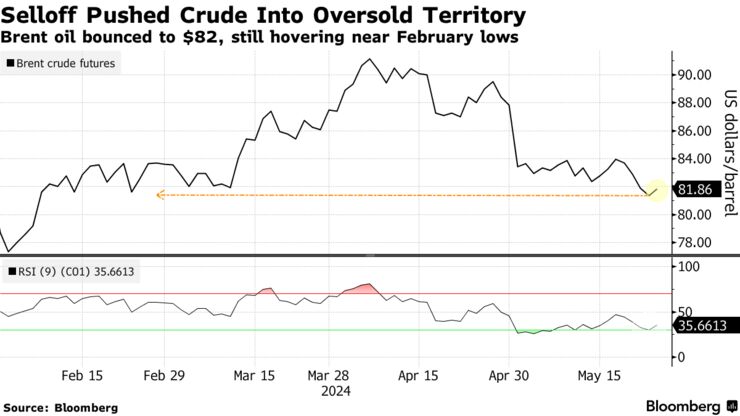

ニューヨーク原油先物相場は反発したが、3カ月ぶり安値近辺での推移。石油輸出国機構(OPEC)と非加盟産油国で構成されるOPECプラスの会合を来月初旬に控える中、世界的に供給が十分である兆候や、地政学的リスクの後退が意識された。

北海ブレントのプロンプトスプレッド(当限月と来限月の価格差)は現在、26セントのバックワーデーション(逆ざや)。今月初め時点では65セントの逆ざやだった。期近物が期先物より安くなるコンタンゴ(順ざや)に近づきつつある。これは近い将来に供給が潤沢になるシグナルだ。

A/Sグローバル・リスク・マネジメントの調査責任者、アルネ・ローマン・ラスムセン氏は「地政学的プレミアムが剥落し、需給バランスへの懸念が強まった」ことを受け、弱気センチメントが市場に広く行き渡っていると指摘した。

中東での紛争が原油供給の混乱につながっていないことから、原油相場は4月半ば以降、下落基調をたどっている。

上段:北海ブレント原油先物、下段:RSI(9日間)

出所:ブルームバーグ

6月2日に開催されるOPECプラスの会合では、減産延長が決まると広く予想されている。

ニューヨーク商業取引所(NYMEX)ウェスト・テキサス・インターミディエート(WTI)先物7月限は、前日比85セント(1.1%)高い1バレル=77.72ドルで終了。ロンドンICEの北海ブレント7月限は76セント上昇し、82.12ドル。週間ベースではいずれも2%を超える下げとなった。

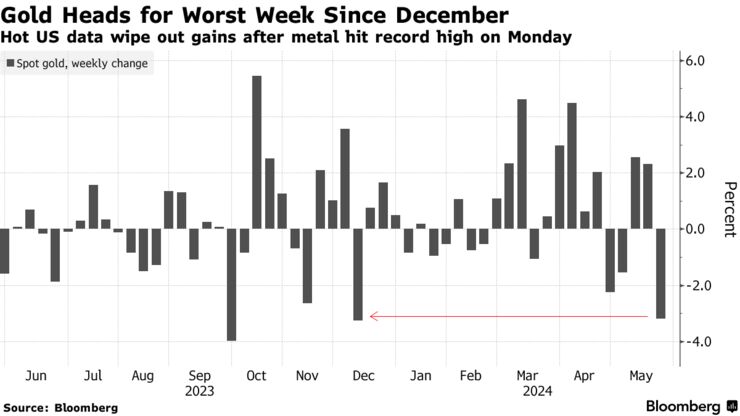

金スポット相場は小反発。米ミシガン大消費者マインド指数(確報値)で、消費者のインフレ期待が速報値に比べて低下したことが手掛かりとなった。

ただ、週間ベースでのスポット価格は今年に入って最大の下げ。米金融当局が政策金利を高水準に維持するとの見方が重しとなった。

金スポットは20日のアジア時間に史上最高値を更新したが、23日には今週最も大きな下落率を記録。S&Pグローバルの米総合購買担当者指数(PMI)が約2年ぶりの高水準となり、米金融政策が近い時期に緩和に転じるとの期待がしぼんだ。

金スポット価格(週間の騰落率)

出所:ブルームバーグ

20日に最高値を付けた後、市場には利益確定の動きが見られる。米国債利回りが上昇傾向にあることも金を圧迫している。金利や利回りの上昇は、利息の付かない金投資には通常マイナスとなる。

金スポット価格はニューヨーク時間午後2時50分現在、前日比0.3%高の1オンス=2335.39ドル。一方、ニューヨーク商品取引所(COMEX)の金先物8月限は2.80ドル(0.1%)安の2356.90ドルで終了した。

原題:Stocks Rise on Hopes Inflation Pressures Will Ease: Markets Wrap(抜粋)

Treasuries Mixed, Curve Flatter; Bullish Options Play Seen Again(抜粋)

Dollar Post Biggest Weekly Gain in Over a Month: Inside G-10(抜粋)

Oil Lingers Near Three-Month Lows on Ample Near-Term Supplies(抜粋)

Gold Reverses From Record as US Data Sets Up 2024’s Worst Week(抜粋)