米国市況】大型ハイテク株が急落、来週の決算警戒-円は上げを消す

Rita Nazareth-

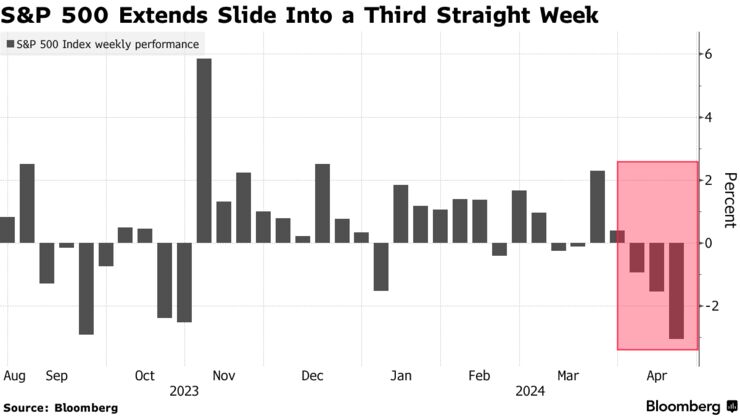

S&P500種は5000割れ、週間で6週連続安-質への逃避巻き戻し

-

ドルは週間で2週連続高、中東の緊張を懸念-原油と金は上昇

米株式相場でS&P500種株価指数は下落。世界有数の大型ハイテク株が売りを浴びた。強気相場を率いてきた同セクターから来週は決算発表が相次ぐ。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 4967.23 | -43.89 | -0.88% |

| ダウ工業株30種平均 | 37986.40 | 211.02 | 0.56% |

| ナスダック総合指数 | 15282.01 | -319.49 | -2.05% |

S&P500種は5000を割り込み、過去最高値からの下げを拡大。ハイテク比重が大きいナスダック100指数は2%余り下げた。大型ハイテク株7強「マグニフィセント・セブン」の半数余りが、近日中に四半期決算を発表する。人工知能(AI)の熱狂に支えられた高い期待に応えられるかどうかが焦点。この日はAI銘柄として人気の高いエヌビディアが10%安、スーパー・マイクロ・コンピューターが23%安と急落とした。

ブルームバーグ・インテリジェンスによれば、ハイテク7強の1-3月決算は38%増益の見通し。これらを除外したS&P500種採用銘柄では、3.9%の減益が見込まれている。

LPLファイナンシャルのチーフ・グローバル・ストラテジスト、クインシー・クロスビー氏は「投資家が期待しているのは単なる強い決算ではなく、強いガイダンスだ」と指摘。「大型ハイテク企業が何らかの失望をもたらせば、今週売られ過ぎた相場は来週、さらに売られ過ぎの領域に深く突き落とされるだろう」と述べた。

S&P500種は6週間連続で下げ、2022年10月以来の長期下落局面となった。エヌビディアは時価総額にして2000億ドル(30兆9100億円)余りを消失した。ナスダック100指数は今年一番の下げ。好調な決算を前日に発表したネットフリックスは、四半期毎の有料会員数発表をやめるとの決定が嫌気され、株価は急落した。

米国債市場では10年債利回りがアジア時間に一時14ベーシスポイント(bp、1bp=0.01%)下げたが、米国時間では1bpまで下げ幅を縮小した。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.71% | -1.7 | -0.35% |

| 米10年債利回り | 4.62% | -1.2 | -0.26% |

| 米2年債利回り | 4.98% | -0.3 | -0.05% |

| 米東部時間 | 16時41分 |

アジア時間に10年債利回りを4.50%未満に追い込んだ質への逃避は、米国時間には巻き戻された。投資家の関心は強い米経済データと利下げ先送りの可能性に戻った。

連邦公開市場委員会(FOMC)の日程と一致したオーバーナイト・インデックス・スワップ(OIS)の変動は極めて小幅に終わった。年内の利下げは約38bpで、利下げ開始は11月と織り込まれている。

S&P500種株価指数

出所:ブルームバーグ

今週、ハイテク株が圧迫されたのは、台湾積体電路製造(TSMC)が半導体市場見通しを下方修正したのがきっかけ。ASMLホールディングの受注が予想を下回ったことも失望を誘った。他の大型銘柄による決算発表を控え、こうした弱いガイダンスは何かの予兆ではないかとの見方が浮上している。来週はインテルも決算を発表する。

中東で起きた最新の緊張はいったん落ち着いたものの、トレーダーらは慎重な姿勢を崩していない。

シティー・インデックスのファワド・ラザクザダ氏は何事も確実ではないとして、特に週末を控えたリスクを考えると市場は神経質な展開が続くだろうと述べた。金融政策に影響を及ぼす可能性があるインフレ率が、引き続き焦点になると付け加えた。

ランズバーグ・ベネット・プライベート・ウェルス・マネジメントのマイケル・ランズバーグ最高投資責任者(CIO)は「株式相場がここ数週間に下げているのは、利下げ期待が著しくしぼんでいるからだ。1-3月の強い相場を受けて利益確定の動きがあるのは意外ではない」と述べた。

株式相場は2019年以来の好調な一年のスタートを切った後、強い経済が続くことを考慮してもこの先どこまで上昇できるのか、投資家の間では懐疑的な見方が深まっている。

ネーションワイドのマーク・ハケット氏は「地政学的および政治的な不透明感にインフレと金利、FRB高官による市場への圧力が加わり、マーケットの顔色と投資家マインドは急速かつ劇的に変化している」と述べた。

S&P500種株価指数の週間騰落

出所:ブルームバーグ

企業ニュースではアメリカン・エキスプレス(アメックス)の1-3月(第1四半期)決算で、総収入が市場予想を上回った。プレミアムカードが引き続き好調だった。プロクター・アンド・ギャンブルにとって売上高の半分を占める北米では、第3四半期の販売量が前期をわずかに下回った。テスラは電動ピックアップトラック「サイバートラック」3878台をリコール(無料の回収・修理)する。

外国為替市場ではドルが週間ベースで2週連続高。中東の紛争エスカレートが懸念される中、来週決算を控えたハイテク株の下落が意識された。円はほぼ変わらず。 鈴木俊一財務相はワシントンで、為替市場の「行き過ぎた動きには適切に対応する」との見解をあらためて示した。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1264.37 | 0.86 | 0.07% |

| ドル/円 | ¥154.64 | ¥0.00 | 0.00% |

| ユーロ/ドル | $1.0657 | $0.0014 | 0.13% |

| 米東部時間 | 16時46分 |

主要10通貨に対するドルの動きを示すブルームバーグ・ドル・スポット指数は、イスラエルがイランへの報復に踏み切ったとの報道でアジア時間に0.6%上昇した後、それをほぼ消す展開。キャリー取引のポジションが圧迫され、週間では0.4%上昇。

イランの国営メディアは無人機を使ったイスラエルの「破壊工作」は失敗したと主張。イスファハンにある核施設は完全に無事だと伝えた。これを受けて為替相場はまちまちに変わった。

リッチモンド連銀のバーキン総裁は需要は堅調だが米経済は過熱の兆候を示していないと述べた。

シカゴ連銀のグールズビー総裁はインフレの進展が失速しているとして、いったん立ち止まって、入手するデータから今後の経済動向を見極める必要があるとの認識を示した。

ドルは対円で週間ベースで0.9%上昇し、3週連続高。鈴木財務相は、米国と欧州では抑制的な金融スタンスを緩める方向への政策シフトについて、そのタイミングとペースに関心が高まっていると指摘。そうした状況を巡る不確実性と市場の思惑が、為替を含む金融市場のボラティリティーを高めているとの認識を示した。

来週の日銀政策決定会合を控え、ドル・円の1週間物ボラティリティーは9.7%、1カ月ぶりの高さに近づいた。

ユーロは対ドルで週間ベースで小幅高。欧州中央銀行(ECB)のラガルド総裁は利下げの可能性について従来の姿勢をあらためて打ち出し、インフレには上振れ方向と下振れ方向の両方のリスクがあると強調した。

商品市場ではニューヨーク原油相場が上昇。イスラエルがイランを攻撃したとの報道直後には急騰したが、その後は押し戻され、地政学を巡るリスクプレミアムがやや低下した。

この日の相場の反応を見ると、戦闘エスカレートは回避できるとの見方を市場参加者が強めていることが示唆される。一方で、今月に入って価格高騰をヘッジするオプション買いも膨らんでいる。

ライスタッド・エナジーの石油市場調査担当シニアバイスプレジデント、ホルヘ・レオン氏は「当社の分析では、ファンダメンタルズに基づく公正な市場価格は1バレル=83ドルであり、地政学的な懸念に起因する現在のプレミアムを示唆している」と指摘。「こうした地政学的要因によって、当面は原油相場のボラティリティーが続く可能性が高い」と述べた。

ニューヨーク商業取引所(NYMEX)のウェスト・テキサス・インターミディエート(WTI)先物5月限は前日比41セント(0.5%)高の1バレル=83.14ドルで終了。ロンドンICEの北海ブレント6月限は18セント(0.2%)上昇の87.29ドルで終えた。

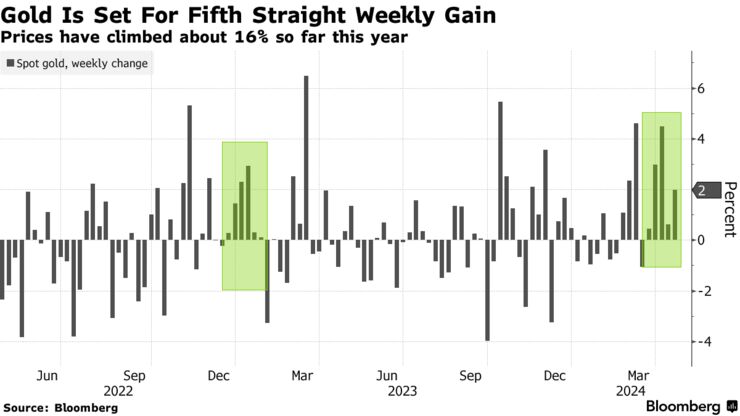

金相場も高い。だがイスラエルによるイラン攻撃が報じられた当初の上げ幅を削る展開となった。

イスラエルがイラン軍事基地をドローンで攻撃したと伝わると、スポット金価格は紛争拡大への懸念からオーバーナイトの取引で一時1.6%高まで買われた。しかし、同攻撃についてイラン国内メディアが控えめに扱っている様子が分かると、一段の地政学リスクを巡る緊張は緩和した。

ドルと米国債利回りが大きく上昇し、年内の米利下げ観測が後退しているにもかかわらず、スポット金価格は5週連続で値上がり。これは2023年1月以来の長期上昇局面だ。

サクソバンクの商品戦略責任者オレ・ハンセン氏は「金に関しては正常なリアクション機能が失われたことがますます明白になっている」と述べる。金は通常、ドルと金利が上がると下がる逆相関の関係にある。

ハンセン氏によると、金が年初来で16%上昇している背景には、ロシア・ウクライナ戦争と中東情勢に絡む地政学リスク、中国消費者や中央銀行による旺盛な需要に加え、主要国の債務残高が対国内総生産(GDP)で上昇していること、インフレ再加速の可能性などの要因がある。

金スポット相場はニューヨーク時間午後3時22分現在、15.56ドル高の1オンス=2394.61ドル。ニューヨーク商品取引所(COMEX)の金先物6月限は15.80ドル(0.7%)高の2413.80ドル。

原題:‘Mag Seven’ Get Crushed Before Next Week’s Results: Markets Wrap(抜粋)

Treasuries Haven-Bid Fades as Traders Target Selloff in Options(抜粋)

(抜粋)

Oil Ekes Out Gain After Iran’s Muted Response to Israel Strike(抜粋)

Gold Pares Gains as Iran Media Appears to Downplay Israel Strike(抜粋)

本日の株式市況

イブニング・コメント

22 日の東京株式市場で日経平均株価は反発し、終値は前週末 比370 円26 銭(1.00%)高の3 万7438 円61 銭だった。前週末の 日経平均が大幅に下落した反動で、バリュー(割安)株を中心に自 律反発狙いの買いが優勢となった。海外短期筋の株価指数先物 の買いが日経平均を押し上げ、上げ幅は一時400 円を超えた。前 週末の米ハイテク株安が重荷となり、買い一巡後は上値が重かっ た。

日経平均は19 日に1011 円安と大幅に下げ、約2 カ月ぶりの安 値で終えた。きょうは前週末に高まった中東情勢への警戒感がや や和らぎ、株価指数先物を売り建てた短期筋の買い戻しを誘っ た。電力・ガスや鉄鋼、銀行などの上昇が目立ったほか、旅客需要 の回復期待から空運や陸運も高かった。

一方、前週末の米ハイテク株安の流れを引き継いで、東エレクや アドテストといった半導体関連株への売りが日経平均の上値を抑 えた。19 日の米市場では半導体大手のエヌビディア株が10%安 で終えるなど、主要なハイテク株に売りがかさんだ。海外勢の先物 買いの勢いが細った前場中ごろには、日経平均は小幅に下げに 転じる場面もあった。

東証株価指数(TOPIX)は反発した。終値は36.14 ポイント (1.38%)高の2662.46 だった。JPXプライム150 指数は反発し、 15.10 ポイント(1.33%)高の1147.80 で終えた。

東証プライムの売買代金は概算で4 兆3070 億円、売買高は17 億828 万株だった。東証プライムの値上がり銘柄数は1470。値下 がりは161、横ばいは21 だった。

ファストリやファナック、中外薬が上げた。一方、日産自やフジク ラ、川重は下げた。

〔日経QUICKニュース(NQN)〕

市況】明日の株式相場に向けて=全面リバウンドでも嵐が続く半導体関連

日経平均 <日足> 「株探」多機能チャートより

日経平均 <日足> 「株探」多機能チャートより

週明け22日の東京株式市場は、日経平均株価が前営業日比370円高の3万7438円と反発。前週末に日経平均は先物に引きずられ1000円超の急落を余儀なくされたが、きょうはその巻き戻しの動きが顕在化した。75日移動平均線割れで投げ売りを誘ったところがいったん拾い場となる裏セオリーが機能した形だ。もっとも、自律反発とはいえ中身を見ると稀に見る変調な地合いであったといえる。個別株は幅広くリバウンド狙いの買いが流入、プライム市場の約90%の銘柄が値上がりするほぼ全面高商状となった。ところが、そうした中で相場の体感温度は低く、むしろ悪寒を感じるような地合いだったかもしれない。売買代金トップのレーザーテック<6920>がかろうじて小幅プラス圏に切り返したのみで、そのほか売買代金上位を占める半導体主力銘柄は文字通りの全面安だった。

売買代金だけみれば上位を独占し、大活況を呈する半導体セクターが、実際は一様に売り叩かれているという状況も異様な光景ではあるが、半導体以外の銘柄が赤一色、いわゆる9割の銘柄が上昇する相場というのは同じ日の出来事とは到底思えないほどの違和感がある。これを、どう解釈するかの問題だが、半導体関連が下値模索のオンパレードであっても、他の銘柄がこれに流されないことを「相場の強さ」として評価するのか、それとも半導体の弱さが「相場の先安懸念」を暗示するものと捉えるべきかは難しいところだ。

全体相場は4月新年度入りから急勾配の下り坂に遭遇した。日経平均は4月1日の始値が4万646円だったから、そこから前週末19日の終値3万7068円まで3578円の下落。これは下り坂というよりは“まさか”という崩落ぶりで、これを月初に予想した向きはほとんどいなかったと思われる。しかし、もう少し立ち位置を引いて眺めると、今年は3月22日に史上最高値4万888円(終値ベース)をつけたのだが、この時点で年初から7700円弱も水準を切り上げている。これもまた平凡な上り坂ではなかった。冷静に俯瞰すれば、今はまだ高値水準からの半値押しであり、まさかの上昇に見合う調整局面といえなくもない。全体相場の長期トレンドが終焉したとみなすのは早計である。

仮に全体相場が長期下降トレンドに移行した場合、これは中東情勢によるものではない。地政学リスクが相場の波動そのものを変えることがないのは過去の歴史が証明している。売りの口実に使われても、もし相場が他にトレンドブレイクの要素を孕(はら)んでいなければ早晩立ち直るはず。日経平均は今回と同様に、昨年9月下旬から10月にかけて75日線を下放れ、トレンド転換を印象づけた経緯がある。この時は三尊天井(三点天井)形成も喧伝され売り方を勢いづかせたが、その後に待っていたのは踏み上げ相場だった。

『メディア論』で知られる文学者マクルーハンは「人は前を見ているつもりで、実はバックミラーを見ている」という至言を残している。過去の軌跡を見ながら前方を見ている気分になるのは、未来を知り得ない人間に共通した“錯覚”である。例えばイランとイスラエルの紛争は確かに根深いが、ではロシアのウクライナ侵攻に関してどうだったかといえば、今なお終結のメドが立っていない。戦争が延々と続く中で米国や日本、そしてドイツやフランスなど欧州主要国は史上最高値を更新した。今の中東情勢に目を向け悲観しても、それはバックミラーを見て頭を悩ませているに過ぎない。これは米国の強い経済指標が早期利下げ期待を剥落させていることもしかり、である。

本当に狼がやって来るとすれば米利下げ期待の剥落ではなく、強いはずの米景気が失速するケース、サプライズ的なハードランディング懸念が浮上した時と思われる。言い換えれば米10年債利回りと2年債利回りが次にクロスする場面(逆イールド解消場面)で、株式市場は危殆に瀕する可能性があり、そのタイミングには注意を払っておきたい。

あすのスケジュールでは、午前中に2年物国債の入札が行われるほか、午後取引時間中に3月の食品スーパー売上高、3月の全国スーパー売上高が発表される。また、日銀から基調的なインフレ率を捕捉するための指標が開示されるほか、4月の月例経済報告も注目される。また、この日はニデック<6594>の3月期決算発表が予定されている。海外では4月のユーロ圏製造業購買担当者景気指数(PMI)、4月の米PMI(S&Pグローバル調査・速報値)、3月の米新築住宅販売件数など。海外主要企業の決算ではテスラ<TSLA>の1~3月期決算にマーケットの関心が高い。(銀)