更新日時

-

「為替介入の有無についてはコメントする立場にない」-神田財務官

-

米CPI受け、トレーダーらは9月の米利下げを完全に織り込む

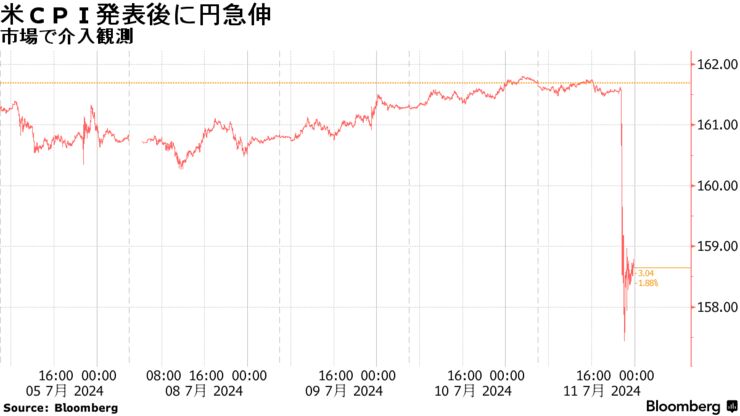

11日のニューヨーク外国為替市場では円が対ドルで2%余り急騰。米消費者物価指数(CPI)統計が市場予想を下回ったことに反応した。日本の通貨当局が円買い介入を実施したとの報道もあった。

米CPIの発表後、円は一時4円余り上昇し、1ドル=157円44銭を付けた。CPI発表前は161円台半ばで推移していた。

毎日新聞のオンライン版は、政府・日銀が円買い・ドル売りの為替介入を11日に実施したと政府関係者が明らかにしたと報じた。

| 為替 | 直近値 | 前営業日比 | 変化率 |

|---|---|---|---|

| ブルームバーグ・ドル指数 | 1253.88 | -6.01 | -0.48% |

| ドル/円 | ¥158.86 | -¥2.83 | -1.75% |

| ユーロ/ドル | $1.0866 | $0.0036 | 0.33% |

| 米東部時間 | 16時40分 |

神田真人財務官は日本時間11日夜、円相場の急伸を受け、為替介入の有無についてはコメントする立場にないと述べるにとどめた。同省内で記者団に語った。

神田財務官は米CPIを見て合理的に判断したか、それ以外の力が働いたとの市場の見方があると指摘。足元の為替の動きはファンダメンタルズに沿った合理的な動きとは言えないとし、投機が支配しているマーケットになっていると言われていると語った。

その上で、円安の国民に対する影響は無視できないとした上で、少しコレクションがあってもよかったと思っているとの見解を示した。

為替介入、「コメントする立場でない」と神田財務官-一時157円台

ラボバンクの外国為替戦略責任者ジェーン・フォーリー氏は「変動の大きさは確かに介入が入った可能性を示唆する。かなり迫力がありトレーディングデスクには波紋が広がった」と語った。

一方で持続的な円上昇は日米の金融政策シフトがある場合に限られる公算が大きいと、ロード・アベットのポートフォリオマネジャー、リア・トラウブ氏は指摘する。米国債利回りはここ数週間で低下しているものの、米10年債と日本国債の利回り差は過去10年間の長期平均をなお大きく上回っている。

ブルームバーグのストラテジスト、キャメロン・クライス氏は「4月から5月にかけての行動は効果が限定的であったことを考えると、財務省は追い風が吹いている時、言い換えればすでにドル・円を押し下げる他の要因が働いているときに行動することを好むだろう」と指摘。「まさにきょうの動きがこれに当てはまり、さらに積極的な米金融緩和見通しが市場で受け入れられるにつれ、ドル・円がどこまで下げ得るのかと考えるのは妥当な疑問だ」と記した。

米国債市場では利回りが急低下。CPIデータが落ち着いた内容となったことで、米金融当局が年内に少なくとも2回の利下げを実施するとの観測が強まった。

| 国債 | 直近値 | 前営業日比(BP) | 変化率 |

|---|---|---|---|

| 米30年債利回り | 4.42% | -5.9 | -1.31% |

| 米10年債利回り | 4.21% | -7.6 | -1.77% |

| 米2年債利回り | 4.51% | -10.9 | -2.36% |

| 米東部時間 | 16時40分 |

利回りは大半の年限で3月以来の水準に低下。米金融政策見通しにより敏感な2年債の利回りは一時13ベーシスポイント(bp、1bp=0.01%)下げて4.486%となった。JPモルガン・チェースのエコノミストらはCPIを受け、米利下げ開始時期の予想を9月とし、従来の11月から前倒しした。またトレーダーらは、数カ月ぶりに9月の利下げを完全に織り込んだ。

CPI発表前は9月利下げの確率は70%前後だった。2024年全体では60bpの利下げが織り込まれており、これは少なくとも0.25ポイントの利下げ2回を示唆する。CPI発表前の織り込みは約49bpだった。

ナットアライアンス・セキュリティーズの国際債券責任者、アンドルー・ブレナー氏は「CPIを受け、9月の利下げは決定的となった」とし、「今年は9月、11月、12月と3回利下げがあるだろう。市場はそれを織り込み始めている」と述べた。

米10年債利回りは昨年5%を上回る場面もあったが、このところは4.2%近辺で推移している。ブレナー氏は、同利回りが2月以来の水準となる4%に下げる可能性もあるとみている。

コロンビア・スレッドニードル・インベストメントの金利ストラテジスト、エド・アルフセイニ氏は「9月の利下げ開始、およびその後一連の追加利下げを行うとのメッセージ伝達に向けた前提条件は整った」と指摘。「現在、金融当局にとっては全てが最高の状況になりつつある」と述べた。

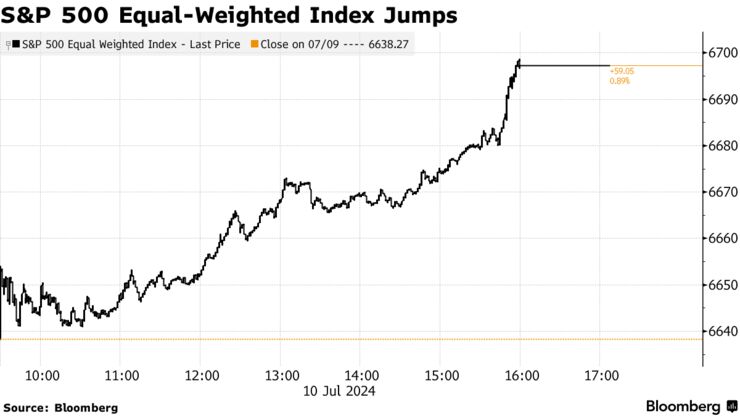

米国株市場ではS&P500種株価指数が8営業日ぶりに下落。市場では、これまでの強気相場をけん引してきた大型テクノロジー株から別業種への大きなローテーションが起きている。

| 株式 | 終値 | 前営業日比 | 変化率 |

|---|---|---|---|

| S&P500種株価指数 | 5584.54 | -49.37 | -0.88% |

| ダウ工業株30種平均 | 39753.75 | 32.39 | 0.08% |

| ナスダック総合指数 | 18283.41 | -364.04 | -1.95% |

6月のCPIでインフレ鈍化の兆候が改めて示され、金融当局は9月にも利下げが可能になるとの観測が強まった。金利低下に対する楽観を背景に、これまで選好されてきた大型テクノロジー銘柄から資金が流出し、よりリスクの高い分野へと向かった。小型株の指標であるラッセル2000指数が3%余り上げた一方、ナスダック100指数は2%余り下げた。S&P500種は0.9%安となったが、400近い銘柄が上昇した。

リソルツ・ウェルス・マネジメントのキャリー・コックス氏は、市場にとってきょうは転換点になるかもしれないと指摘する。

「大型テクノロジー株のトレーディングは自滅しつつある一方、残りの業種がようやく市場に参加してきている」と分析。「S&P500種はきょう下げたが、長期投資家であれば、これは願ってもない売り浴びせだ」と述べた。

S&P500種の均等加重バージョンであるS&P500種イコールウエート指数は上昇。イコールウエート指数の上昇は、株高が裾野を広げるとの期待を抱かせる。

ブルームバーグが算出する「マグニフィセント・セブン」の指数は、2022年10月以来最大のマイナスとなった。テスラは8.4%安。同社は、8月に予定していた自動運転タクシー「ロボタクシー」の発表を10月に延期する。この決定に詳しい複数の関係者が明らかにした。

ジャニー・モンゴメリー・スコットのダン・ワントロブスキ氏は、11日の相場の動きは、全体的な広がり・市場への参加という点で顕著な改善を示していると指摘する。

同氏は「今年の大半において相場の上昇を主導する分野は狭かった(マグニフィセント・セブン、AI、大型株)が、中長期的に健全な拡大サイクルを確認するためには、そこからの裾野の広がりが数週間から数カ月にわたって続くことが望ましい」と付け加えた。

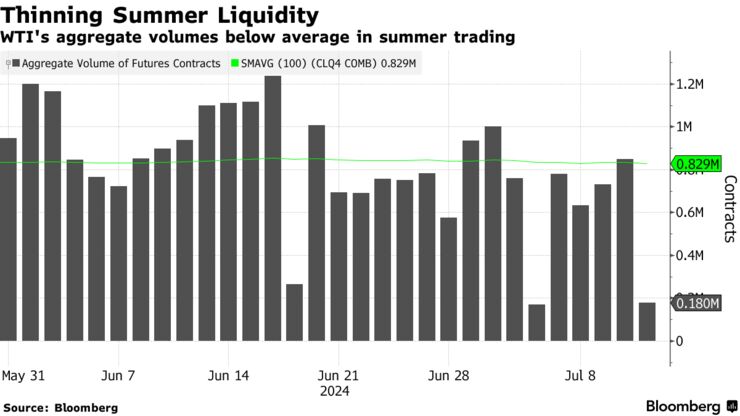

ニューヨーク原油相場は続伸。前日の米エネルギー情報局(EIA)統計では石油製品の旺盛な消費が示されたが、この日は国際エネルギー機関(IEA)が需要の伸びが減速しているとの見方を示した。

ウェスト・テキサス・インターミディエート(WTI)先物相場は前日終値水準を挟んで浮動。最終的には1バレル当たり82ドルを上回って引けた。この3週間の取引レンジはおよそ4ドル。出来高は100日移動平均を下回っており、夏場特有の薄商いが示唆されている。

IEAによれば4-6月(第2四半期)の世界の石油需要は過去1年余りで最も弱い伸びにとどまった。中国で新型コロナウイルスのパンデミック(世界的大流行)明けの回復が失速したことが背景にあるという。

世界の石油需要は4-6月に伸び減速、中国で消費が小幅減少-IEA

WTI先物建玉合計、100日移動平均

出所:ブルームバーグ

原油相場は今年に入り約18%上昇。石油輸出国機構(OPEC)と非加盟産油国で構成される「OPECプラス」の減産に支えられたものの、値動きは比較的小さく、ボラティリティーの低下が今月鮮明になっている。OPECプラスでは一部加盟国が合意した枠を上回って原油を生産している一方、6月のロシア産油量は顕著に減少した。

ニューヨーク商業取引所(NYMEX)のWTI先物8月限は、前日比52セント(0.6%)上昇し1バレル=82.62ドルで終了。ロンドンICEの北海ブレント9月限は同0.4%高の85.40ドル。

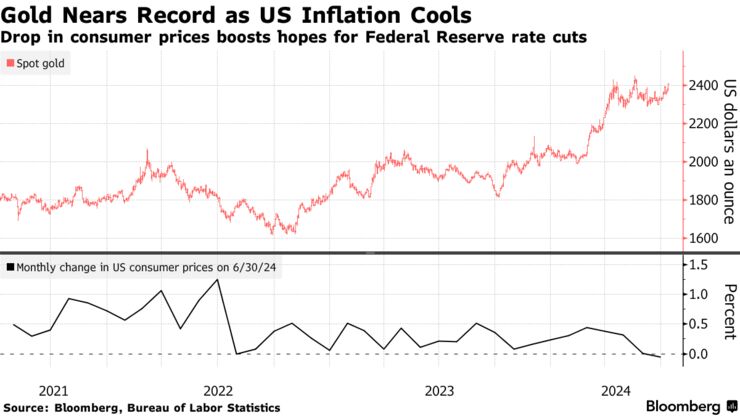

ニューヨーク金相場は大幅続伸。1オンス当たり2400ドルを上回り、5月に記録した過去最高値に近づいた。6月の米CPI総合指数が予想外に前月比で低下し、物価圧力の低下がFRBに近く利下げ開始を促すとの見方が広がった。

金スポット価格はCPIの発表後に一時2.3%上昇。CPI統計ではコア指数もわずか0.1%の伸びにとどまり、9月利下げ説の論拠をさらに強めた。

今年の金相場は多くの予想に反して急伸。高金利や、利下げ期待を押し戻す根強いインフレにもかかわらず過去最高値を更新した。中央銀行による積極購入や、地政学的リスクを背景とした逃避の買い、中国消費者からの需要が価格を支えてきた。

上段:金スポット価格、下段:米CPI総合指数(前月比)

出所:ブルームバーグ、米労働統計局

この日発表のCPIは、年初に加速したインフレが再び落ち着く方向になったことを示唆。一方で全般的な経済活動は減速傾向にあるもようだ。パウエルFRB議長は前日の下院証言で、2%のインフレ率を待たずに利下げは可能だと述べた。

高金利は通常、利息を生まない金投資には向かい風となる。

TDセキュリティーズの商品ストラテジスト、ライアン・マッケイ氏は「予想を下回るインフレデータで、金相場の上昇ペースが加速している」とリポートで指摘。「これまで様子見に回っていたマクロ勢は、金への関心をますます強めているようだ」と述べた。

金スポット価格はニューヨーク時間午後2時過ぎ現在、前日比1.9%高い1オンス=2416.09ドル。ニューヨーク商品取引所(COMEX)の金先物8月限は同42.20ドル(1.8%)上昇し2421.90ドルで引けた。

原題:Yen Soars Over 2% as Japan’s Kanda Plays Coy on Intervention(抜粋)

Treasuries Rally as Cool Inflation Boosts Bets on Three Fed Cuts

Stock Rotation Hits Megacaps on Bets Fed Will Cut: Markets Wrap

Oil Rises as US Summer Demand Signs Counter Downbeat IEA View

Gold Tops $2,400 as Easing Inflation Bolsters Rate-Cut Optimism

(介入に関する報道を追加して更新します)