-

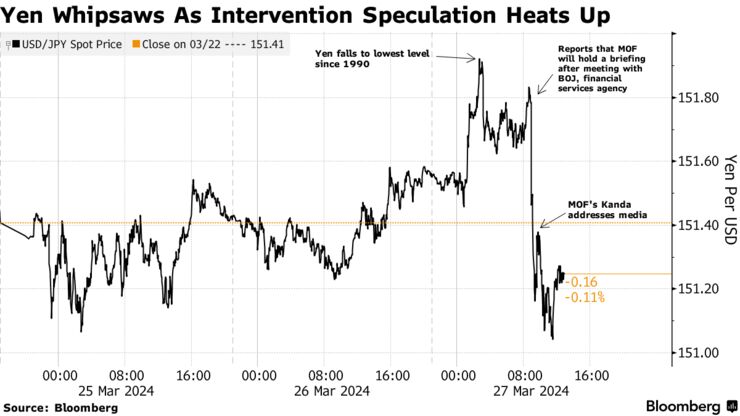

為替介入への警戒が高まる中、円は予想外の動きをする可能性

-

29日は日本の年度末と欧米の祝日が重なり、各市場の変動を警戒

2023年度末を迎える日本の株式、債券、為替相場のリスクが高まっている。日本銀行が19日に利上げを決定して間もないところに、最終営業日は世界の主要市場がイースター(復活祭)の祝日で休場となる。

29日は米連邦準備制度理事会(FRB)が重視するインフレ指標も発表され、米国の金利がすぐには下がらないとの見方を強める可能性がある。その場合、多くの米国のトレーダーが休暇中であるため、円の動きがゆがみやすい。イースター休暇が3月末になるのは18年以来初めてのことだ。

円が27日に対ドルで1990年以来の安値を付けたことで、当局は為替相場に対する警戒を強めており、円の動きは不安定になりやすい。

トレイダーズ証券の井口喜雄市場部長は「29日の東京市場から流動性が低下し、欧州時間にはビッドとオファーのスプレッドが拡大する」と見込み、「為替相場の思いがけない動きに対して注意が必要だ」と話す。

日本株は米国市場からの手掛かり材料を欠く中、今年に入って好調に推移してきただけに利益確定売りが出やすい。日銀が19日に金融政策の歴史的な転換を行った後、投資家はプラス金利に慣れてきており、会計年度末の29日にリスクは高まる。

市場に影響を与えそうな要因を見ていこう。

介入の脅威

2007年以来となる日銀の利上げは円安を食い止めることができず、当局は円を買い支える以外の選択肢を失いつつある。日銀は緩和的な金融環境の継続を強調し、米国との利回り格差は開いたままだ。

「リスクリワードの観点からは、介入によって円が5円程度上昇するリスクもあり、151円台でドルを買ってそのままにしておくことはできない」と井口氏は語る。また、低い流動性を背景に値動きが大きくなり、152円を試す可能性があると言う。

22年の介入水準に迫る円安、高まる要人発言の注目度-為替介入ガイド

流動性の低下

米国では29日に2月の個人消費支出(PCE)価格指数が発表される。この指標はインフレのペース、つまり利下げ開始のタイミングを左右する要因としてFRBが重視している。

日米の利回り格差が縮小するかどうかを示唆する数字が示されれば、円相場に影響を与える可能性がある。日本の国債利回りも米国債利回りに左右されるため、指標に対する米国での反応が明確でなければ、日本の債券市場が方向性を見いだすのは難しいだろう。

4月1日に米国市場は再開するが、オーストラリア、英国、フランス、ドイツなど他の主要国はまだ休場だ。米証券業金融市場協会(SIFMA)はイースターマンデーの1日の国債取引を午後3時に終了するよう勧告している。

利益確定売り

日経平均株価が史上最高値を更新し、先週の植田和男日銀総裁の決断は日本株に対するセンチメントにほとんど影響を与えなかった。日経平均の年初来上昇率は約20%で、世界で最も値上がりしている株価指数の一つ。ただ、これは行き過ぎではないかとの懸念が高まっている。東証株価指数(TOPIX)は89年12月に記録した史上最高値まであと4%に迫っている。

東洋証券の大塚竜太ストラテジストは、4月に入ると例年銀行が利益確定売りを出すことを挙げ「あまり楽観視できない」と述べた。日経平均は4万円台にあり「再び4万1000円に近づいているため、それなりに売りが出てきそうだ」とみている。

日経平均の銘柄入れ替え

大和証券の橋本純一チーフクオンツアナリストは今月のリポートで、3月最終営業日の日経平均の銘柄入れ替えに伴う投資家のポートフォリオ調整が一部銘柄の株価変動につながる可能性を指摘した。東洋証の大塚氏は、入れ替えがあるため株式市場の需給を読みにくいと語った。

債券インデックス

国債に対する需要は変動する可能性がある。債券インデックスのデュレーション長期化は長期ゾーンの国債選好をもたらす。27日に行われた40年債の入札も、日銀の追加利上げ観測が根強いにもかかわらず、強い結果となった。

岡三証券の長谷川直也債券シニアストラテジストは「国内投資家は年度末のため基本的に積極的に売買をしない」とした上で、「相場は振れやすくなっており慎重な取引対応が求められる」と話した。