https://www.mag2.com/p/money/1408852/2

新しいNISAが始まり、投資を始めた方も多いかと思います。投資先として圧倒的に人気なのがオルカン(オールカントリー)です。「とりあえずオルカン」ということで投資したものの、本当にこれでよかったのかと不安になっている方もいるかもしれません。なぜ専門家はオルカンを勧めるのか、なぜオルカンが良いのか、改めて考えて理解することが、投資初心者脱却の第一歩となると思います。(『 バリュー株投資家の見方|つばめ投資顧問 』栫井駿介)

プロフィール:栫井駿介(かこいしゅんすけ)

株式投資アドバイザー、証券アナリスト。1986年、鹿児島県生まれ。県立鶴丸高校、東京大学経済学部卒業。大手証券会社にて投資銀行業務に従事した後、2016年に独立しつばめ投資顧問設立。2011年、証券アナリスト第2次レベル試験合格。2015年、大前研一氏が主宰するBOND-BBTプログラムにてMBA取得。

オルカン一択なワケ

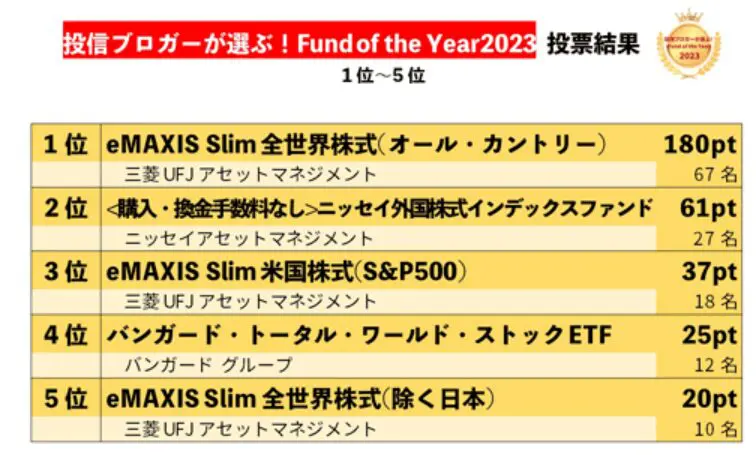

「投信ブロガーが選ぶ!Fund of the Year 2023」のランキングでは、『eMAXIS Slim 全世界株式(オール・カントリー)』が2位に3倍以上の差をつけて1位となっています。

出典:投信ブロガーが選ぶ!Fund of the Year 2023

このように、投資に詳しい人たちがオルカンを勧めていて、勧められた通りにオルカンを買った方もいるかと思います。

一方で、みんなと同じものを買っていて良いのか、投資はみんなの逆を行った方が良いのではないか、という意見も多くあります。

専門家がオルカンを勧める理由は何なのでしょうか。

<理由その1:手数料が安い>

1つは手数料が安いということがあります。

例えば「eMAXIS Slim 全世界株式」は、日々の純資産総額に対して年率0.05775%と、手数料はほぼ無料と言える水準です。

手数料負けすることはありません。

<理由その2:失敗が無い>

全世界株式は、世界の時価総額の割合をそのまま小さくしたものです。

世界中の株式を買うことで、小さなリスクの中で最大の利益が取れると、理論上言われています。

出典:みずほ証券ファイナンス用語集

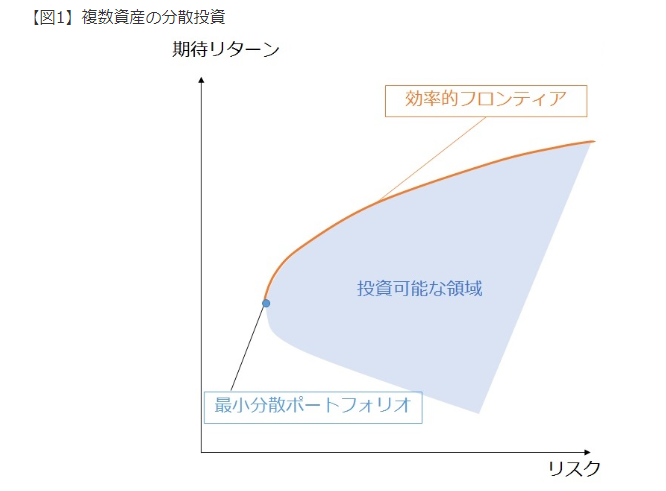

これは「効率的フロンティア」と呼ばれるもので、リスクが横軸、期待リターンが縦軸となり、リスクが高くなると期待リターンも高くなる、図で言うと右上に向かっていくのが投資商品です。

投資をするなら、リスクが低くてリターンが高いのが理想的で、図の左上にあった方が良いわけです。

これ以上リスクを下げてリターンを上げることができないというラインが「効率的フロンティア」(茶色線)です。

効率的フロンティアに限りなく近いものがオルカンということになります。

つまり、オルカンを買っておけばおかしなことにはならないということです。

消極的な考えにはなりますが、リスクを最小限に抑えながらそこそこのリターンを得られます。

<理由その3:確実なリターン>

世界には無数の企業がある中で、どの企業が大きく伸びるかは分かりません。

ただ、今の世の中の流れとしては、特定の少数の企業が世の中の大半の時価総額を占めているような状況です。

つまり、その特定の企業の株式を持っていなかっただけでパフォーマンスが劣後してしまうということです。

全世界株式を買っておけば、時価総額が大きくなった企業が必ず入ってきて、全体としての資産が増えていく可能性が非常に高くなります。

もちろん、株価が下がってしまう企業も入っていることになりますが、上がる企業が入っていないということが無く、全体としてはプラスになるということがオルカンを買うメリットです。

『21世紀の資本』(著:トマ・ピケティ/刊:みすず書房)には、資本の成長率(r)は経済全体の成長率(g)よりも高くなり、だからこそ資本の成長を享受できる株式に投資していた方が有利であると書かれています。

その手段としてオルカンを使うことは、シンプルで意味のある考え方となります。

Next: オルカンにもデメリット。S&P500じゃダメなのか?

リテラシーとしての投資

現代社会において、インデックスへの投資は、従来の定期預金を行うのと同様なものだと考えられます。

昔の人々は定額貯金をして、その利息を得て老後に備えたり将来に備えたりしてきたかもしれませんが、現在の金利は非常に低いため、定期預金ではほとんど利息が付きません。

過去の実績だと、年率7~8%のリターンがあるというのがインデックス投資です。

インデックス投資は定期預金と違って元本が割れてしまう可能性は確かにあります。

しかし、長い期間で見ればプラスになっているというものです。

投資している期間が長ければ長いほどプラスになる可能性が高くなります。

投資を始めた、オルカンを買ったという方は、辞めずに続けるということが最も大事なこととなります。

S&P500じゃダメ?

全世界の株式を買うよりも、成長力のあるアメリカに特化した方が良いのではないかという考えも一理はあります。

しかし、インデックス投資の理念からすると、アメリカに特化することは得策とは言えません。

今はアメリカが良くても、今後ダメになってしまう可能性が無いとは言えません。歴史においても、栄枯盛衰を繰り返してきました。

私たちが生きている間にアメリカの覇権が終わってしまうかは分かりませんが、アメリカの衰退のタイミングに私たちの人生が被ってしまったら、アメリカの株式だけでは資産が減ってしまいます。

成長力の高いハイテク株があるナスダックに絞ることも同様です。

今は栄華を誇っているハイテク株ですが、世の中全体がハイテク化し、ハイテク株の成長もどこかで頭打ちになり、ニューヨーク証券取引所全体と変わらなくなってくるだろうと思われます。

加えて、今ナスダックはPER的に割高なこともネックとなります。

特定のものに絞るということは、そこに賭けるということになり、絞れば絞るほどギャンブル性が高まるということになります。

世界の時価総額ランキングの変遷を見ると、上位の企業がめまぐるしく入れ替わっていることが分かります。まさに”栄枯盛衰”です。

しかし、ランキングは変わっても、時価総額自体は大きくなっていて、全体としては成長していることが見て取れます。

オルカンのデメリット

オルカンのデメリットもいくつかあります。

<つまらない>

特に考えることも無いので、面白みには欠けることは確かです。

<初心者を脱却できない>

リスクは少ないとしても、初心者のままでいると、本当にこれでよかったのかと疑問を抱えたままということになります。

そしてある時、例えばビットコインのような流行りものの方が魅力的に見えてそっちに移ってしまい、失敗につながることもあります。

Next: 勉強は必須。儲けたいならリスクを取る必要がある

勉強するべき!

知識がないと、不安を抱いたり、周りに流されて間違った行動を取ってしまいます。

そうならないために、勉強した方が良いと私は考えています。

勉強するための動機としては、やはりインデックスより儲けたいという目的かと思います。

より儲けるためには、リスクを取る必要が出てきます。

そして、先述したように、リスクを取るということは特定のものに絞るということです。

また、他の人が買わない時に買うことや、みんなが買わないものを買うということもリスクを取ってより大きなリターンを得る方法です。

コロナショックのような非常事態には、実際のリスクは低いのに価格が安く据え置かれることがあります。

良い企業だということにみんなが気づいていないこともあります。

リターンのパーセンテージとしては変わらなくても、単純に投資する量を増やして資産を増やすという方法もあります。

このように、投資を勉強して、投資する量やタイミング、銘柄を厳選することで、インデックスを超えるパフォーマンスを目指すという、スポーツ的な楽しみ方をしてみるのも良いのではないかと思います。

最後に念押ししておきますが、オルカンへの投資が確かな方法であることは間違いありません。

それはそれで続けながら、より上を目指すために勉強してみてはいかがでしょうかというご提案でした。

(※編注:今回の記事は動画でも解説されています。ご興味をお持ちの方は、ぜひチャンネル登録してほかの解説動画もご視聴ください。)

※上記は企業業績等一般的な情報提供を目的とするものであり、金融商品への投資や金融サービスの購入を勧誘するものではありません。上記に基づく行動により発生したいかなる損失についても、当社は一切の責任を負いかねます。内容には正確性を期しておりますが、それを保証するものではありませんので、取り扱いには十分留意してください。

【関連】トヨタにとって日野自動車は用済み?除名処分は「いすゞ・日野」経営統合への布石か=栫井駿介

【関連】バフェットに憧れた孫正義さん、ど素人投資で3.2兆円大赤字へ。天才と凡人の投資姿勢に5つの差=栫井駿介

貼り付け終わり、