https://www.youtube.com/@rcolow-nisa

このチャンネルでは、私のNISA口座の運用状況を公開し、最新の米国を中心とした投資・経済情報をシェアしていきます。皆さんのコメントお待ちしております。

新NISA口座の基本的な運用方針は、

・S&P連動投資信託

・NASDAQ連動投資信託

がメインのポートフォリオを組んでいます。

なお、このチャンネルの投資判断は個人的な意見であり、投資に関わる助言ではありません。特定の銘柄や投資そのものを勧めるものはありません。投資は自己責任・自己判断で行なってください。紹介している情報・データは、その正確性・安全性を保証するものではありません。

利下げ確率高まる!金融相場の発動で株価爆発なるか!?株式市場の4局面サイクルをチェック!

動画はこちら。(動画では私の投資戦略についてもお話ししています。)

あるころうのNISA投資チャンネルです。

レイバーデイの調整からもすぐに復活し、雇用統計の結果から利下げの折り込みが進みました。ここから金融相場に突入開始となれば、仕込みどきの最後のチャンスですね。

株式市場4局面サイクルについては、まとめで解説します。

ニュースチェック

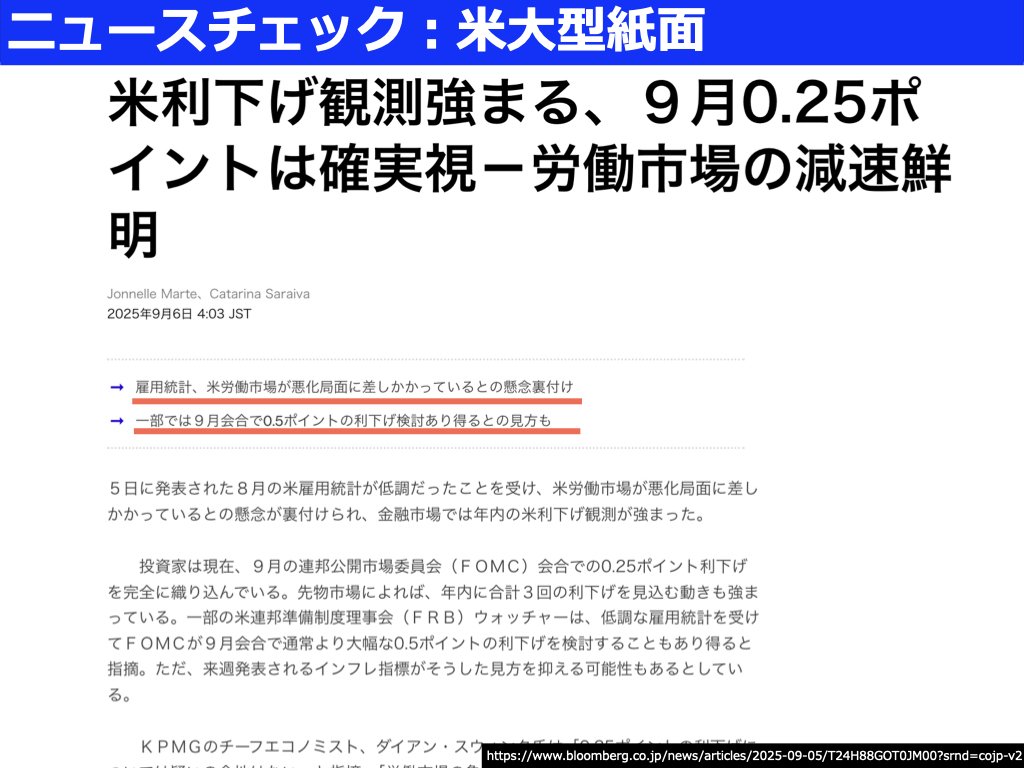

9月6日 ブルームバーグによると、

後で取り扱いますが、雇用統計から労働市場の悪化が鮮明になり、0.25ベーシスポイントの利下げは確実と、金融市場では見られています。

一方で、シカゴ連銀総裁はCPIを見るまでは決められないとのことで、未だ不確実性を残しています。

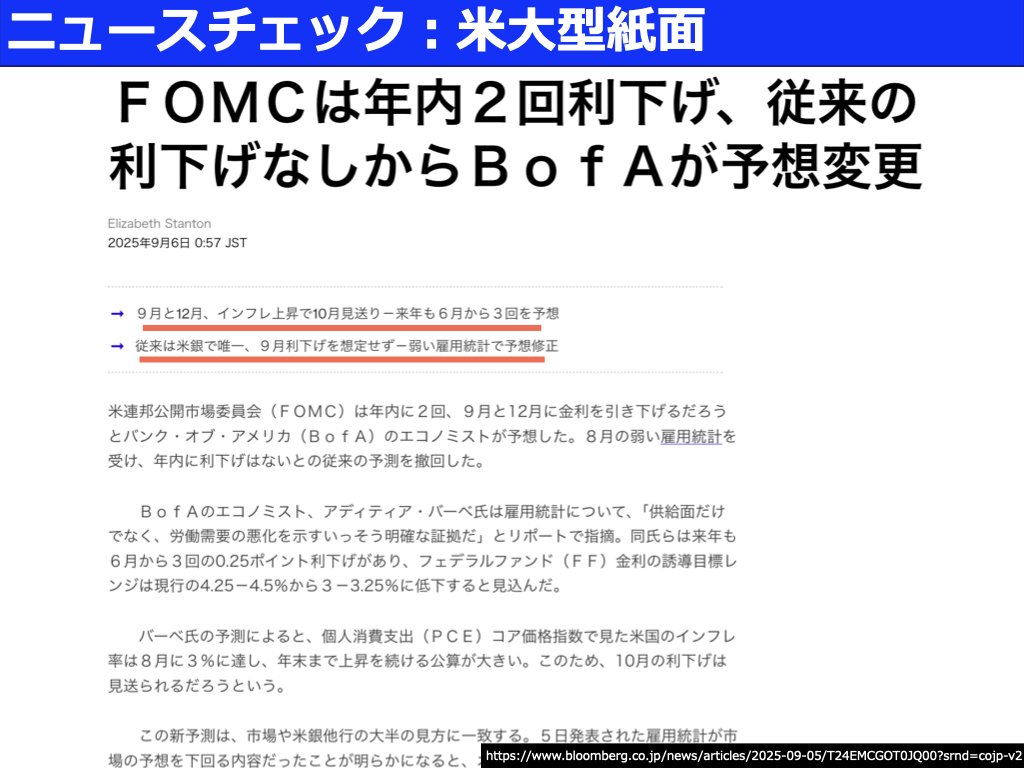

バンクオブアメリカの予想では、もともと年内利下げなしであったところから9月に利下げし、10月はインフレ上昇で見送り、12月のFOMCで再度利下げするという具体的な予想をしています。

また、来年は6月から3回の利下げを予想しています。

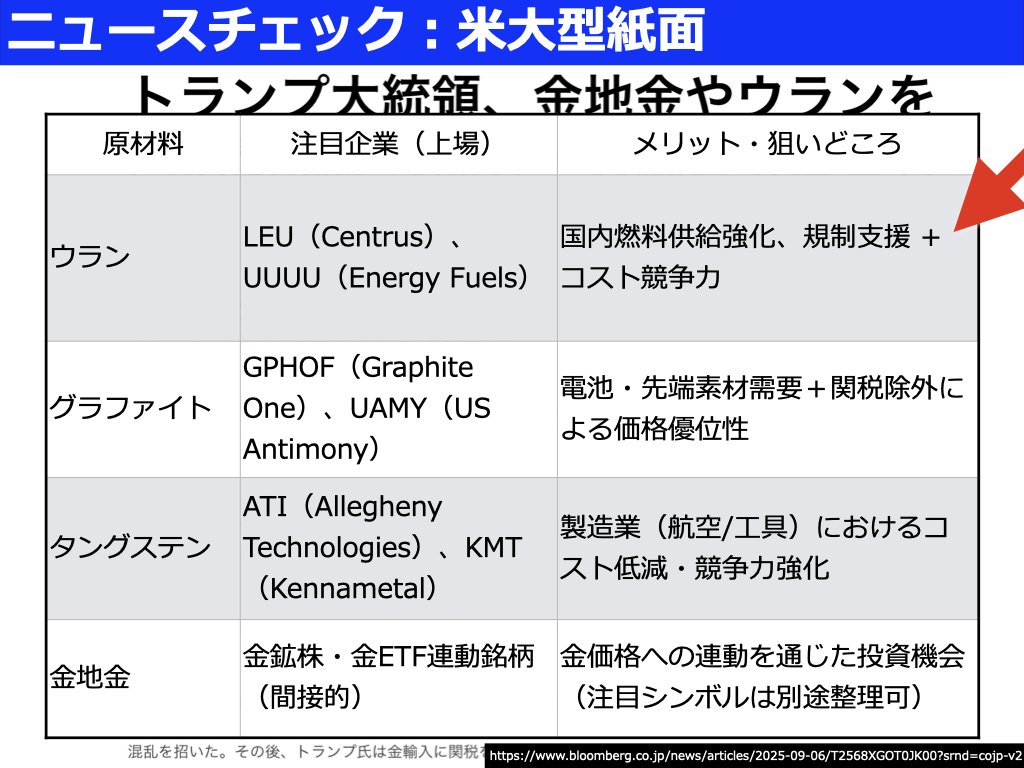

トランプ大統領が金地金(きんじがね)やウラン、他にもグラファイト、タングステンなどを国別関税から除外すると決めたとのことで、この大統領令は来週8日から発行されるそうです。これら金属等の取引だけでなく、原料として使用される商品を生産している銘柄に広く上昇圧力が加わりそうです。

影響を受けそうな銘柄としてまとめてみました。

ウランは、LEU:セントラスエナジーが、アメリカでのHALEU燃料供給インフラ強化を進めるキープレイヤーで関税除外で資材コストの優位性アップも期待されます。

もう一つは、UUUU:エナジーフュエルズで、米国内ウラン産業の中堅プレーヤー。関税除外で調達コスト改善余地ありです。

グラファイトは、GPHOF:グラファイトワンで、国内でグラファイト資源を有する数少ない上場企業の一つ 。電池素材など、EV関連需要にも注目される銘柄です。

もう一つは、UAMY:ユナイテッドステイツアンチモニーで、タングステンに隣接する希少金属ビジネスも展開。関税除外によるサプライチェーン改善が期待されます。

タングステンは、ATI:アルゲニーテクノロジーズで、タングステン含む特殊合金素材を製造し、航空宇宙や防衛といった高付加価値分野で使われており、原材料関税除外の恩恵が大きいと思われます。

もう一つは、KMT:ケンナメタルで、工具・耐熱材を手掛け、タングステン素材を活用し原材料コスト低減が業績改善要因となり得ます。

金地金そのものは証券化されたETFがメインなため、メーカーというより投資商品連動株として、間接的に関連しています。関税除外は投資家心理や金価格にプラスになる可能性があります。

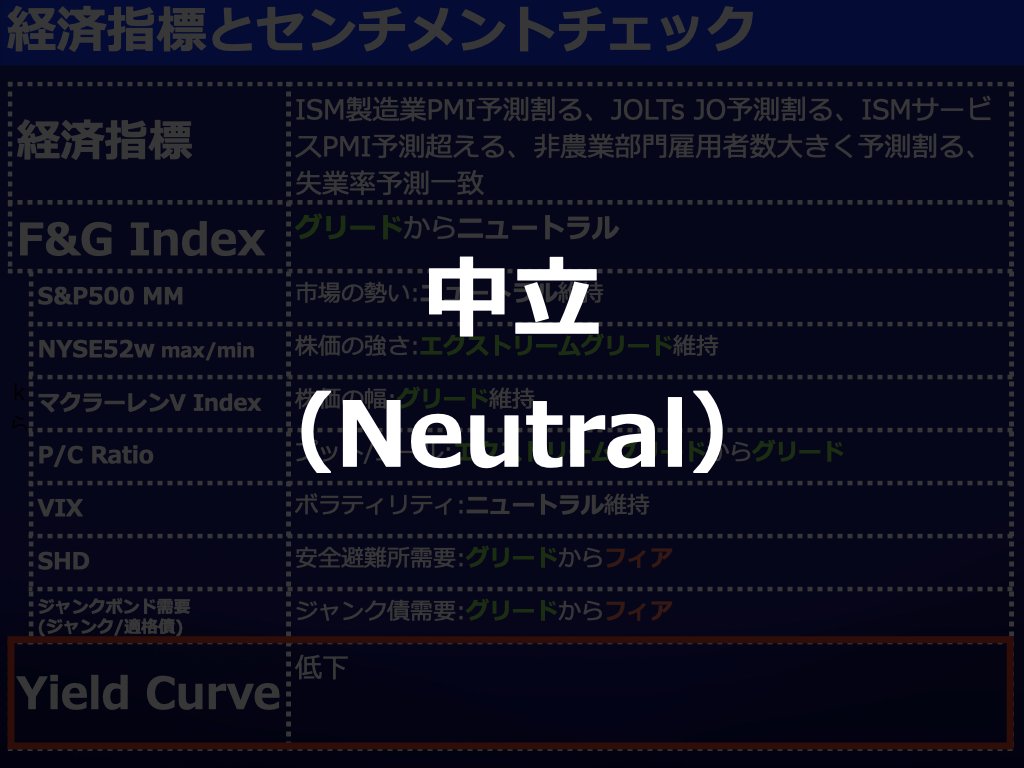

経済指標とセンチメントチェック

9月2日 ISM製造業、購買担当者指数が発表されました。

前回 48.0、予測49のところ、結果48.7でした。

3日水曜日 ジョルツ ジョブオープニングスの発表がありました。

前回7.357ミリオン、予測7.4ミリオンのところ、結果7.181ミリオンでした。

4日木曜日 ISMサービス業、購買担当者指数が発表されます。

前回 50.1、予測50.5 のところ、結果 52でした。

5日金曜日 非農業部門雇用者数が発表されました。

前回79,000人、予測75,000人のところ、結果22,000人でした。

今週、経済指標で一番影響の大きかったのは、この非農業部門雇用者数でした。

同日、失業率が発表されました。

前回4.2%、予測4.3%のところ、結果4.3%でした。

続けて株式市場の状況を見ていきます。

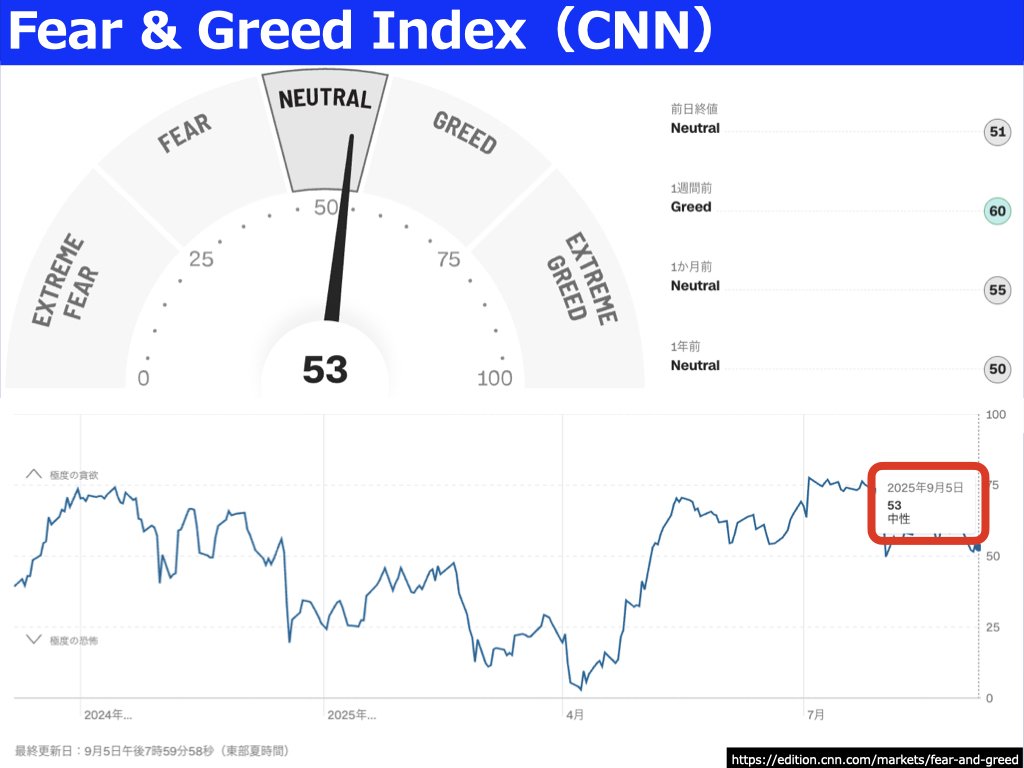

株式市場の心理を示すCNNのフィア & グリードインデックスでは、

先週64のグリードを示していたインデックスは、

現在、53のニュートラルを示しています。

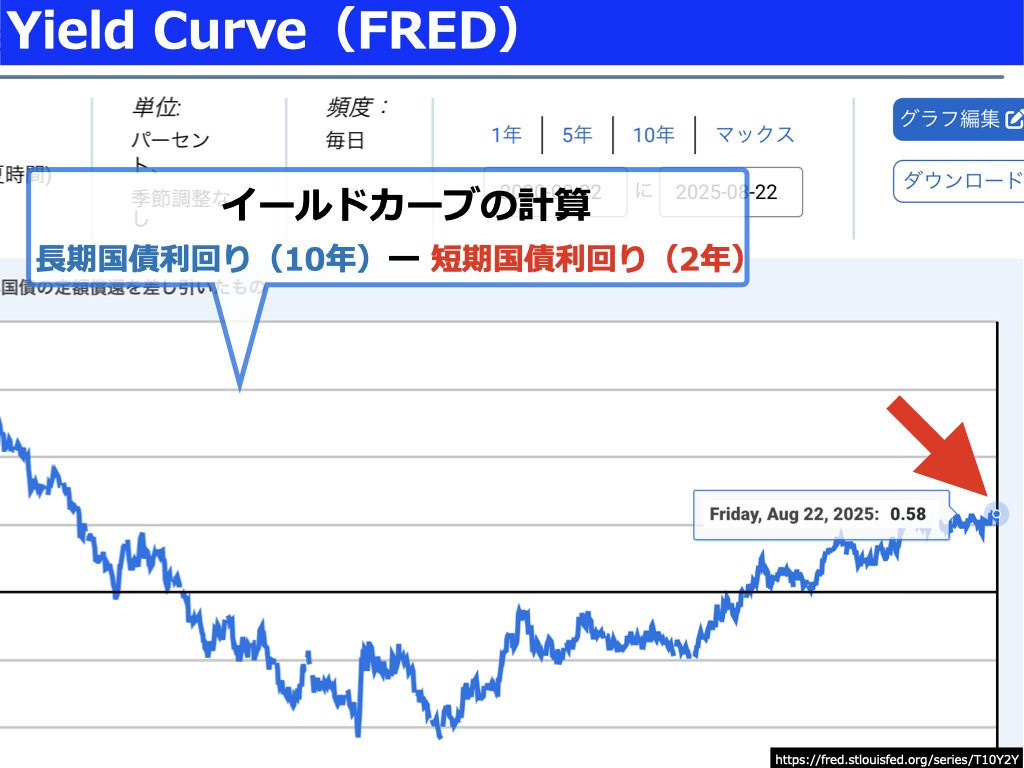

イールドカーブはプラス圏で、先週の0.64から、現在0.59に低下しました。

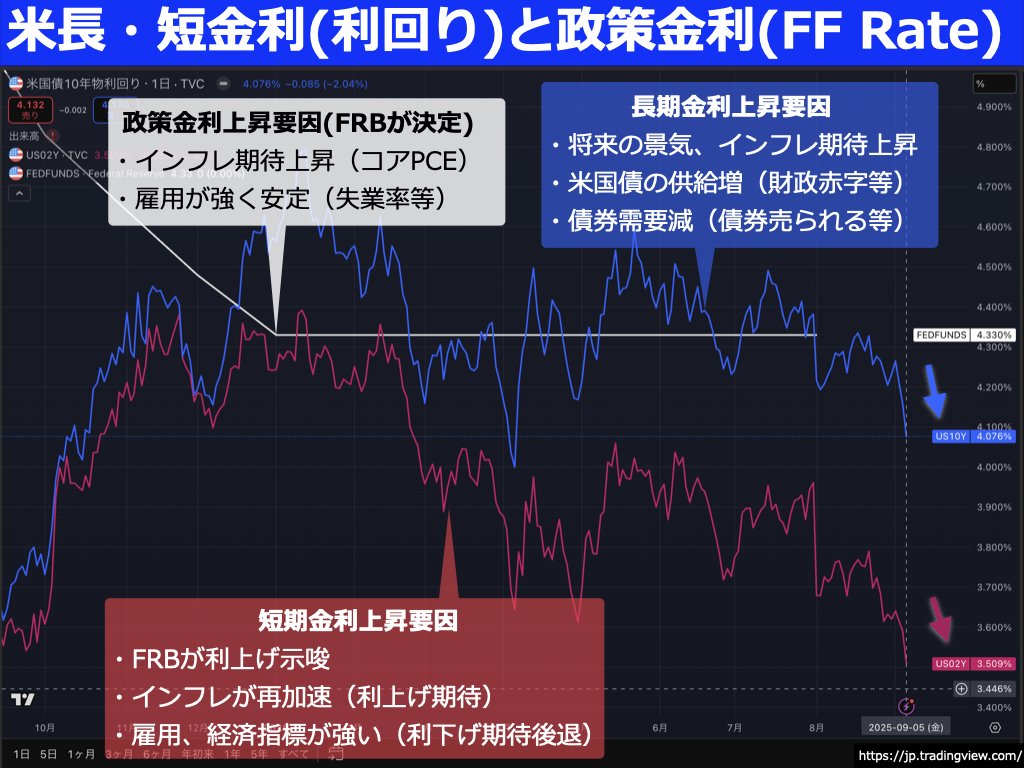

米国債の長・短金利を示したチャートです。

青線が10年物利回り、赤線が2年物利回り、白線が政策金利フェデラルファンズレートを表しています。

今週は、利下げ観測が高まり短期利回りが下がり、一方サービス業PMIが底堅く長期利回りがわずかに下げ止まった状況で、イールドカーブはわずかに低下しました。

警戒感が強まりながらも強気を続けていた市場は、雇用統計を見て現実に引き戻されて印象で、総じて中立な雰囲気を示しています。

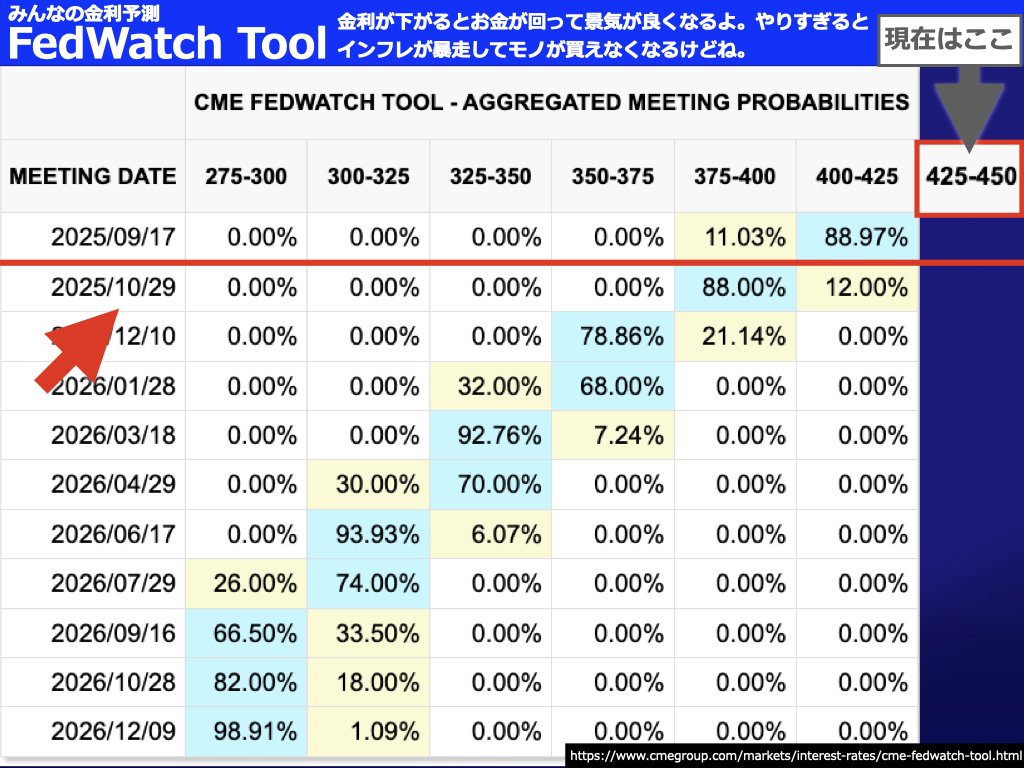

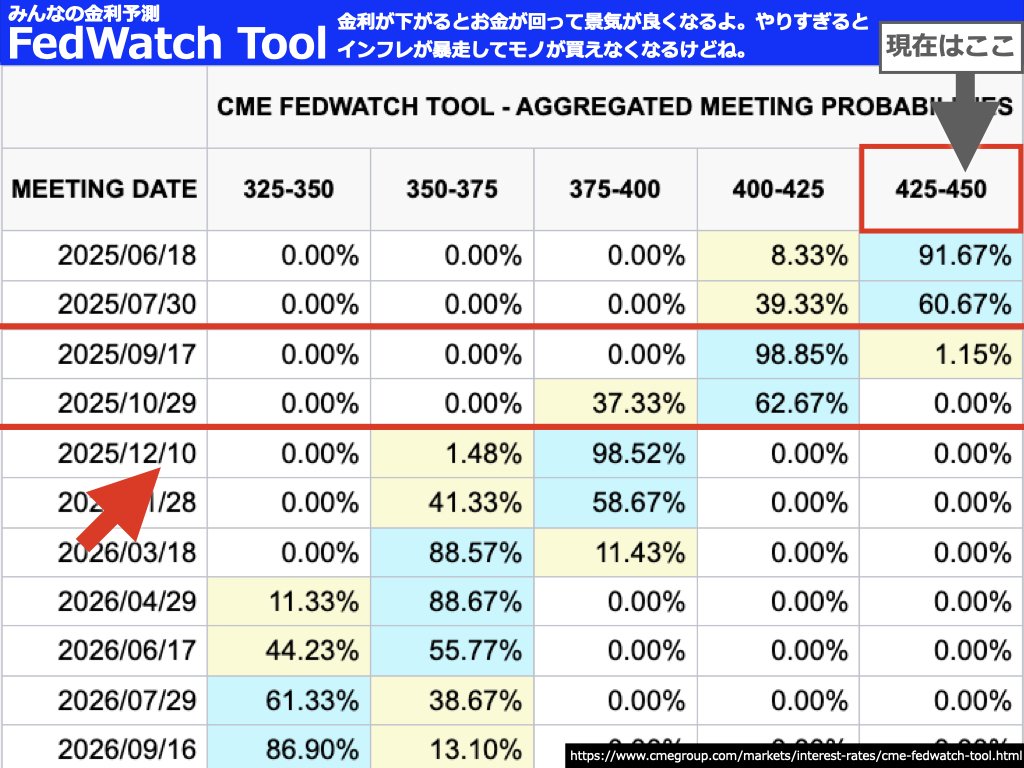

フェドウォッチツールを確認します。

次回9月17日のFOMCの利下げ予測は、先週86%を超えたところから、さらに上昇し、ほぼ89%に達しました。現状維持の予測がなくなり、2段階利下げの予測も1割を超えています。

10月29日のFOMCでは2段階の利下げが88%となり、今年最後の12月10日のFOMCでは3段階の利下げが78.86%と過半数を大きく超えています。

それでは為替ドル円を確認します。

先週147.04円台から日本政治体制の弱さで一時円安へ、米利下げ期待の高まりでドル安へ。

現在

147.346円台

+0.306円

+0.21%でした。

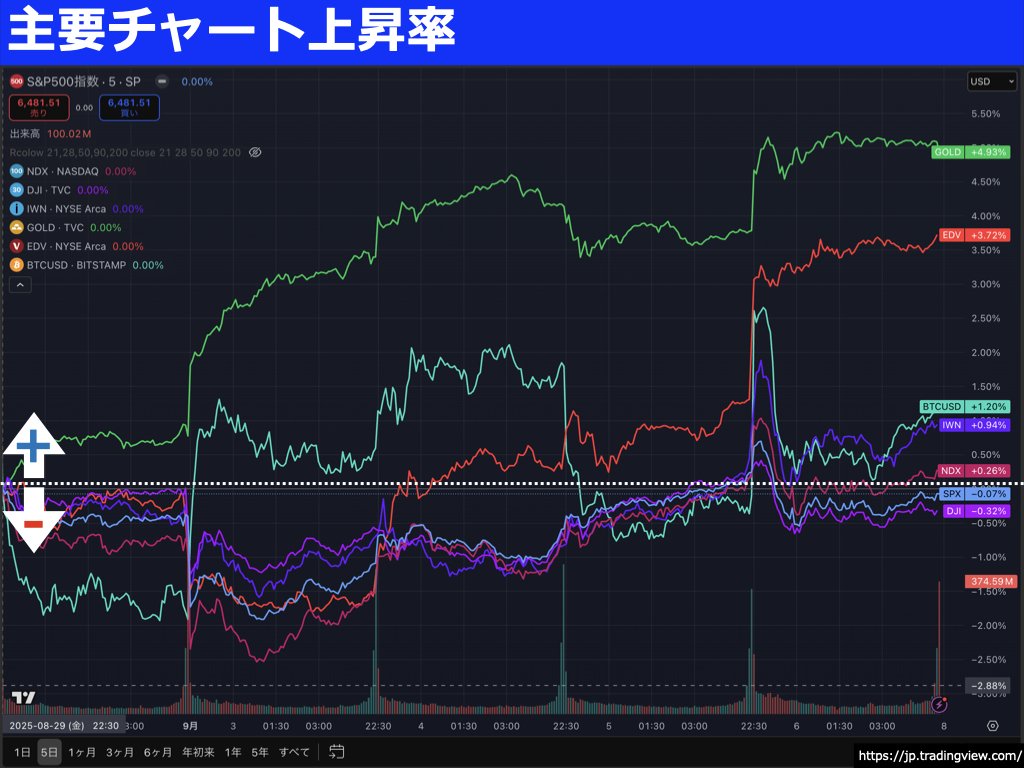

週間主要チャートチェック

それではこれらを踏まえて週間の米国主要チャートを見ていきます。

S&P500は、先週末6,460ドル台から台から今週終値6,481ドル台

+21ドル

+0.33%

で引けました。

NASDAQ100は先週末23,415ドル台から今週終値、23,652ドル台

+237ドル

+1.01%

で引けました。

米国の主要株式チャート、ゴールド、長期国債ETF、ビットコインの先週末の終値から1週間の上昇率を確認していきます。

今週も、ゴールドの好調が続き、+4.93%

長短利回りが下げ、長期国債ETFのEDVが+3.72%

で好調でした。

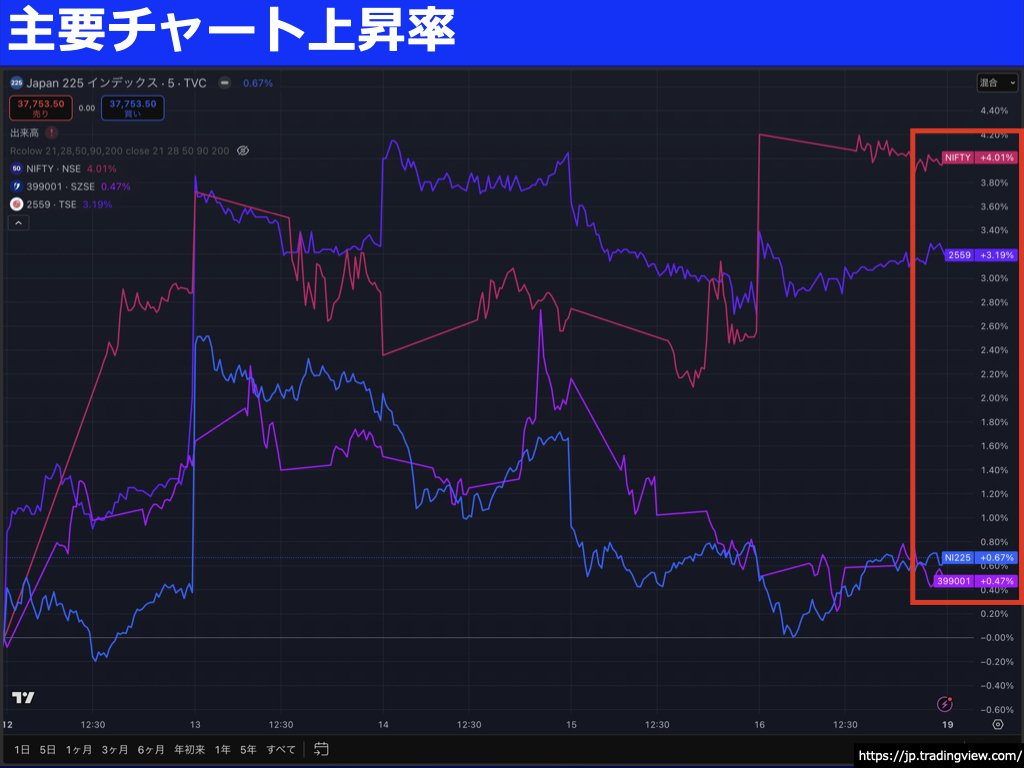

また、日経225、2559オールカントリー、インドNifty50指数、399001中国シンセン総合指数では、

+4%超えを3週続けた中国シンセン総合指数の連勝がストップし、それ以外の指数はプラスでした。

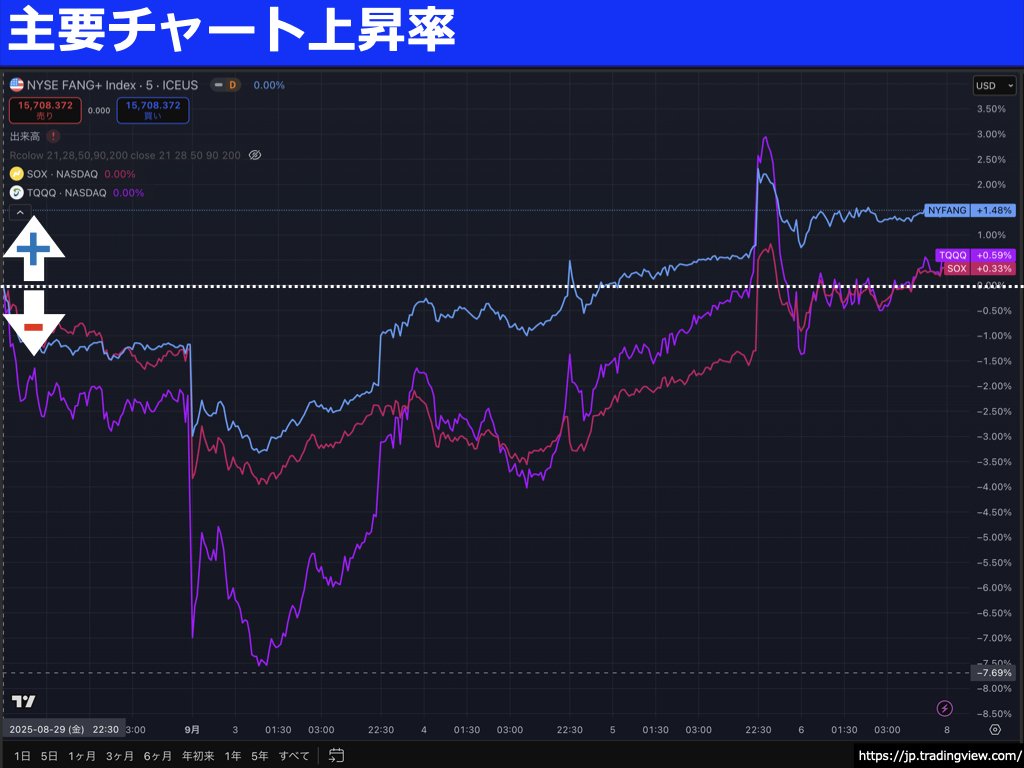

FANG+と、NASDAQ100の3倍レバレッジ指数TQQQ、フィラデルフィア半導体指数のソックスでは、今週は全てプラスでした。

その他、欧州やアジアの各国を代表するインデックスや金、銅、オイル、ガスなどのコモディティ比較の週次の5分足チャートでは、

オイルの-3.73%以外は大きな変動はなく、

ほとんどが1%前後のプラスマイナスに収まる変動でした。

セクターと個別株チェック

S&P500時価総額の週次パフォーマンスをヒートマップで見ると、無難な週という感じではなく、一部の大型銘柄のポジティブニュースや、決算に救われ、小売業セクターだけは大きくやられない結果でした。

(※動画では決算のあった銘柄、量子コンピューティング銘柄、小型原子炉関連銘柄、宇宙関連銘柄についても触れています。)

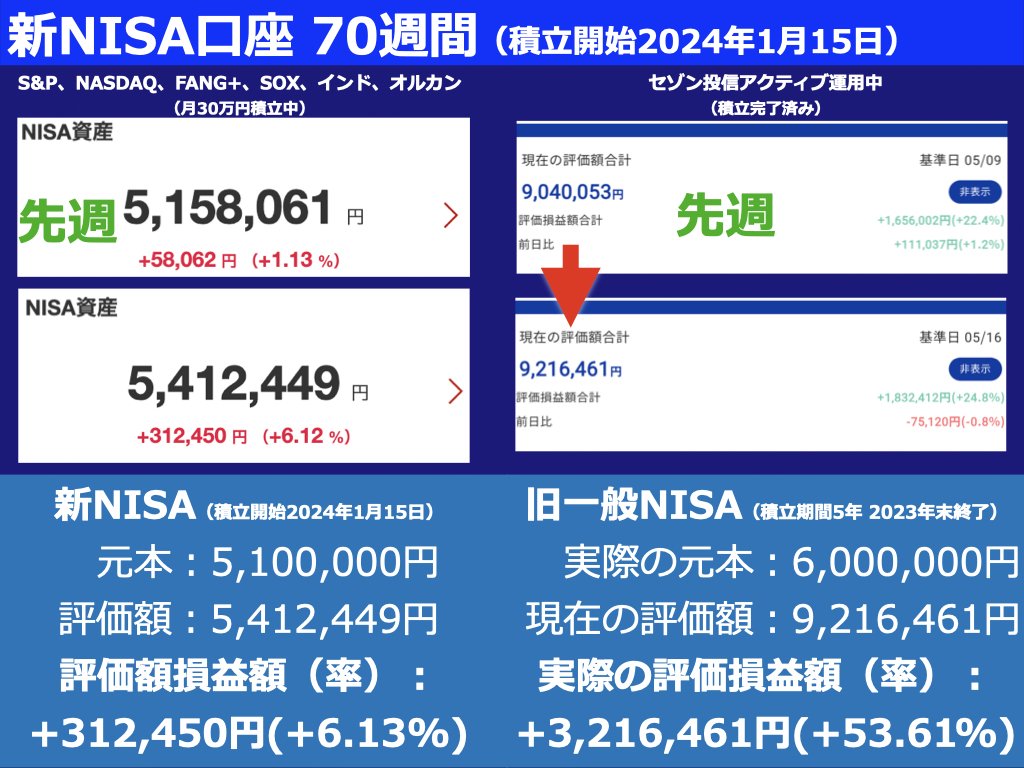

新旧NISA口座公開

新NISA口座の利益は、1週間で+51,486円でした。旧NISA口座の利益は、1週間で+28,389円円でした。

(※動画では私の投資戦略についてもお話ししています。)

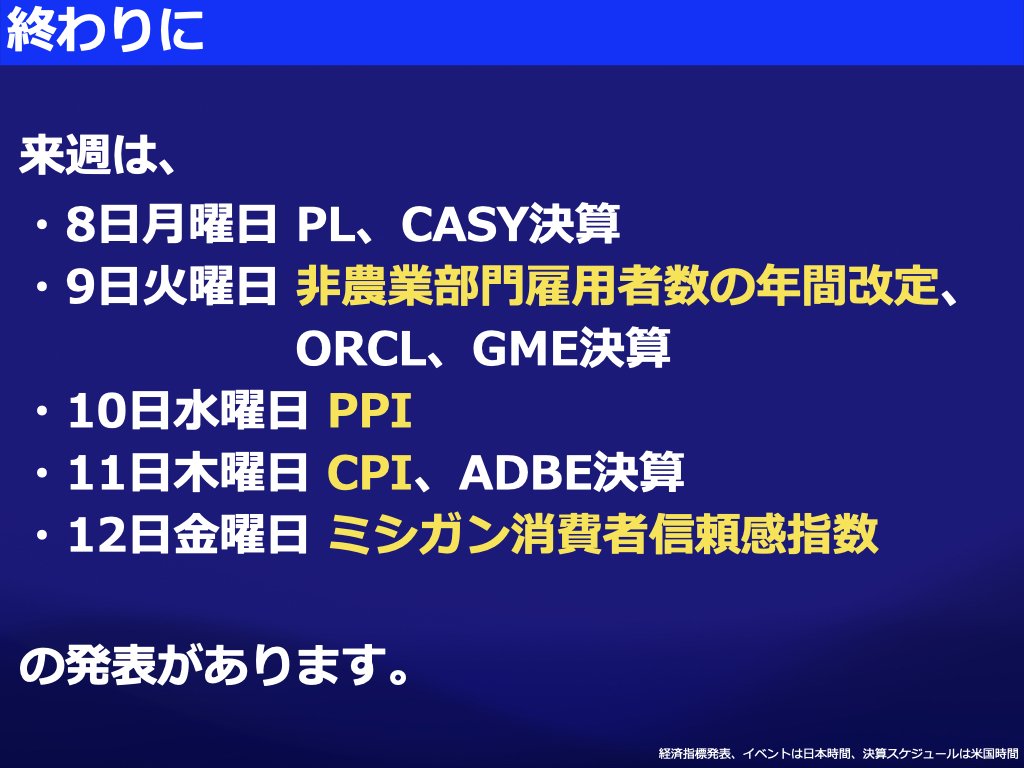

来週の予定

終わりに

今週は、レイバー・デイ明けでしたが、明け日を含むたった3営業日で復活しましたね。利下げ予測がほぼ決定事項のように上昇し、2段階の利下げの予測も上昇しました。今年から、金融相場に入ることになれば、ここからさらに株高になると思います。

皆さんは、この相場、どのように行動しますか?

ぜひコメントくださいね!

それでは、私自身は今後も、NISA口座の方針は変えずに、米国株メインの方針で握力を鍛えていきたいと思います。

このチャンネルが面白かったら、いいね!ボタン、チャンネル登録をお願いいたします。

NVIDIA決算、最新情報まとめ!パウエル発言で株価が急反発した理由とは?

動画はこちら。(動画では私の投資戦略についてもお話ししています。)

あるころうのNISA投資チャンネルです。

怒涛の1週間でしたね。

パウエル議長が利下げを匂わせたため、一気に市場が反発して1週間の下落が何もなかったかのように復活しました。

利下げを急ぎインフレ再燃を招いた歴史的事例

雇用統計への懸念が不安視され、また政治的にもトランプ大統領からパウエル議長への批判が強い状況ですが、過去に米国は同じような状況になっていて、インフレ退治をおろそかにして利下げを実行してしまった例をまとめました。

どの時代も、今よりもひどい状況のように思えますが、

インフレはしっかりと退治しないといけないこと、

急激な利下げ、利上げはやってはいけないこと、

だからと言って、細かく調整しすぎてもいけないこと

とすると、現在のパウエル議長のやり方は理にかなっているように思えます。

不況を過剰に恐れて、利下げしすぎることが歴史的に危険ということがわかっていても、時期FRB議長や、メンバーが政権の言う通りに利下げを実施してしまうメンバーだと歴史的な危機が起こる可能性が高まりそうです。

ニュースチェック

8月23日 ブルームバーグによると

"パウエルFRB議長が22日の講演で9月利下げの可能性に扉を開いたことで、利下げ推進派が優勢となりつつある。

スタンリー氏は「9月会合で発せられるメッセージは『1回利下げして様子を見る』というものになるだろう」と予測する。

金融市場ではパウエル議長の発言を好感し、株価が急伸し、米国債利回りは低下した。"

と記事内で説明している一方で、

"だが、パウエル議長の発言は利下げの保証には程遠いもので、持続的なインフレリスクにも言及した。関税による消費者物価への影響は「今や鮮明」であり、「関税による物価上昇圧力がより持続的なインフレ力学をもたらす可能性もある」との警戒感も示した。"

とのことで、市場の利下げ期待の反応が若干過剰である可能性がありそうです。

8月23日 ブルームバーグ

【米国市況】ダウ平均は最高値更新、パウエル氏講演が利下げ観測補強

こちらの記事でも同様に、パウエル議長の講演が予想外にハト派的に受け止められ、投資家が利下げへの確信を強めたと報じています。

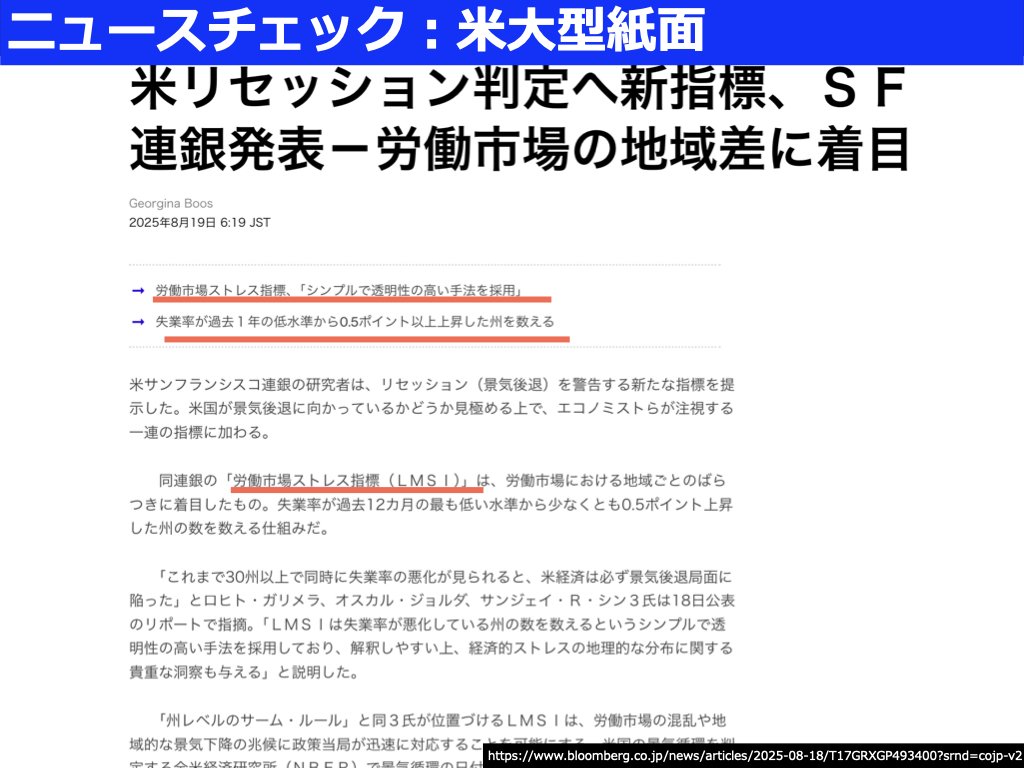

8月19日 ブルームバーグ

米リセッション判定の新指標をサンフランシスコ連銀が発表しました。

これは、労働市場の地域差に着目した指標で、失業率が過去1年の低水準から0.5ポイント以上上昇した州を数える指標だそうです。

18日公表のリポートで、「これまで30州以上で同時に失業率の悪化が見られると、米経済は必ず景気後退局面に陥った」とロヒト・ガリメラ、オスカル・ジョルダ、サンジェイ・R・シンの3人が指摘し、「LMSI:労働市場ストレス指標は失業率が悪化している州の数を数えるというシンプルで透明性の高い手法を採用しており、解釈しやすい上、経済的ストレスの地理的な分布に関する貴重な洞察も与える」と説明しました。

「州レベルのサーム・ルール」とも呼んでるそうです。今後注目したいと思います。

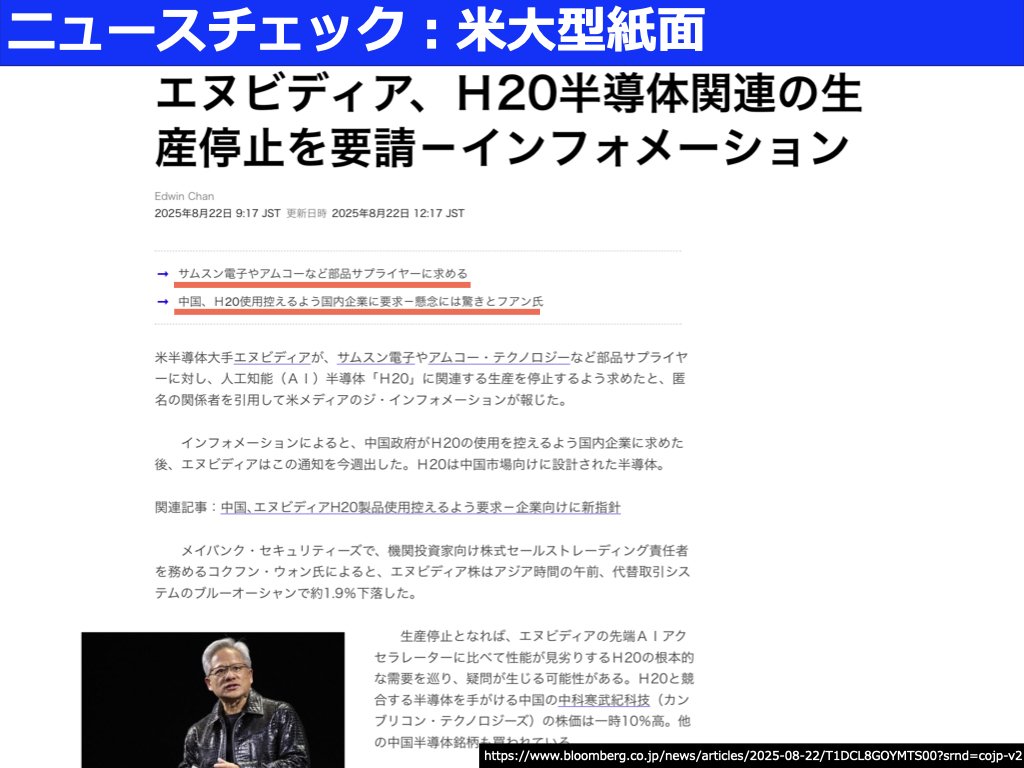

8月22日 ブルームバーグ

決算前のエヌビディアにとって懸念となる報道がありました。

エヌビディアが15%の関連収入を米国政府に納めるという条件付きで、対中販売の再開を許された、中国向けに設計された半導体H20に対し、中国政府は先日、中国国内企業にこの半導体の使用を控えるように求めました。

やっと米政府公認で中国市場を狙っていける矢先に、このような状況になり、部品サプライヤーのサムスン電子、アムコーテクノロジーに対し、生産停止を求めることになってしまいました。かなり衝撃的なニュースですね。

経済指標とセンチメントチェック

19日火曜日

建設許可件数速報値が発表されました。

前回、139.3万件、予測139万件のところ、結果135.4万件でした。

同日 住宅着工件数が発表されました。

前回、135.8万件、予測129 万件のところ、結果142.8万件でした。

同日 中古住宅販売件数が発表されました。

前回393万件、予測392 万件のところ、結果401万件でした。

続けて株式市場の状況を見ていきます。

株式市場の心理を示すCNNのフィア & グリードインデックスでは、

先週64のグリードを示していたインデックスは、

現在、61のグリードを示しています。

イールドカーブはプラス圏で、先週の0.58から、現在0.58で横ばいでした。

先週から引き続き、強欲と恐怖が対立する雰囲気の中で、市場は週末には強欲を選んだようです。

プットコールレシオやセーフヘブンデマンドが若干落ち着き、先週ほどのリスク専攻が薄れたようにも思えます。

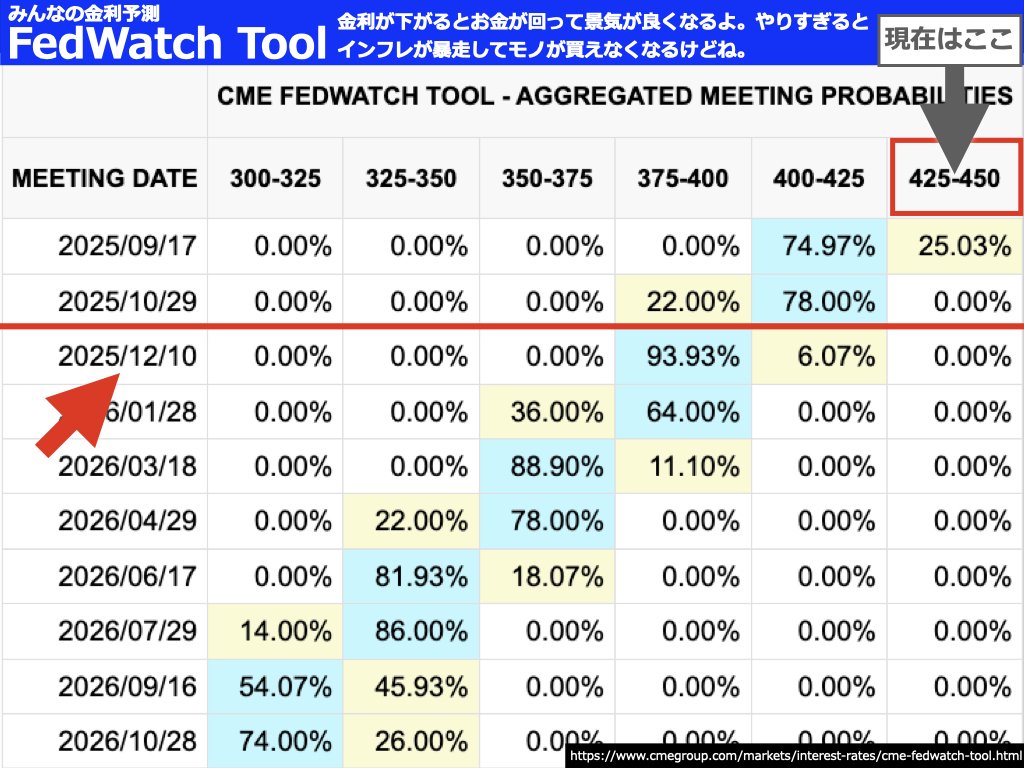

フェドウォッチツールを確認します。

次回9月17日のFOMCでは、先週まで9割を超えていた利下げ予測が、75%を割りました。今年最後の12月FOMCでは、3段階の利下げ予測が0%になり、2段階の利下げ予測が大半になりました。

それでは為替ドル円を確認します。

先週147.11円台から、金曜日148.8ドル台にタッチしそうなところで、

現在

146.88円台

-0.23円

-0.16%でした。

週間主要チャートチェック

それではこれらを踏まえて週間の米国主要チャートを見ていきます。

S&P500は、先週末6,449ドル台から今週終値6,466ドル台

+17ドル

+0.26%

で引けました。

NASDAQ100は先週末23,712ドル台から今週終値、23,498ドル台

-214ドル

-0.90%

で引けました。

米国の主要株式チャート、ゴールド、長期国債ETF、ビットコインの先週末の終値から1週間の上昇率を確認していきます。

今週は、中小型のラッセル2000が、2周続いた2%超えからさらに、+4.16%成長で好調でした

NASDAQ100は、週明けからの下落を、金曜日の上昇でカばーできず、マイナスでした。

また、日経225、2559オールカントリー、インドNifty50指数、399001中国シンセン総合指数では、

先週+4%を超えて好調だった中国シンセン総合指数がさらに+4.75%

でした。

最近好調を続けた日経225は-1.72%と不調に終わりました。

FANG+と、NASDAQ100の3倍レバレッジ指数TQQQ、フィラデルフィア半導体指数のソックスでは、SOXだけが、前半の下落を後半カバーしわずかにプラスでした。

その他、欧州やアジアの各国を代表するインデックスや金、銅、オイル、ガスなどのコモディティ比較の週次の5分足チャートでは、株式指数は全体的に好調で、

OMX30:スウェーデンの株価指数、

FTSE100:イギリスの株価指数がそれぞれ2%を超えました。

セクターと個別株チェック

S&P500時価総額の週次パフォーマンスをヒートマップで見ると、電子テクノロジー、テクノロジーサービス、小売業セクターの主要銘柄が真っ赤で、小型銘柄の多い他のセクターが好調でした。

(※動画では決算のあった銘柄、量子コンピューティング銘柄、小型原子炉関連銘柄、宇宙関連銘柄についても触れています。)

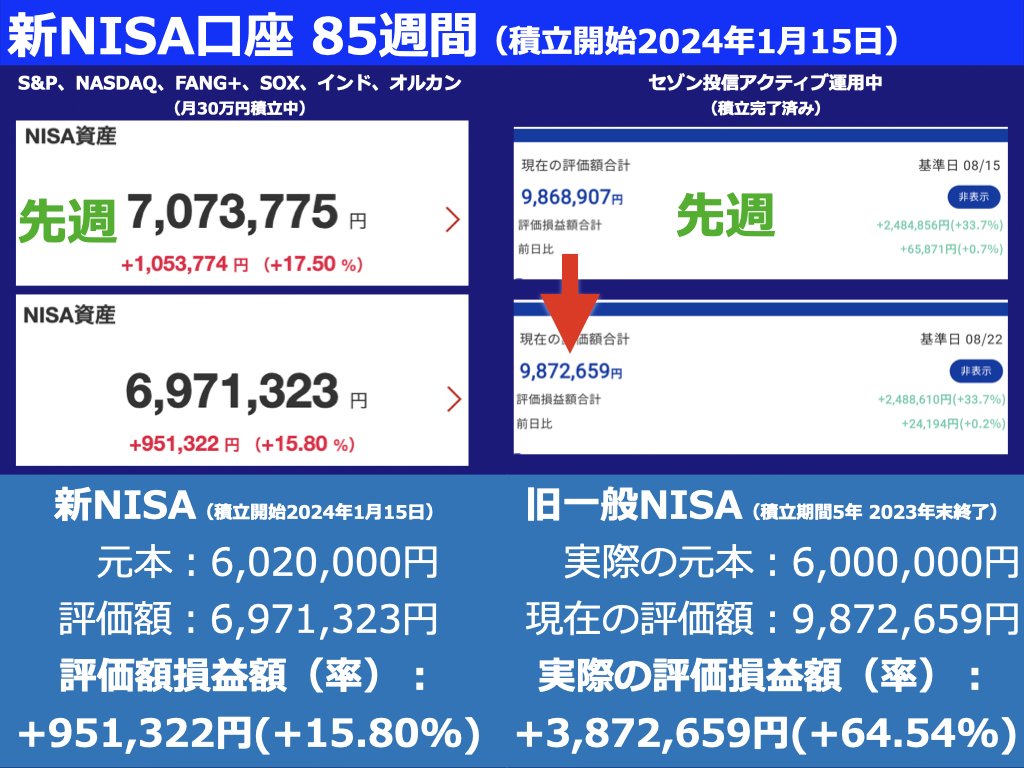

新旧NISA口座公開

新NISA口座の利益は、1週間で-102,452円でした。旧NISA口座の利益は、1週間で+3,752円でした。

(※動画では私の投資戦略についてもお話ししています。)

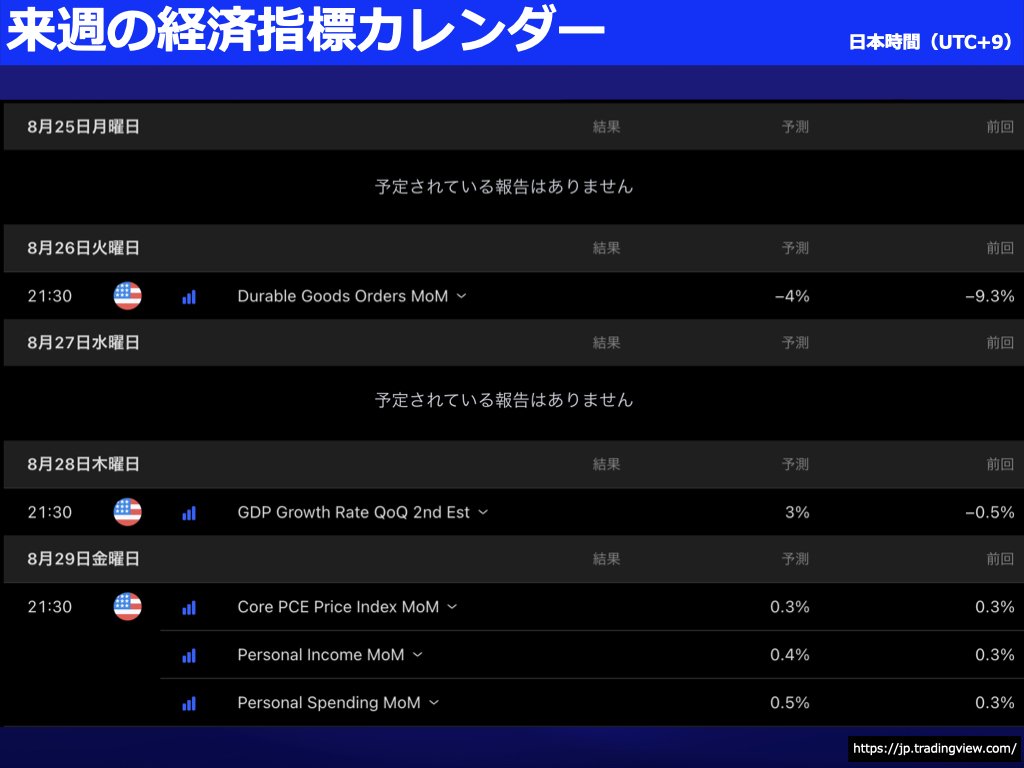

来週の予定

26日火曜日「耐久財受注高の前月比」が発表されます。

前回-9.3%、予測 -4 %です。

28日木曜日 GDP成長率四半期(シハンキ)が発表されます。

前回 -0.5%、予測3%です。

29日金曜日 重要なインフレ指標のコアPCE前月比が発表されます。

前回 0.3 %、予測 0.3%です。

同時間、個人所得前月比が発表されます。

前回0.3%、予測0.4です。

個人消費前月比も発表されます。

前回 0.3 %、予測0.5 %です。

続いてアーニングス ウィスパーズで決算予定をチェックします。

火曜日 MDB:モンゴディービー テクニカル売り・アナリスト評価買い

水曜日 NVDA:エヌビディア テクニカル買い・アナリスト評価強い買い

SNOW:スノーフレイク テクニカル中立、アナリスト評価買い

CRWD:クラウドストライク テクニカル売り、アナリスト評価買い

HPQ:エイチピー テクニカル強い買い、アナリスト評価中立

木曜日

MRVL:マーベル テクニカル売り、アナリスト評価強い買い

DELL:デル テクニカル中立、アナリスト評価買い

終わりに

今週は、久しぶりの下落があり、為替も円高に動き、米株投資家にとってはソワソワした1週間だったのではないでしょうか。個人的な印象だと、ジャクソンホール会合前後は、だらだら下げて相場の雰囲気が悪くなる印象でしたが、今回は割とテキパキ下げて、下げ止まるという感触でした。AI関連のトレンドの中心であるエヌビディアの決算や、FRBの政策決定の根拠とされるコアPCEや失業率の発表を控え、期待と不安が大きくなっている雰囲気ですね。

皆さんは、この相場、どのように行動しますか?

ぜひコメントくださいね!

それでは、私自身は今後も、NISA口座の方針は変えずに、米国株メインの方針で握力を鍛えていきたいと思います。

このチャンネルが面白かったら、いいね!ボタン、チャンネル登録をお願いいたします。

ゴールデンクロス来た!株価急上昇!注目セクターが2桁%アップ!次に狙うべき銘柄は?

動画はこちら。(動画では私の投資戦略についてもお話ししています。)

https://www.youtube.com/watch?v=qUiX6-Fp5ck

あるころうのNISA投資チャンネルです。

ついにゴールデンクロス出ましたね!

先週取り上げたセクターも二桁%上昇したものが多かったです

トランプ氏の動向も、中国から中東、インドへとどんどん移っていき、それぞれがどんな取り決めになるのか、注目されています。この辺りも見ていきます。

ニュースチェック

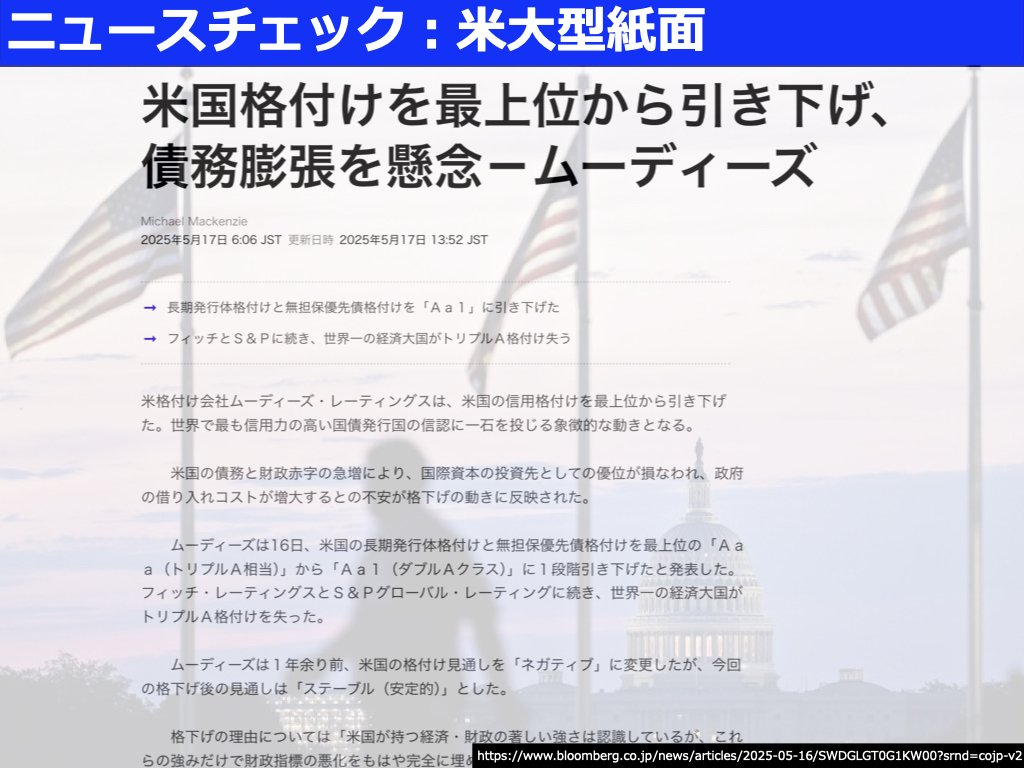

5月17日 ブルームバーグ「米格付け、最上位からムーディーズが引き下げ-「安全資産」に逆風」によると、

米国債の長期発行体格付け(はっこうたい?)と無担保優先債格付けをダブルAクラスに引き下げた、

とのことで、世界一の経済大国がトリプルA格付けを失いました。これは、単なる債権の価値が下がっただけでなく、米国の債務と財政赤字の急増で政府の信用が下がっていることを意味しているため、投資先として信用にも関わります。

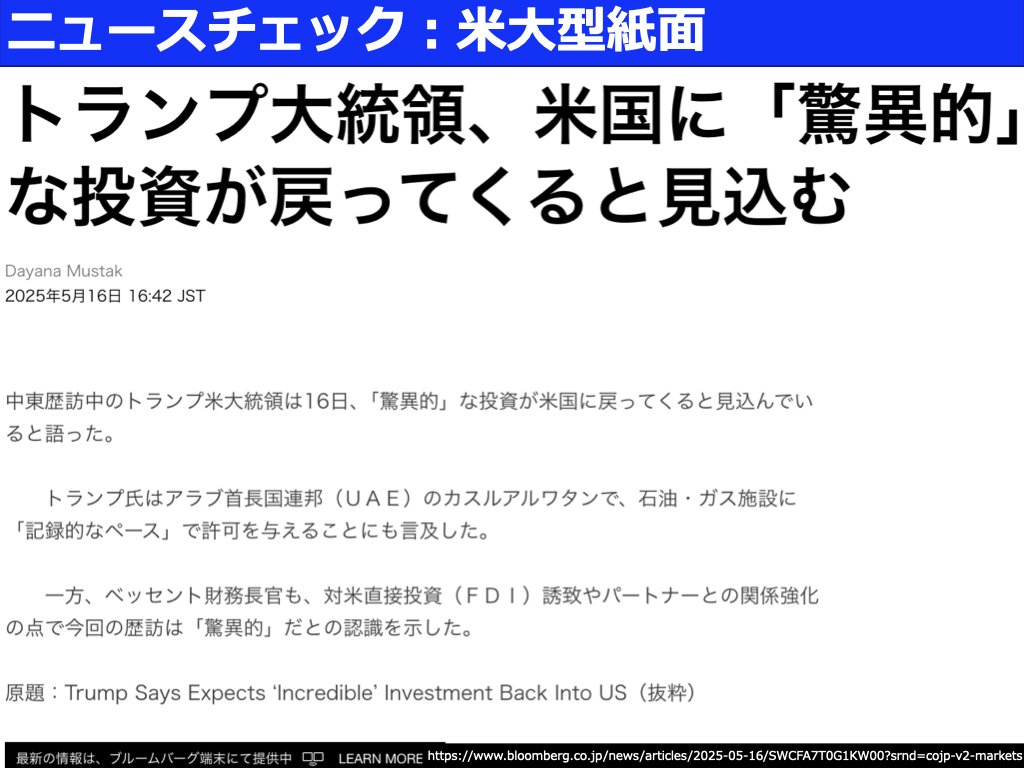

5月16日 ブルームバーグ「トランプ大統領、米国に「驚異的」な投資が戻ってくると見込む」によると、

中東歴訪中(れきほうちゅう)のトランプ米大統領は16日、「驚異的」な投資が米国に戻ってくると見込んでいると語った。

トランプ氏はUAE:アラブ首長国連邦のカスルアルワタンで、石油・ガス施設に「記録的なペース」で許可を与えることにも言及した。

一方、ベッセント財務長官も、FDI:対米直接投資誘致やパートナーとの関係強化の点で今回の歴訪は「驚異的」だとの認識を示した。

とのことで、

5月15日 ブルームバーグによると、

トランプ米大統領がカタールとの総額2435億ドル(約35兆6600億円)を超える取引を成立させ、1兆2000億ドル規模の経済的取り決めに向けた基盤を築いたと発表した。

とのことでした。

17日ブルームバーグ「インドが対米関税100%削減の用意、トランプ氏言及-"合意急がず"」によると、トランプ大統領は、米国製品の輸出を妨げる障壁の削減を求める国として、インドを例に挙げ、「彼らはビジネスを行うことをほぼ不可能にしている。インドが米国への関税を100%削減する用意があると知っているか」とFOXニュースのインタビューで語ったとのこと。

トランプ大統領との交渉の難しさが現れている内容ですね。

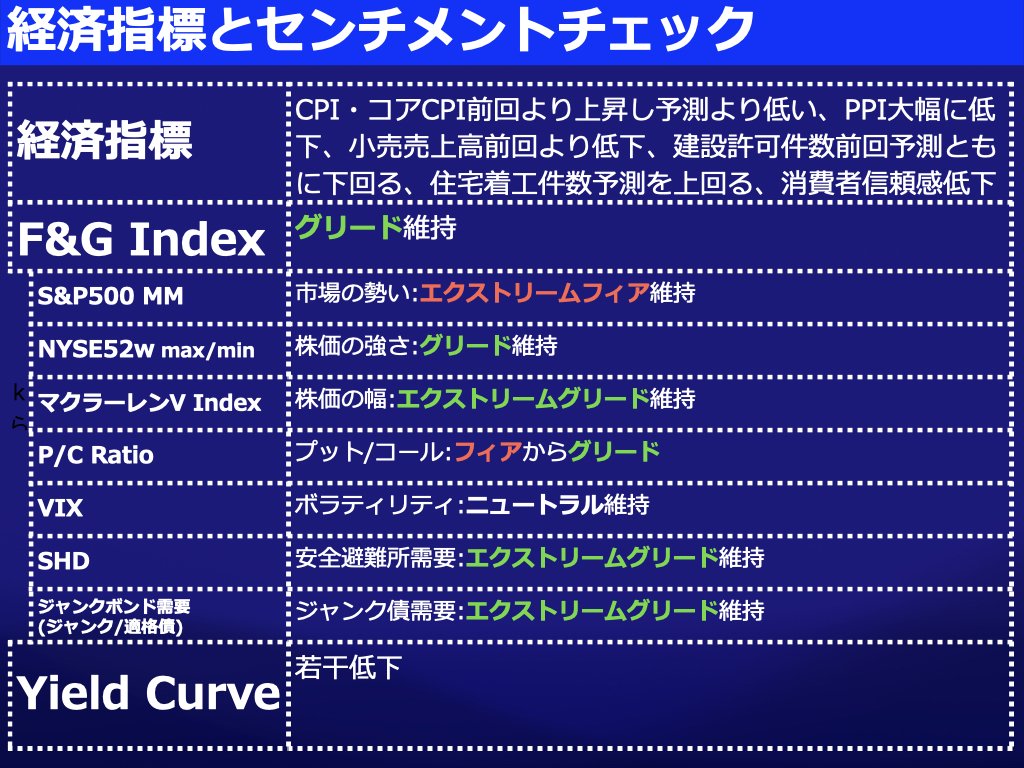

経済指標とセンチメントチェック

13日火曜日に CPI消費者物価指数、コアCPIが発表されました。

コアCPI前月比は、前回0.1%、予測0.3%のところ、結果0.2%。

CPI前月比は、前回-0.1%、予測0.3%のところ結果0.2%でした。

15日木曜日は、PPI「生産者物価指数(前月比)」が発表されました。

前回0%、予測0.2%のところ、結果-0.5%でした。

同日 小売売上高前月比が発表されました。

前回1.7%、予測は0%のところ、結果0.1%でした。

16日金曜日 建設許可件数速報値が発表されました。

前回、148.1万件、予測145万件のところ、結果141.2万件でした。

同日 住宅着工件数が発表されました。

前回、133.9万件、予測137万件のところ、136.1万件でした。

予想に届かなかったものの上昇し、集合住宅が上向き一戸建てが減少したようです。

同日、ミシガン消費者信頼感指数・速報値が発表されました。

前回52.2、予測53.4のところ、結果50.8でした。

株式市場の心理を示すCNNのフィア & グリードインデックスでは、

株式市場の心理を示すCNNのフィア & グリードインデックスでは、

先週62のグリードを示していたインデックスは、

現在71のグリードとさらに上昇しました。

イールドカーブはプラス圏で、先週の0.49から、現在0.45に低下しました。

経済指標の状況は織り込み済みで、市場は強欲さを増し株価は上昇しています。しかし、トランプ大統領の発言、中国との関係性や現在はインドとの関係性に注目が集まり、これらの状況によって上にも下にも変化がありそうです。

フェドウォッチツールを確認します。

次の利下げ予測が後退し、9月17日になりました。2段階の利下げ予測も、10月から12月10日に後退しました。トランプ氏の利下げ圧力よりも、現状利下げの必要性より、インフレへの警戒が強いです。

それでは為替ドル円を確認します。

先週145.3円台から一時149円近くまで上昇し、現在145.6円台

+0.3円

+0.2%でした。

週間主要チャートチェック

それではこれらを踏まえて週間の米国主要チャートを見ていきます。

S&P500は、先週末5,659ドル台から今週終値5,958ドル台

+299ドル

+5.3%

で引けました。

週足でS&P500チャートを確認すると、21日から200日移動平均線まで全ての全て追い越して上にいます。

そして、週足マックディーがゴールデンクロスしました。

NASDAQ100は先週末20,061ドル台から今週終値、21,427ドル台

+1366ドル

+6.8%

で引けました。

米国の主要株式チャート、ゴールド、長期国債ETF、ビットコインの先週末の終値から1週間の上昇率を確認していきます。

今週は、米国株式市場が強かったですね。ビットコインも1500万円を維持していて、強かったです。

一方、安全資産として機能していたゴールドは、リスクオンの雰囲気では弱まっています。

また、日経225、2559オールカントリー、インドNifty50指数、399001中国シンセン総合指数では、

全てプラスでしたが、インドがトランプ大統領との交渉が始まった期待で、上昇しています。

FANG+と、NASDAQ100の3倍レバレッジ指数TQQQ、フィラデルフィア半導体指数のソックスでは、全て絶好調でしたね。NASDAQ100が強かったので、TQQQは10%超え、ソックスも同じく10%を超えました。

その他、欧州やアジアの各国を代表するインデックスや金、銅、オイル、ガスなどのコモディティ比較の週次の5分足チャートでは、今週は米国株がダントツでした。

比較的好調だったのは、

TSX:カナダ主要株価指数+2.42%

STOXX50:ユーロ圏大型株50銘柄指数+2.2%

WTI:米国産原油先物+1.95%

SMI:スイス主要株価指数

IBOV:ブラジル主要株価指数+1.5%

ほか、ドイツ、ベトナム、イギリスの指数も1%を超えていました。

セクターと個別株チェック

S&P500時価総額の週次パフォーマンスをヒートマップで見ると、医療費補助へのネガティブニュースのためヘルスケアテクノロジー、医療サービスセクターが不調でしたが、シェアの大きいNVIDIA+15.38%、テスラ+20.6%と、大幅の上昇が見られました。

(※動画では量子コンピューティング銘柄、小型原子炉関連銘柄、宇宙関連銘柄についても触れています。)

新旧NISA口座公開

新NISA口座の利益は、1週間で+254,388円でした。旧NISA口座の利益は、1週間で+176,408円円でした。

(※動画では私の投資戦略についてもお話ししています。)

来週の予定

22日 中古住宅販売件数が発表されます。

前回402万件、予測410万件です。

続いてアーニングス ウィスパーズで決算予定をチェックします。

火曜日 中国版ニコニコ動画のナスダック上場銘柄のBILI:ビリビリ、衛星通信サービスで防衛関連のVSAT:バイアサット、

水曜日 SNOW:スノーフレーク

木曜日 ADI:アナログデバイセス

の決算発表があります。

終わりに

今週は結果的に、米中関税の協議は投資家にとって楽観的な反応となりました。こういう時に、長期視点の政府債務や信用低下などの問題を理由に、短期・長期の投資を一緒の戦略で考えると、短期トレードの機会を失ってしまいます。しっかりと、買う前に売るタイミングを決めて、短期トレードでも利益を出していきたいですね。

皆さんは、この相場、どのように行動しますか?

ぜひコメントくださいね!

それでは、私自身は今後も、NISA口座の方針は変えずに、米国株メインの方針で握力を鍛えていきたいと思います。

このチャンネルが面白かったら、いいね!ボタン、チャンネル登録をお願いいたします。