自由を手に入れたい、その願いが叶う

冬至点が来る今週末、チャンス到来します!

数千年に一度、全てが変わる日。 https://youtu.be/nReWtNJF1yc?si=Gg8RTCwMfQ4HafHx @YouTubeより

自由を手に入れたい、その願いが叶う

冬至点が来る今週末、チャンス到来します!

数千年に一度、全てが変わる日。 https://youtu.be/nReWtNJF1yc?si=Gg8RTCwMfQ4HafHx @YouTubeより

2025/12/1

高市総理が掲げた総合経済対策は、大きく三つの柱と予備費で構成されており、「生活の安全保障・物価高への対応」と「危機管理投資・成長投資」を主軸としています

一般会計 8.9兆円 減税 2.7兆円

国民の暮らしと生活基盤を守り、足元の物価高騰に対応するための対策です。

《具体策と目的≫

第1の柱政策は、インフレ対策と国民の生活支援に充てている点で非常に評価できる内容です。

ただ、ガソリンにしろ、光熱費にしろ、補助金が出たからと言って急に使用量が増えるものではないので、投資機会としては限定的かなとは思います。

残る地方支援と子育て支援における10,000~30,000円の給付については、食料品の購入や外食において、僅かとはいえ財布のひもが緩むと考えられますので、生活必需品関連の小売業態や外食産業には恩恵がありそうです。

一般会計 6.4兆円 特別会計 0.8兆円

日本の供給力強化と将来の成長を見据えた投資を促進する対策です。

《具体策と目的≫

第2の柱政策は、投資案件ドンピシャな内容ですね。

あえて言及するには及ばない、みなさんよくご存じの銘柄群が目白押しですので、どの企業に補助金がおりそうか検討して、今年中に前乗りしておくといいかもですね。

厳しさを増す国際情勢に対応するための基盤強化で、防衛費の増額と関連施策の実施、外交力の強化に向けた予算の確保と戦略的な活動の推進に使われます。

1. 恒久的な防衛費の強化(防衛費プラス1.7兆円で合計11兆円)

防衛力の抜本的強化の加速:

防衛装備品の取得・開発の加速(例:スタンド・オフ防衛能力、無人アセットなど)

サイバー防衛能力や宇宙領域における能力向上。

防衛産業の基盤強化:

防衛装備品のサプライチェーンを国内で強靭化するための投資。

防衛分野における研究開発を担う企業への支援。

外交予算の増額: 国際協力やODA(政府開発援助)など、日本の国際的な影響力を高めるための予算を強化します。

戦略的な情報発信: G7、ASEAN諸国などとの連携を強化し、自由で開かれた国際秩序維持のための外交活動を活発化させます。

3. 経済安全保障との連携

先端技術の保全・育成: 半導体やAIなどの重要技術の流出防止と、研究開発への投資。

サプライチェーンの強靭化: 重要物資の特定国への過度な依存を減らし、国内生産や多様な調達先の確保を支援します。

第3の柱政策も、高市トレードど真ん中の施策ですね。

ここで予算が低めに設定されているのは、あくまで防衛費約8.5兆円に追加という意味合いでしょうから、やはり国策と言える投資案件だと確信します。

今回の総合経済対策はトータル21.3兆円規模です。よく吟味して、この恩恵を得られるような投資にしたいですね。Happy Trading !!

2025/12/15

牛丼の松屋がラーメンの名店『六厘舎』の松富士食品を買収することが報道されました。

松屋フーズHDは15日、つけ麺「六厘舎」を手掛ける松富士を買収すると発表した。2026年1月5日付で同社の全株式を取得する。買収額は91億円。松屋フーズは傘下企業を通じてラーメン店を11店舗運営している。買収を通じてつけ麺分野を拡充しラーメン事業の拡大につなげる。

松富士は関東地方を中心に「六厘舎」や「舎鈴」などつけ麺店を11月末時点で120店舗展開しているほか、埼玉県にはセントラルキッチンも保有している。25年6月期の連結売上高は前の期比18%増の100億円、純利益が18%増の1億6300万円だった。

松屋フーズHDは中華料理チェーン「松軒中華食堂」のほか、7月末に誕生した新業態「松太郎」の2ブランドを合わせて11月末時点で11店舗のラーメン店を展開している。松屋フーズHDは松富士の買収を受けて今後、ラーメン事業を新しい収益源として育てる方針だ。

牛丼チェーンの間ではラーメン事業を拡充する動きが広がっている。吉野家ホールディングスも国内外でラーメン店を30年2月期までに前期比4倍の500店まで拡大する計画だ。

この買収、どう思いますか?私は非常に魅力的な案件ではないかと捉えました。なにせ『六厘舎』と『舎鈴』を傘下に置く買収ですからね、労せずしてラーメン業態の雄を掌握したことになります。

しかも、かなりの割安案件ではないでしょうか?松富士の決算を見てみましょう

◎松富士食品の決算

注目するのは、売上高100億円に対しての買収額が91億円で済んでいる点

さらに、純資産が15億あるため、実質の買収額は76億円で済むという点です

営業利益が4億円しかないので、PERとして考えれば19倍 ※松屋現在PER54倍

そして、決め手は全国展開がこれから、という点です。

120店舗も営業しているにもかかわらず、関東圏だけにしかないということは、松屋のセントラルキッチンの活用で早い段階での全国展開が期待できるということです

この考え方は50億円投資家たーちゃん著「50万円を50億円に増やした投資家の父から娘への教え』↓に詳しく解説されている考え方なんです。

端的に解説してしまいましたので、腑に落ちない点も多々あるかもしれません。

たしかに、なぜ松富士は事業を手放すことにしたのか?2005年(会社設立は2008年)から20年足らずで120店舗まで急成長した優良企業ですので、ここで歩みを止める決断をしたとは思えません。

恐縮ですが、私は動機については深堀りせずにスルーしますので、気になる方は調査してみて下さい。もしかするとコロナから数年は赤字が続いていたようですし、純資産が30億超(23年)から15億まで目減りしている点が関係しているのかもしれません

とにかく、私はまわせる資金が工面出来次第、松屋(9887)に投資しようと考えています。(心の声:PERが54倍って何だよ、割高すぎるやろ…)

Happy Trading !!

2025/12/8

日経の記事です

SCREENホールディングス(HD)の株価がさえない。生成AI(人工知能)関連の追い風を受けて半導体関連では2026年3月期に過去最高益を更新する見通しの企業も多いが、SCREENHDの連結純利益は減益見通し。中国比率の高さとメモリー分野の弱さという2つの要因が業績と株価の足かせになっている。

半導体装置各社の業績見通しは堅調さが目立つ。アドバンテストは26年3月期の連結純利益で過去最高を見込む。東京エレクトロンの純利益は4880億円と前期から10%減る見通しだが、4〜9月期の決算発表時に440億円上方修正し従来予想からは減益幅は縮小する。

一方でSCREENHDの業績は伸び悩んでいる。4〜9月期の連結純利益は期初予想を大きく下回り前年同期比18%減となった。決算発表後の11月4日、株価は一時前週末比2525円(17%)安の1万2160円まで急落した。

上期未達の要因は見込んでいた大型受注が後ずれしたことだ。通期の業績見通しは据え置いたが、SMBC日興証券の花屋武シニアアナリストは「ずれ込んだ案件が今期中に入るかどうか、マーケットは信じ切れていない」と指摘する。

SCREENHD株が上場来高値を付けたのは24年3月。2月にはゴールドマンサックス証券が黒澤明監督の映画になぞらえて、パフォーマンスの高い日本の7銘柄「セブン・サムライ(七人の侍)」を選定していた。七人の侍にはSCREENHD、東京エレクトロン、ディスコ、アドバンテストの4社が入り半導体関連が過半を占めた。

SCREENHDの5日終値は410円(3%)安の1万3615円だった。24年2月に「七人の侍」に選ばれたときを起点とすると32%安に沈む。アドバンテストは2.8倍に高騰。東京エレクトロン(9%安)とディスコ(3%安)は下落したもののSCREENより下げ幅は小さい。

同業他社に比べ業績や株価で出遅れている背景には中国依存度の高さがある。25年7〜9月期のSCREENHDの売上高に占める中国比率は40%で、東京エレクトロンも40%と同等だ。SCREENHD株が同業を下回る理由について、岩井コスモ証券の斎藤和嘉シニアアナリストは「来期に中国比率が減少した場合、SCREENHDはAI関連需要でカバーできないのではないかという不透明感がある」と分析する。

「AI関連需要でカバーできない」とはどういう意味か。AI普及で注目されているのが米エヌビディアの画像処理半導体(GPU)に代表される計算用の半導体だが、GPUが計算する際に必要な最先端のメモリーも欠かせない。26年3月期の半導体事業の売上高に占めるメモリー向けの比率(見通し)は東京エレクトロンの約40%に対し、SCREENHDは20%で、高まるメモリー向けの需要を取り逃している可能性がある。

それは国・地域別売上高にも表れている。メモリー半導体はサムスンやSKハイニックスといった韓国勢が強い。SCREENHDの半導体事業の韓国比率は10%以下で推移する。SMBC日興証券の花屋氏は「サムスンは子会社のセメスの洗浄装置を使っている。26年にメモリー投資が活発になったときにSCREENHDは市場成長より上振れしにくい状況だ」と分析する。

だが、SCREENHDの後藤正人社長は「従来品のメモリーにいくら攻勢をかけても価格競争に突入するだけだ」とし、既存のメモリー業界に食い込むことには慎重な姿勢を崩さない。

代わりに目をつけるのがチップ同士を貼り付ける「ボンディング装置」だ。半導体の微細化が技術的な限界に近づくなかで、複数のチップを積層して1つのチップとして動かす技術に期待が高まる。ボンディング装置は生成AIで使われる高性能な広帯域メモリー(HBM)の製造でも活用できる。

KPMG FASの岡本准執行役員パートナーは「SCREENHDが主力とする洗浄装置とは求められる技術が異なり、開発に時間がかかる」としつつ、「洗浄からボンディングは工程としてはつながっており、セットで売り込めれば強い」と話す。

チップの積層技術が実用化されれば主力の洗浄装置の需要にもつながる。岡本氏は「チップを積層するごとに表面の不純物を洗わなければいけない。洗浄装置の将来性は楽観視している」と語る。

ボンディング装置など新たな分野への進出を成功させ、洗浄装置の専業メーカーから脱皮できるかが株価上昇のカギになる。

2025/12/5

今回のメモは、エミン・ユルマズ氏が最近いくつかのyoutube動画で発言された、個人投資家の気分を挙げてくれる情報の抜粋です。

様々な優良情報を発信してくれてますが、ここでは私の記録しておきたかった局所的な情報しか載せていませんので、気になる方はぜひ該当動画をご覧ください。

2013年から40年間の超長期スーパーサイクルにはいった

2052年までは強気相場が続くと予想

過去の強気相場を計算して、頭としっぽを切ってその真ん中20年間でどの位上がったかを平均すると大体20倍だった→ 日経1.5万円×20倍=30万円が見込める

・1878年スタート 1920年まで約40年間上昇

1943年まで23年間調整

・戦後、

1949年スタート 1989年まで40年間上昇

バブル崩壊で 2012年まで23年間調整

・2013年スタート 2052年まで上昇する

テンバガーになる銘柄の傾向として、4期で売上が倍増している

エミンさんの四季報活用術は多くの動画で紹介されていると思いますので、どうぞ勉強に役立てて下さい。

以下は私の注目点

Happy Trading !!

2025/12/3

本稿は松井証券のYouTubeチャンネルの抜粋と関連データです。ご興味が湧きましたら、どうぞご視聴へ!-

【メタトレンド投資】KUKA・ソフトバンクGなどロボット分野が次のメタトレンド?/中島聡×ものづくり太郎が対談/中島聡実践!投資の3条件【MATSUI DIALOG】

直交ロボット(直角座標型)

垂直多関節ロボット(ロボットアーム型)

水平多関節ロボット(スカラロボット)

パラレルリンクロボット

双腕型ロボット

人協働ロボット(協働ロボット)

日本の物流センター10万か所、それぞれに労働者が7人いるとすると、その代替として70万台のロボット需要が生まれる

世界で考えれば、100万か所、700万台のニーズが見込める

㈱ハンドレッド・セミコンダクターズ 産業技術総合研究所を中心に構築した、極小規模の半導体製造システムを活用するベンチャー

三菱重工は15年分受注残がある

核融合でも、必ずタービンは必要

AIの技術は全てトランスフォーマーから生まれている

ディープラーニングの基礎となる技術であるニューラルネットワークの一種で、従来型の深層学習モデルよりも高速かつ高精度な自然言語処理を実現している

世界のカメラの半数に使われている

世界の最先端技術ビジョンの半数をSONYは持っている

AI・ヒューマノイドにカメラは必須。指先一本一本にレンズの柔らかいカメラを装着する研究も進んでいる

どこもすでに高認知・高評価されている企業ばかりではありますが、この動画では未来に通じる視点や技術を紹介しており、これまでとは違った角度で企業を考察できるきっかけにもなると思います。

どうぞご視聴ください。 Happy Trading !!

2025/12/3

造船業が熱い!

トランプ政権のMAGA政策に日本が協力する一環として、さらには日本国自身の国力増強の一つとして、造船業復活への期待が高まっています。

それに呼応する形で、造船大手や重工、海運業界などでも連携の強化を始めました。

日本の造船業界で現在進行している「企業間連携による国際競争力強化」と「政府主導による基盤強化・環境対応」の2つの軸について学んでゆきます。

| 軸 | 目的 | 主な主体 | 成果の例 |

| I. 企業間連携による競争力強化 | コスト削減と規模の追求。中韓勢に対抗し、世界の造船市場でのシェアを確保する | 主要な民間造船企業グループ (今治造船、JMU、名村造船所など) | 日本シップヤード MILES共同体 |

| II. 官民連携による国家課題対応 | 安全保障と脱炭素。国の基盤を支える生産能力の維持と、次世代技術の開発 | 政府・省庁(国土交通省、経産省)+ 産業界全体 | 造船業再生基金 |

これは、個別の企業がグループ化・提携することで、コスト競争力を高め、設計・生産を効率化する動きです。

「MILES」はMarine-design Initiative for Leading Edge Solution(最先端ソリューションのための海事設計創造企業)の略で、元々は三菱重工と今治造船の合弁会社

(MI LNG)が社名変更した企業です。

この枠組みの最大の目的は、地政学的リスクや国際競争の激化によって、日本の海運・防衛を支える造船・船舶部品の国内供給が途絶するリスクを防ぐことです。

特に、船の骨格である「船体」そのものを経済安全保障推進法の特定重要物資に指定し、国が国内の生産体制維持を支援することで、海上輸送に不可欠な基盤を守ろうとしています。政府の総合経済対策でも、造船業再生を後押しする基金の創設などが検討されています。

目的 経済安全保障の観点から、有事にも耐えうる国内での船舶・部品の安定供給

体制を確立し、国内造船能力の維持・回復。

国際的なサプライチェーン途絶リスクへの対応、および海上輸送に不可欠な

船体の国内供給体制を強靭化すること

官民投資総額:1兆円 (政府と造船業界が各約3,500億円 政府系金融機関が財政投融資を通じて3,000億円出資)

計画 基金による巨額の財政支援(設備投資への補助・融資)

「船体」や「舶用エンジン」などの特定重要物資の安定供給を確保

2035年までに建造量を2倍に引き上げるなど、生産能力の拡大を目標とする

対象 ・国内の造船所(JMU、内海造船、名村造船所など)

・船舶エンジンメーカー(ジャパンエンジン、ダイハツインフィニなど)

・船用機器メーカー(古野電気、寺崎電気産業など)

利点 企業は支援を受け、老朽設備の改築やデジタル化を進め、国内生産能力を

維持・拡大できる

2025/12/2

アメリカや中国を筆頭にヒト型ロボット『ヒューマノイド』の開発が著しいですが、ホンダのアシモやソフトバンクのペッパーなどがある日本ものんびり傍観しているわけではありません。

さあ、日本の底力を世界に見せつけてやりましょう!

設立:2025年6月に設立が発表され、同年9月に一般社団法人となりました。

設立メンバー:早稲田大学、テムザック、村田製作所、SREホールディングスが中核となって設立されました。

その後、沖縄科学技術大学院大学、マブチモーター、カヤバ、NOK、ヒーハイストなどが加わっています。

目的:日本が誇る高度なハードウェア技術を結集し、純国産のヒューマノイド(人型)ロボットの開発・社会実装を推進することで、日本のロボット開発競争力を高めることを目指しています。

活動の柱:

ハードウェア開発の国産連携体制構築:精密部品、アクチュエーター、センサーなどの技術を連携させた産学連携ネットワークを構築。

京都を中核としたサプライチェーン構築:製造から導入までを見据えた国産サプライチェーンの再設計。

経済的波及効果と産業競争力の強化など。

KyoHAが開発を目指すヒューマノイドロボットは、「人型の形・サイズならば、人間用の設備や道具をそのまま使える」という利点から、「現場フレンドリー」なロボットとなることが重視されています。

汎用性:階段やエレベーター、電動工具など、人間用の設備や道具を人間のように扱えるため、ロボットフレンドリー化が難しい現場(建設現場、医療機関、研究機関など)での活躍が期待されています。

開発モデル:用途や動作が頻繁に変わる現場向けに、建設現場向けモデルと、医療機関や研究機関向けの俊敏性/機能性重視モデルなどが並行して製作される予定です。

2025年12月2日の報道によりますと、KyoHAにルネサスエレクトロニクスや住友重機械工業などが新たに参画し、全13者体制で国産ヒューマノイドロボットの開発を加速させ、日本のロボット産業の競争力を高め、2027年中の量産開始を目指すということです。

KyoHAが中心メンバー(早稲田大学、テムザック、村田製作所、SREホールディングス)と初期メンバー(OIST、マブチモーター、カヤバ、NOK、ヒーハイストなど)に加え、新たに迎え入れた主な企業は以下の通りです。

ルネサスエレクトロニクス株式会社:

役割:ロボットの頭脳となる半導体(マイコン、SoCなど)や、各種電子制御技術の提供が期待されます。ヒューマノイドの複雑な動作をリアルタイムで制御するための核となる部分を担います。

住友重機械工業株式会社:

役割:ロボットの関節部分に不可欠な精密減速機や、高精度・高耐久の機構部品などの提供が期待されます。日本の高いハードウェア技術を代表する企業の参画により、ロボットの耐久性と動作精度が向上します。

| 項目 | 目標時期 |

| 初期プロトタイプ製作 | 2026年3月頃 |

| 第2弾プロトタイプ製作 | 2026年末頃 |

| 量産開始 | 2027年中 |

KyoHAは、2027年を目標に、レスキューや建設現場での活用を見据えた「現場フレンドリー」な純国産ヒューマノイドロボットの量産化を目指しています。

今回の参画企業拡大により、KyoHAはヒューマノイドロボット開発に必要な主要な技術領域を国内でほぼカバーできる体制を築きました。

制御系(電子部品・半導体):ルネサスエレクトロニクス、村田製作所など

駆動系(モーター・機構):マブチモーター、住友重機械工業、カヤバ、NOK、ヒーハイストなど

システムインテグレーション・運用:テムザック、SREホールディングスなど

学術研究: 早稲田大学、沖縄科学技術大学院大学(OIST)

この強力な産学連携体制により、設計から製造、制御に至るまで、全て国産技術で完結する高信頼性のヒューマノイドロボットの開発が進められます。

どんなヒューマノイドを作り出すんでしょうね?

テスラのオプティマスほどの高性能なものが作り上げられるのか、プロトタイプの発表が楽しみです。

Happy Trading !!

2025/12/2

長らくデフレと闘い、世界の中央銀行の中で唯一大規模な金融緩和を維持してき日銀が、賃金上昇と物価安定の好循環を見極め、利上げに踏み切る可能性が高まっています。

この政策転換は、単なる国内経済の正常化プロセスに留まらず、世界の金融市場が抱える構造的なリスクを顕在化させ、世界的な景気後退(不況)を増幅させる一端となりうるという懸念が指摘されています。

日銀の利上げが世界不況のリスクを高める最大の理由は、長年の超低金利政策の下で積み上げられた「円キャリー・トレード」の巨額なポジションが一斉に解消(巻き戻し)される可能性です。

世界中のヘッジファンドや機関投資家は、調達コストがほぼゼロの円を借り入れ、より高い利回りが得られる米国債や欧州株、新興国資産などに投資してきました。このポジションは極めて大規模であり、市場は低金利の円資金に依存する形で運用されてきました。

日銀が利上げを行い、円の借入コストが上昇すると、キャリー・トレードの魅力である金利差(キャリー)が縮小します。さらに、利上げは将来的な円高リスクを高めます。

投資家にとって、借りた円の価値が上がってしまう(円高)と、運用益を上回る為替差損が発生するリスクが高まるため、損失を確定する前にポジションを解消しようとする動きが強まります。

このキャリー・トレードの巻き戻しは、以下のプロセスで世界の金融市場を揺るがします。

巻き戻しのために、投資家は海外に投資していた米ドル建て、ユーロ建てなどの資産を大量に売却し、円を買い戻して借入を返済します。

これにより、世界の株式や債券市場から資金が急速に流出し、世界的な株価・債券価格の下落圧力が発生します。特に流動性が低く、高利回りの新興国市場は大きな打撃を受ける可能性があります。

海外資産の売却は、米国債などの価格を下落させ、世界の長期金利を押し上げる効果を持ちます。世界の中央銀行が既にインフレ抑制のために高金利政策を維持する中で、日銀の政策転換が間接的に世界の金利をさらに押し上げれば、グローバルな金融引き締め圧力が一段と強まり、世界景気の減速を加速させる要因となります。

日銀の利上げが直ちに世界不況の「引き金」となるというよりは、すでにインフレと高金利に苦しむ世界経済の減速局面において、その混乱と深刻度を悪化させる要因として作用するリスクがあります。

円キャリー・トレードの解消に伴う資産価格の急落と資金流出が、投資家のリスク回避姿勢を強め、世界的な景気後退懸念を現実のものとする可能性は十分に考慮されるべきです。

【おまけ】

ここでは、ある国際的なヘッジファンドが、金利差を利用して利益を上げようとするシナリオを想定します。

| 項目 | 日本円 (JPY) | 米ドル (USD) | 備考 |

| 短期金利 | 0.5% | 5.0% | 年間の借入・運用コスト |

| 為替レート | ¥150 / $1 | 取引開始時のレート |

ヘッジファンドは、調達コストの安い円を選びます。

行動: 日本の金融機関から150億円を年利0.5%で借り入れます。

年間借入コスト: 150億円✕0.5% = 7,500万円

借り入れた円をドルに交換し、高金利の米ドル建て資産に投資します。

両替: 150億円を、為替レート(¥150/$1)で1億ドルに交換します。

投資: 1億ドルを年利5.0%の米国債に投資します。

年間運用益: 1億ドル✕5.0\% = 500万ドル

1年後、投資家は「円の借入コスト」と「ドルの運用益」の差額を計算します。

ドルの運用益: 500万ドル

円の借入コスト: 7,500万円

ここで為替レートを考慮せずに、金利差(キャリー)を計算します。

年間純利益(為替変動なしの場合):500万ドル― (7,500万円/為替レート) =利益

もし、1年後の為替レートが変わらず ¥150/$1 のままだったと仮定すると:

| 項目 | 円換算 | ドル換算 |

| ドルの運用益 (A) | 500万ドル✕150 = 7.5億円 | 500万ドル |

| 円の借入コスト (B) | 7,500万円 | 50万ドル |

| 年間純利益 (A - B) | 6.75億円 | 450万ドル |

この金利差による純利益(450万ドルまたは6.75億円)が、キャリー・トレードの基本的な目的である「キャリー(持ち運び)」の利益となります。

キャリー・トレードの最大の落とし穴は、為替レートの変動です。金利差による利益は確定しても、取引終了時(円を返済するとき)に円高になっていると、利益が吹き飛ぶどころか、損失が出る可能性があります。

1年後、日銀の利上げ観測などにより円高が進み、為替レートが ¥140 / $1 になったと仮定します。

投資元本は、1億ドル(¥150億)から1億ドル(¥140億)に目減りします。

円高による元本評価損:150億円-140億円 = 10億円

最終損益の計算:

金利差による純利益: +6.75億円

為替変動による損失: -10.00億円

総合損益: -3.25億円の損失

このように、金利差による利益があっても、それを上回る円高(借りた通貨の価値の上昇)が発生すると、キャリー・トレードは大きな損失を生むことになります。

日銀の利上げ観測が高まると、この「円高による損失リスク」が高まるため、投資家は急いでポジションを解消(巻き戻し)しようとするのです。

いかがでしたか?

幸か不幸か、日銀が日本経済を守ろうとするがゆえの低金利政策は、世界中のファンドや企業に低リスクの投資機会を与え恩恵をもたらしてきました。

しかし、日本が財政正常化に舵を取ることで、世界中の金融業界は楽に稼げる手段を失い、結果として収益悪化から不況への歩みを進めてしまうという、なんとも滑稽な転落劇を演じてしまうのです。

そして、この誰も望まない状況が起きつつあるのが現在ということです。

『利上げ』『円高』この2つのキーワードには注意を払って投資に取り組んでゆきましょう!Happy Trading !!

今記事は日経新聞のものです。原文へはリンクから辿って下さい

PER(株価収益率)で50倍を超えるアドバンテストの株価水準は維持可能か、株式市場の関心が集まっている。

強気派が着目するのが同社の半導体検査装置の増産を可能にする強固な供給網だ。数年後に見据える生産規模は現状の2.5倍。業界トップのシェアはさらに拡大し、いずれ割高感は薄れるとの見方が浮上している。

17日にアドバンテストが開催した投資家向けイベントで印象的な場面があった。グループ最高経営責任者(CEO)のダグラス・ラフィーバ氏など経営陣3人が登壇し、技術面での取り組みを紹介する内容だ。

イベントも終盤に差し掛かるころ、ラフィーバ氏は生産能力の拡張計画を語り始めた。半導体の複数機能を1つのチップに集約したシステム・オン・チップ(SoC)向けの検査装置の生産能力を2027年3月末までに現状の最大6割増の年5000台規模にするという。その後数年で7500台、長期で1万台を見据えると、初めて具体的な数字を打ち出した。

株式市場ではかねて同社に対し、AI(人工知能)半導体向けの検査装置の需要増に生産が追いつかず、市場シェアを落とすのではとの懸念があったためだ。

半導体検査装置は部品数が100万点に上り、1つでも欠ければ完成しない。

アドバンテストは24年にサプライチェーン(供給網)を統括する責任者を置き、データを用いた需要予測をもとに製造の外部委託先や部品会社と増産の交渉を進めてきた。検査装置に使う半導体も生産委託先と長期契約を結び、安定調達を図った。

ニッセイアセットマネジメントのアナリストは「サプライヤーとの関係づくりなど注力してきた供給網整備が増産を可能にした」と指摘する。アナリストの多くが投資家向け広報イベントの内容を評価する。

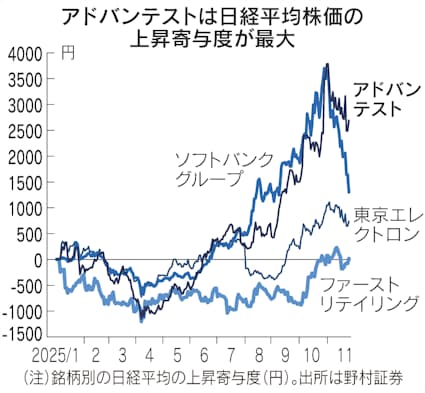

25年の日経平均株価を最高値に押し上げたAI関連株の中でもアドバンテストの上昇寄与度は約2700円と最も大きい。米半導体大手エヌビディアの画像処理半導体(GPU)向けに検査装置を独占供給しているとされ、成長ストーリーの描きやすさから買いが集まった。株価は昨年末比2.1倍で、予想PERは51倍台まで上昇した。

市場では「将来の利益成長を織り込むと株価は決して割高ではない」との声は多い。GPU向けの高いシェアを武器に装置の販売価格で主導権を握り、増産がそのまま増収、増益につながってきた。

生産能力の増強に応じて利益も拡大すると仮定すれば、年7500台達成で1株当たり利益(EPS)は2.5倍に伸び、PERは35倍台まで下がる。年1万台ならPERはさらに26倍台になる。アドバンテストは生産能力は急な需要に対応するバッファーを含む数字で、業績予想を示すものではないとするが、需要拡大が続けば生産能力は販売台数に近くなる。

足元では競合の米テラダインもGPU向けの検査装置でシェア拡大を狙うが、アドバンテストは増産に加えて他社の参入を防ぐ「堀」を深くする戦略で迎え撃つ。

目玉の一つが2月に発表したSoCの検査を効率化するツール「SiConic(サイコニック)」だ。

SoCの製造は仕様通りに設計されているかを調べる検証工程と、SoC上の全回路が動作するかを確かめる検査工程がある。従来は工程ごとに違うデータを使っていたため作業効率が悪かった。アドバンテストは半導体設計に不可欠な自動設計ツール(EDA)企業と連携し、両工程を橋渡しするソフトを作った。

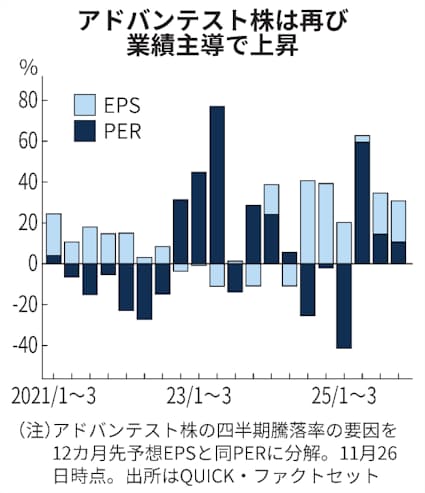

積極策を評価し、足元でアナリストの利益見通しも上がりつつある。アドバンテストの株価騰落率の要因を12カ月先予想ベースのPERとEPSに分解すると、4〜6月はPERが60%と主導していた。10月以降はEPSが20%とPER(11%)を上回っている。

足元では米グーグルのカスタム半導体の性能向上でAI半導体におけるエヌビディア1強が崩れるとの見方が浮上する。それでも、グーグル製半導体の設計を担う米ブロードコム向けにも装置の需要拡大が見込めるアドバンテストの成長への期待は強い。AI相場の真価を見極める物差しになりそうだ。