本家ブログ「常識がひっくり返る消費税」のミニ版4週目の第16~20回は他のサイトや動画では説明されていない国境調整の本当の意味と輸出還付金の問題点を解説!

(初出時の第16回と第17回を改版)

Ⅹ(旧 twitter)で、平日8・12・18時に投稿している分の1週分の纏め。

https://www.mofa.go.jp/mofaj/ecm/it/page25_000424.html#section13

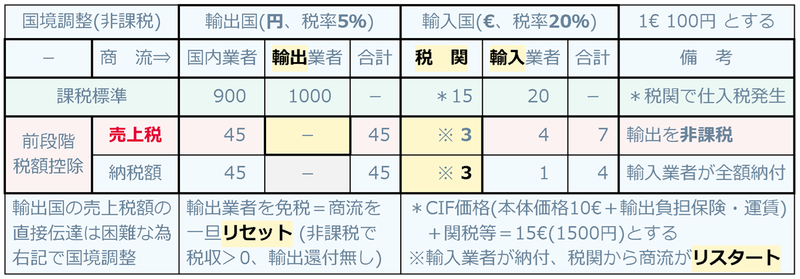

今週は、前段階の売上税額控除型の付加価値税の「輸出取引」における仕向け地主義と呼ばれる「国境調整」の理解に、ずいぶんと苦労した。実務は「輸出国では免税、輸入国で課税」なのだが、これがいったい何を意味しているのか、だ。

税務や財務の世界では「(仕向け地=輸入国の)輸入品と国産品の対等化の為」とか「最終的に消費者が負担することを予定しており、消費地課税とする為」という説明がされているが、本当にそうなのかを簡単にシミュレートして確認していった。

まず「輸入品と国産品の対等化」は、輸出国と輸入国で下記条件が前提。

(1)同等の商品が同じ価格で販売されている

(2)両国は「税率」のみ異なる

(3)通貨、為替、輸送費、関税、その他の条件は無視

この時、生産国でのみ課税(源泉地主義)では、税率の低い国の方が有利になる。

(両国とも課税前1000円、税額分値上げ)

・A国10%、B国20% B国 輸入品A1100円<国産品B1200円

・A国20%、B国10% B国 輸入品A1200円>国産品B1100円

これが仕向け地主義「輸出時に免税、輸入時に課税」だと、対等化する。

・A国免税 ⇒B国20% B国 輸入品A1200円=国産品B1200円

・A国免税 ⇒B国10% B国 輸入品A1100円=国産品B1100円

上記条件では確かに理論上は成立するものの、もちろん現実には成立し得ない。なぜなら現実には(3)で無視した「輸送費、関税」が存在するからだ。無関税の物品はあるにしても「輸送費」は絶対に発生する。モデル化にはある程度の前提条件は必要だがそれが現実と乖離していると「机上の空論」になる。経済学はこのような例が多い(セイの法則とか↓)。

そこで現実の「前段階の売上税額控除型」の付加価値税を考えると、絶対に外せない条件は「売上税額の伝達」だ。2国間で商流が連続しているのであれば、輸出業者の売上税額は、輸入業者に伝達されなければならない。でも実現方法は? 不可能ではないかもしれないが、それに近いほど厄介そうな事は容易に想像が付く。

・輸出国と輸入国の通貨と為替と税率の問題(通常は異なるハズ)

・租税債権と租税債務の関係からして、A国におけるA国民の租税債務を、B国民に

移譲は不可能…コレをどうするか?

・消費地課税と言いつつ、輸出国で輸出業者以外の事業者から付加価値税は徴収

上記をクリアする方法をあれやこれやと考えて、遂に下記の理解に達した。

理解:「売上税額の伝達」を自国の輸出業者でリセットして、相手国の「税関」から

リスタートすれば良い。つまり1つの連続した商流ではなく、2つに分ける。

つまり、売上税額控除型の付加価値税を採用した2国間での取引には「国境調整」が必要で、それを「商流のリセット&リスタート」で実現しているのだ。

ヒントは「輸入時には税関で付加価値税を課している」だった。ただし、税率の対象の課税標準が、事業者と税関では異なる。

・事業者:事業者の販売行為=売上

・税 関:外国貨物の引取=関税課税価格(貿易価格、いわゆるCIF価格*)+関税等

*Cost(価格)、Insurance(保険料)、Freight(運賃)

実務では下記の通り。

(1)輸出時は最終事業者に売上税を課さず、輸入時は税関で「CIF+関税」税を課す。

つまり、最終事業者を消費者と見做し、輸出国の商流は一旦そこで終了。

(2)輸入国の税関を、輸入業者の「仕入税のみ*」の最初の仕入先にする。

*仕入税=「CIF価格+関税等」税

(3)輸入業者の税込み仕入=税抜き価格(CIF+関税)A+自国税率での仕入税額B

AのCIF価格は輸出業者へ支払い、Aの関税等とBは税関へ納付する。

(4)輸入事業者は輸入商品に付加価値をつけて消費者に販売。その売上税額からBを

差引いて(仕入税額控除して)付加価値税を納付する。

ただしBは元々、輸入業者自身が税関で納付しているから、輸入国の付加価値税は

全額、輸入業者が納付している事になる。

以上が、所謂る「国境調整」だ。前段階売上税額の情報が必要だからこその調整だ。

税関の「CIF+関税」税=輸入事業者の仕入税(輸入者が個人でも課される)は

・課税物件:保税地域から引取る外国貨物

・納税義務者(租税債務者):引取者(輸入申告者、タックスアンサーNo.6133)

・課税標準:関税課税価格いわゆるCIF価格(※)に消費税以外の関税及び個別消費税

の額に相当する金額を加算した合計額

※運賃、保険料込み価格=Cost(価格) Insurance(保険料) Freight(運賃)

CIFは保険料と運賃は輸出側が負担(輸入港までの輸送を手配)するが、

売手発行のインボイスの「現実支払価格(買手支払額)」に含まれる。

輸入側が保険料と運賃を負担する場合、インボイスは「商品代金」のみ

となるが、関税課税価格は、その「商品代金」に保険料と運賃を加算。

で、輸入国で最初の付加価値税(ただし、課税標準は売上ではなくCIF+関税)を課税する。まさにリスタートだ。

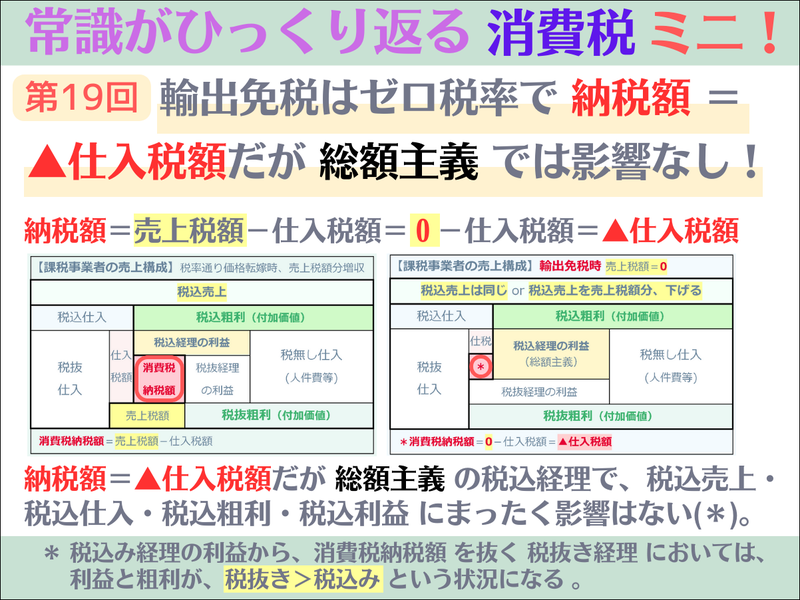

問題は、輸出国の「輸出免税」が「ゼロ税率」か「非課税」かで結果が大違いな点。

・ゼロ税率:輸出業者の売上税額=0。仕入税額の還付が発生して、税収0。

・非課税 :租税債務を免除する。本来はこれであるべき。還付無し、税収あり。

【ゼロ税率】

【非課税】

どちらも商流のリセット&リスタートという条件は満たしているので、輸入国の税収に変化は生じない。

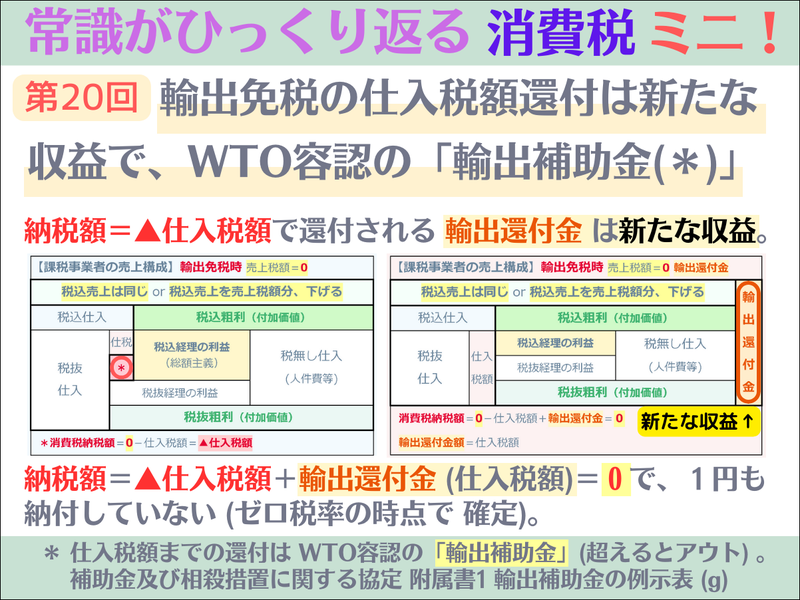

現状は輸出国は「ゼロ税率」で運用しているので「還付と税収ゼロ」が発生。

・還付は国内事業者の納税額の合計であり「富の移転」

・還付は輸出業者の「新たな収益」であり「輸出補助金」

ただし、仕入税額迄の還付は「輸出補助金」としてWTOが容認

(例示表のg。還付が仕入税額を超えるとアウト)

https://www.mofa.go.jp/mofaj/ecm/it/page25_000424.html#section13

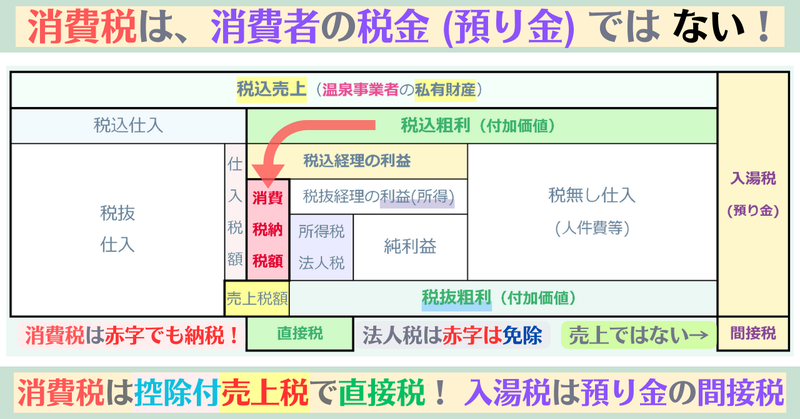

冷静に考えれば「付加価値税」とは「事業者が付加した価値」への課税なのだから、輸出国の事業者が生んだ「付加価値」に課税して税収を得ることに何も問題はない。むしろ、税収をゼロにして「課税権を放棄」&輸出業者に「税収」を「輸出補助金」で移転している方が、よほど税の原則に反している。

国税庁統計年報から作成した、消費税の収納済額-還付額と、他省庁歳入分(税関・総務・郵便)のグラフ。還付が無ければ、収納済額は2021(令和3)年度で約35兆円。還付率は10年前の約25%から、近年では30%オーバーだ。

・還付済額には「輸出還付分」のような区分が無く、巨額設備投資のような通常還付分と一緒

・税関の輸入課税分は他省庁歳入分に含まれる

所得税や法人税の還付率は最大15%なので、消費税の還付率の高さは輸出還付に起因しているとみて良いだろう(3税を7秒ずつ表示↓)。

法人税で2009(平成21)年のみ、還付率が33%に跳ね上がっているが、これはリーマンショックに依る景気悪化への対応策で、青色申告書を提出している中小法人等に対して「欠損金の繰戻し還付」つまり前年度が黒字で今年度が赤字だった時に、前年度に納付した法人税の還付を受けられる制度が復活したため↓

結論としては「輸出国では課税せず」は拡大解釈で「輸出業者には課税せず」が正解なのだ。それに輸入課税は商品価格への課税ではなく、商品価格に「保険・運賃」を加算した「関税課税価格」から「関税」を算出し、その「関税」の加算額に「付加価値税」を課して、輸入事業者の仕入税額にしている。

・関税課税価格A=商品価格+輸送保険+輸入港までの運賃

・関税B=A*関税率

・輸入の付加価値税の課税標準=A+B

であり、輸入課税は第二関税と言える(コストプッシュインフレの増大要因)。

なおWTOでは「ゼロ税率運用すべし」とは規定されていないようで、「仕入税額迄の還付」を輸出補助金として「容認」している状態なので、非課税で輸出業者への還付が無くなっても、何も問題はない。

つまり「非課税」で「仕入税額の還付」が発生しなくなっても、WTOの協定違反にはならず、税収も発生するから良い事づくめである…還付が無くなる輸出企業以外は。

輸出還付金を廃止する方法は?

・第7条と第8条の免除対象を、速やかに第6条(非課税)の別表第二に移す

第7条(輸出免税等)

第8条(輸出物品販売場における輸出物品の譲渡に係る免税)

・もちろん第7条と第8条は削除

とっても、簡単だ!…輸出企業がメインの経団連から献金を受けて便宜を図っている自民党から政権交代すれば。

↑この図面は、転載・流用フリーです。オリジナル図面のURL↓

https://www.mitsumori-yoichi.com/shohizei/wp-content/uploads/2024/03/shohi_zei_diagram.png

↑この図面は、転載・流用フリーです。オリジナル図面のURL↓

↑この図面は、転載・流用フリーです。オリジナル図面のURL↓

https://www.mitsumori-yoichi.com/shohizei/wp-content/uploads/2024/03/shohi_zei_daiagram_akaji.png

「二国間での売上税額控除型の付加価値税は「国境調整」は必要だが、輸入課税は第二関税でコストプッシュインフレの増大要因、輸出免税は還付ありで税収ゼロの「ゼロ税率」ではなく、還付無しで税収ありの「非課税」にするべきだ!」にご賛同いただける方は、

↓のバナーをクリック!↓