おはようございます。

先週末の米国株式市場は、主要3指数がそろって下落しました。

NYダウは1.02%安の32,816.92と反落、NASDAQは1.69%安の11,394.94と3日ぶりに反落、S&P500は0.53%安の3,970.04と反落しました。

米国債10年物利回りは、3.947%と6bp上昇しました。米国債2年物利回りは、4.814%と12bp上昇しました。

ドル円は、1ドル136.495円とドル高円安基調で推移しています。

WTI原油先物は、1バレル76.45ドルと上昇しました。

SOX指数は、1.80%安の2,935.11と反落しました。

大証ナイトの日経平均先物は27,330 ▼50、CME日経平均先物は27,330 △100となっています。

先週末の米国株式市場は、1月の米PCEデフレーターが総合、コアともに前年同月比で伸び率が前月から加速し、米金融当局の政策金利の利上げが長期化するとの見方から、米長短期金利が上昇し、高PERのハイテク銘柄を中心に売られ、主要3指数ともに反落しました。

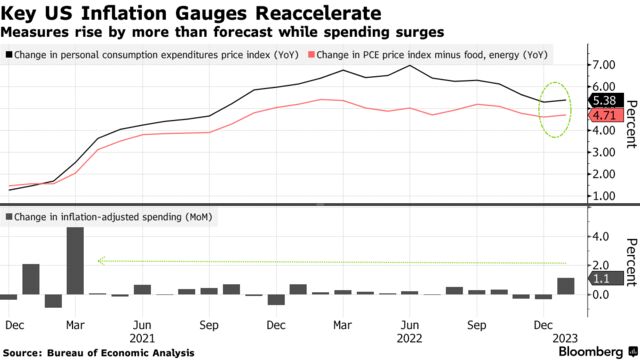

米商務省経済分析局が発表した1月米PCEデフレーターは、総合が前年同月比5.4%上昇と市場予想の5.0%上昇や前月の5.0%上昇を上回りました。

また、変動の大きいエネルギーと食品を除いたコアは、前年同月比4.7%上昇と市場予想の4.3%上昇や前月の4.4%上昇を上回りました。

インフレの影響を除いた実質PCEデフレーターは前月比1.1%増となり、昨年1月以降一年ぶりの減少幅となった前月から一転、2021年3月以来の大きな伸びとなりました。

米商務省が2月15日(Wed.)に発表した1月米小売売上高の前月比も2021年3月以来の大幅な伸びとなっており、自動車とガソリンを除いた1月米小売売上高も同様の傾向を示していました。

米国では2021年3月に新型コロナウィルスのワクチン接種や個人給付が開始され、その時z以来ということになるので、インフレ下でも個人消費が堅調でインフレが再加速し、米金融当局のインフレ率2%目標の達成が一段と困難となるのではないかと懸念されます。

前回の昨年12月PCEデフレーターがインフレ鈍化を示す数値となっていたことから、米金融当局による政策金利の利上げペースの鈍化や早期停止観測を強めて株式市場は上昇していたこともあり、2月中旬から続くインフレ再加速を示唆するデータに市場の楽観論が後退しているようです。

S&P500セクター別では、BASIC MATERIALSが0.65%高、FINANCIALが0.10%高と2セクターが上昇した一方で、REAL ESTATEが1.82%安、TECHNOLOGYが1.77%安、CONSUMER CYCLICALが1.56%安となるなど9セクターが下落しました。

本日の東京株式市場は、米国株式市場で主要3指数が反落して還ってきた一方で、米長短期金利の上昇を受け、外国為替市場で1ドル136円台半ばまでドル高円安が進行したことから、日経平均株価、TOPIXともに先週末終値を挟んで方向感のでない展開となりそうです。

権利落ち日ということもあり、一部の小売関連銘柄は下落して始まる銘柄が多いものと思われ、少なからず市場センチメントに影響を及ぼす可能性がある一方で、海外売上高比率の高い銘柄がドル高円安の進行を好感して上昇することも想定されますので、どちらに転んでもおかしくはなさそうです。