前田ともきは個人投資家として、九州FG、北洋銀行、百五銀行に対して株主提案を実施しました。

これまで、MS&Consulting、スクロール、Eストアー、ソルクシーズ、デコルテHDにも実施しています。

いくつかご質問・取材を受けたので、考えを記します。

定款や株主還元で提案項目に濃淡はありますが、問題意識は下記点です。

1.自社株買い :TSR(配当益+値上がり益)向上には経済合理性を意識した、配当と自社株買いの最適配分を

2.増配 :低すぎる株主還元と高すぎる自己資本(現預金・資産)の是正を

3.取締役の選任案:株主には経営陣の選択肢を、取締役には株主から選任されている自覚を

・資本コストの意識欠如

自己資本比率の高さを誇る企業は多くあります。

調達金利が低く、預貸率の低下で貸出先に困る金融環境下で、

過剰な自己資本は資本コストWACCへの意識がないのでは?

という疑問です。

低コストな借金を活かした攻めの経営が必要であり、上場企業は多様な資金調達法があるため、

レバリスクを取りやすい企業体のはずです。

事業構造にもよるが、自己資本比率の高さは誇るべきものではなく、WACCへの意識欠如も内包していると考えています。

・総還元性向が配当偏重

PER10倍(=複利7年回収)、調達金利1%(イールドスプレッド9%)、PBR1倍割、配当3%、自己資本比率70%

みたいな会社が存在します。

TSR向上には配当より自社株買いが最適解ですが、配当重視の株主還元策が日本は多い。

盲目的に配当性向重視の株主還元策となっていないか?

投資信託のタコ配と同じで、経済合理性より心理的安全性を重視する傾向が見られます。

日経平均が33年ぶりの高値を更新する中で、自社株買いも過去最高です。

5年前、10年前の割安圏で自社株買いを増やしていれば、もっとTSR向上したはずです。

・EPS増加策:自社株買いorPL改善 どっちが簡単?

経営陣は「事業成長を通じて、企業価値向上やプライム維持を目指します。」とよくコメントします。

つまり、

売上増加:営業・マーケ・商品開発を頑張る

粗利増加:原価低減を頑張る

営利増加:人件費や販管費の抑制を頑張る

→取引先・社員などステークホルダーに継続的に負荷かけてEPS向上。

と同義です。

よりも

銀行から金利1%で借入して、自社株買いでEPS向上と配当払い抑制が簡単じゃないですか?

事業成長と両輪で実行すべきですが、多くの企業はBS活用したPL・EPS改善が弱いと感じます。

・取締役は株主から選任されている自覚の欠如

新興企業は未上場段階からVCとの関係、ロードショーを通じて、資金調達の大変さや株主の役割・考えを経験しています。

が、大手・古参企業の取締役はサラリーマン出世の終着点であり、証券市場や株主の役割・価値を認識する

経験が殆どありません。これが、株主目線の欠如、株主還元の低さに繋がっています。

また、社外取締役は形式要件だけ備えても意味はありません。

会社提案ではなく、株主提案による取締役がコーポレートガバナンス強化には必要です。

取締役は代表取締役社長(実質的に)が選任するのではなく、株主が選任することをしっかり再認識してもらうために、

泡沫候補として取締役に立候補しています。

・投資家取締役でボード3.0

多くの社外取締役は会計士、税理士、弁護士が法務・財務を理由に選任されています。

監査法人や顧問弁護士に加えて社外取締役としてもそれらスキルが取締役会で必要とされているのか?

BSを活用したPL・EPS改善や不正会計についても、会計士・税理士のスキルが活かされる形跡はありません。

取締役会の多様性が求められていますが、上場企業に一番不足しているのは投資家目線の取締役です。

株主提案で投資家を社外取締役にするボード3.0の実現が企業価値・TSR向上には必要です。

そもそも取締役の報酬体系が固定、業績連動が中心で、自社株をほとんど保有していない取締役が多すぎます。

IRで「当社の株価は安すぎる」とコメントするなら、なぜ自社株買いや取締役が自社株を保有・買い増しないのでしょうか?

株主提案者に対するよくある質問

・短期株主還元だけを求め、事業成長は求めていないのでは?

→前田意見

両方必要なのは自明だが、現経営陣には株主還元の意識が希薄。

1.事業成長は業務執行を兼務する会社取締役の最重要責務

2.会社取締役は株主還元、資本コスト、投資家の存在に対する意識が希薄

3.株主は企業情報の非対称性から精緻な事業成長案には限界

4.株主提案は字数や提案内容に制限があるので、事業成長の記載はそもそも難しい。

5.割安な時期に先行して自社株買いをし、同時並行で事業成長させるほうがTSR向上

前田の事業成長に関する指摘例:

・スクロール社に対してキャッチボール(BNPL)

・ソルクシーズ社に対してFleekdrive(クラウドストレージ)

のカーブアウト&単独IPOを申し上げたこともあります。

両社とも本体は市場評価が低く、子会社が市場評価が高い事業です。

100%子会社よりもカーブアウトさせた方が市場評価の向上が図れると考え、

SaaSが注目(バブル化)されているタイミングで資金調達を提言しました。

他にも、決算基準の変更や自社株買いなどで実現に至った事例もあります。

・政治家と投資家(株主提案)は両立できるのか?

→前田回答:シナジー発揮。

前田は上場企業のほぼ全ての適時開示に目を通し、民間企業の動向・技術・サービスを吸収しています。

それら知見は政治・行政に存分に活かすことができます。

例えば、

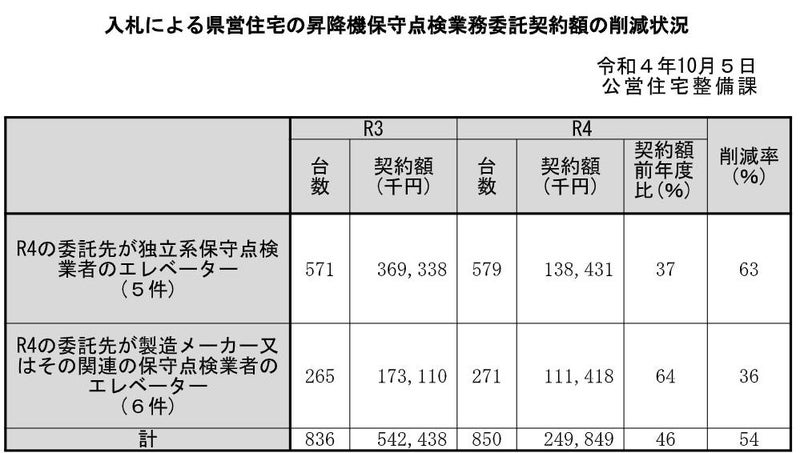

ジャパンエレベーターサービス社(売買無し)の高成長をきっかけにエレベーター業界を分析。

兵庫県の施設にエレベーター保守の公募入札を提言したところ、

年間2.9億円の税金削減につながりました。

不動産企業からは、底地・稼働率・容積率・建蔽率・管理費用の学びを県営住宅に活かす。

創薬企業からは、治験・臨床研究・デジタル療法などを県立病院に活かす。

などなど、投資家×政治家のシナジーは多数あります。

逆もしかり。

行政は医療、教育、芸術、スポーツ、警察、土木、住宅など森羅万象扱います。

これら知見は様々な上場企業の企業価値向上にも寄与します。

政治家として考える課題

・株主提案権の制限強化

日本は300単位、1%を半年以上保有した株主に対して株主提案権が付与されます。

提案数や提案範囲も広く、通知書への記載など欧米と比較して制限が低い状況。

下記のように濫用的な提案も見られます。

・野村HDへの「野菜HDへの社名変更」

・みずほFGへの「顧客に対する言葉使い電話対応改善」定款変更

東証が投資単位を50万円未満に求め、NTTが1万円台まで投資単位を引き下げなどで、500万円以下で提案可能に。

投資家の濫用的行使により、企業経営の阻害要因とならぬよう、

単位引き上げや提案数の削減などの株主提案権の制限強化は必要と考えています。

法務省:株主提案権の在り方に関する会社法上の論点の調査

https://www.moj.go.jp/content/001182033.pdf

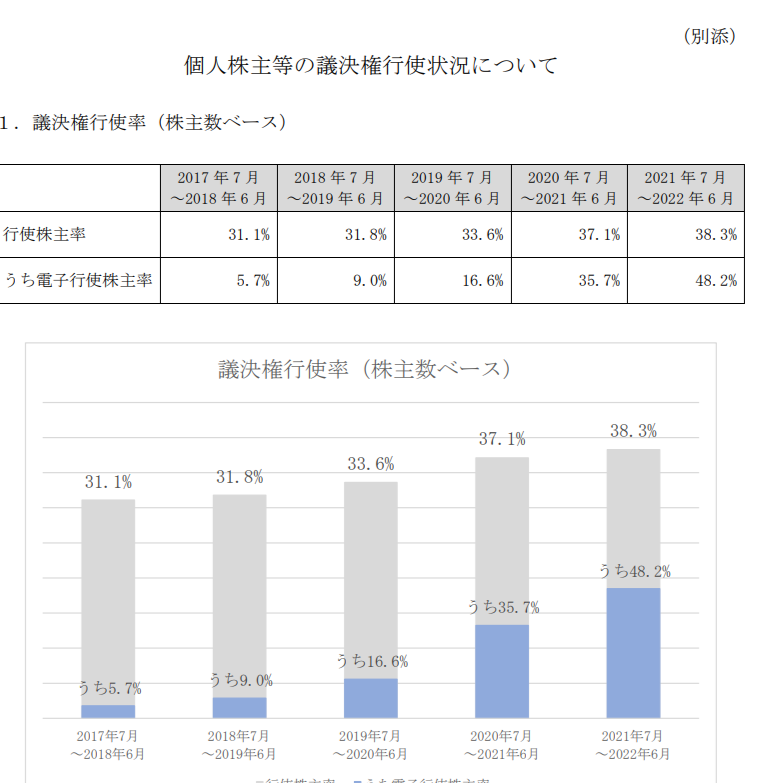

・公平かつ正確な株主意見の集約へ決議ルールの見直し

ほとんどの企業は株主が議決権行使をしない場合、

会社提案〇、株主提案×

として取り扱います。

従って、総会決議の結果(賛成比率)は株主の正確な意見となっていない状況です。

未議決権行使の取り扱いについても、「母数から除外」などの措置も検討が必要です。

引用:一般社団法人 信託協会

https://www.shintaku-kyokai.or.jp/archives/013/202211/NR20221101.pdf

また、オンライン議決行使では、「会社案に全て賛成」項目を特別に設け

会社提案〇、株主提案×

をデフォルト設定する企業も。

総会通知のデザインやオンライン議決権行使のUXで株主を意図的に誘導するダークパターンとなっていないか?

注視が必要です。

フェアネスディスクロージャーの徹底

2018年に施行されたフェアディスクロージャールール

「株価に影響を及ぼすような未公表の重要な情報を公表前に特定の第三者に提供することを原則として禁じるルール」

投資家は数値だけでなく、IRの言葉選定・トーン・表情などもかぎ取って判断しますので決算説明会は投資家には情報の固まりです。

しかし、決算説明会から個人投資家を排除している上場企業も多数存在します。

そのくせアナリストの質問が無かったり、緩かったりする。。

遅れて動画配信や議事録を掲載する企業も増えていますが、不十分。

決算説明会を機関投資家・アナリスト限定にするのは即刻禁止すべきです。

ご質問は

tommaeda1980@gmail.com

まで。

途中で力尽きたので、誤認などあればご指摘ください。

本文は適時加筆修正します。