2024年がスタートと同時に新NISAもスタートしました。

早速、新NISAを活用した投資をされた方もいらっしゃるのではないでしょうか。

新NISAの良い制度改正によって、政府が掲げる「貯蓄から投資へ」シフトされる方も今後増えていくと良いですね。

利上げ・物価上昇・新NISA等があった2023年ですが、

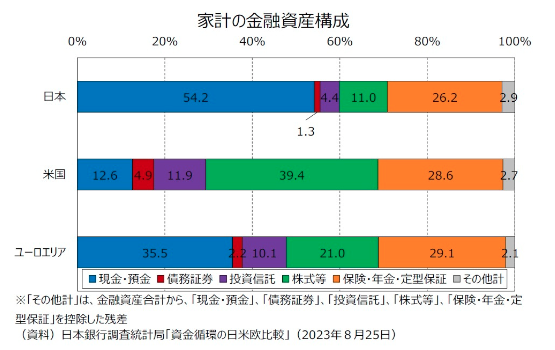

日本における「家計の金融資産構成」はどのような割合であったでしょうか。

割合を見てみると・・・

▼現金・預金 54.2%

▼債務証券 1.3%

▼投資信託 4.4%

▼株式 11.0%

▼保険・年金・定型保証 26.2%

▼その他 2.9%

参考:日本銀行調査当局「資産循環の日米比較」より

このような結果となりました。

現金・預金が半数以上を占めており、続いて保険・年金等となっています。

投資の部分(債務証券・投資信託・株式)を3つ合わせても16.7%です。

金融資産の16.7%しか投資されていない日本の状況では、なかなか資産が増やしていくことが難しいことがわかります。

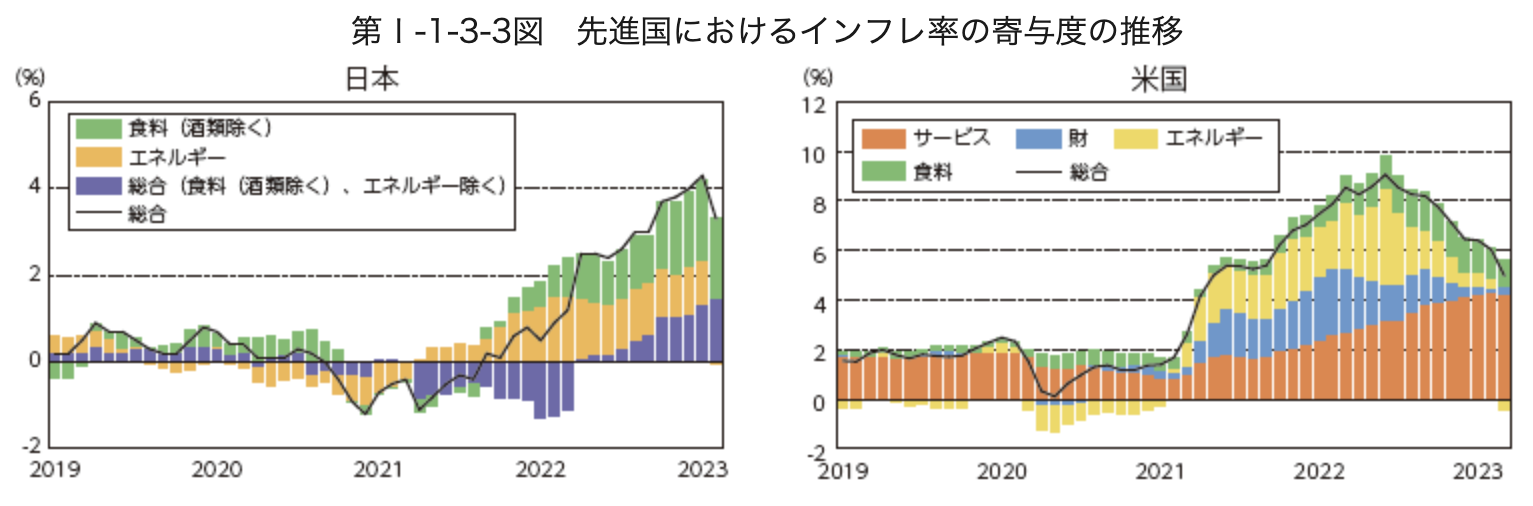

次に、日本のインフレ率を見てみましょう。

参考:経済産業省 高まるインフレ圧力より

2021年以降、インフレ率は上昇しています。

2023年のインフレ率は2%〜3%程度といわれております。

ということは、モノの値段が2%〜3%程度コストアップしたということです。

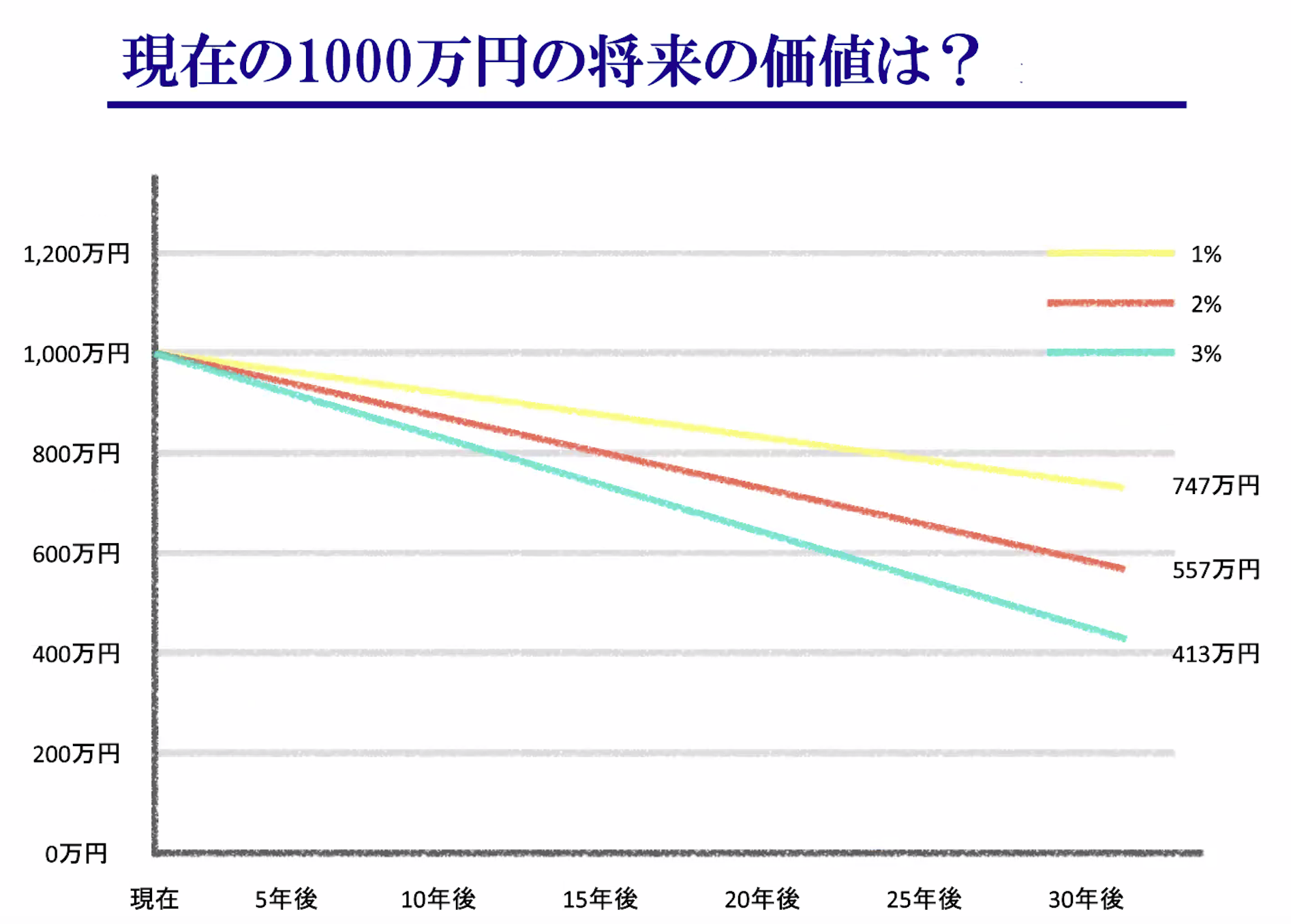

このインフレ率と日本の現在の投資を考えてみます。

日本は、現金・預金が金融資産の半数以上です。

仮に銀行にお金を置いておいたとしても付く金利は0.001%。

一見、通帳やネットバンク上の貯金額は変わりませんが、モノの値段が上がっているため、お金を使うときにはお金の価値が下がります。ですから、現金・預金のままではお金の価値が下がり続けるのです。

また日本では、生命保険の積立貯金をしている方が多いです。

現在、国内の生命保険の積立の利率平均は1%。外資系の生命保険の積立利率は2%〜3%です。

生命保険が満期を迎えて積み立てた金額は、積み立てをした金額よりも増えて返ってくるでしょう。

ですが実際は、インフレ率を考慮すると積み立てた額と同等か、お金の価値が減った状態となります。

これでは何十年も積み立てをしてきた意味がありません。

生命保険では、このようなインフレ率や保険会社に支払う手数料などを考慮することなく加入している方がほとんど。

ここに気がついた方は、保険と投資を一緒にするのではなく、必ず別々に行っています。

NISA・iDeCoを活用する方は、このインフレ率以上の成果を出すことで資産運用のメリットがあることは知っておきましょう。