毎年6月は住民税の改定があり、ただでさえ忙しい給与処理がさらに大変になる時期です。

従業員の住民票がある各市区町村から特別徴収税額通知を受け取り、給与計算システムの社員情報を更新する作業に加え、従業員ひとりひとりに特別徴収税額通知書を配付しなければならず、手を焼いている担当者も多いのではないでしょうか。

昨今は、給与明細書や年末調整申告書などを電子化するサービスが市場に出てきて、今まで紙でやり取りしていたものがどんどん電子化されていますが、従業員に配付する住民税の特別徴収税額通知書は依然、紙のままでした。それが、いよいよ、令和6年度から電子化されることが決まったのです。

今回は、住民税改定の業務が担当者の負担になっている原因をひもときつつ、電子化によってどこまで効率化できるのか、そのために今からやっておきたいことについてご紹介します。

住民税の特別徴収税額通知書とは

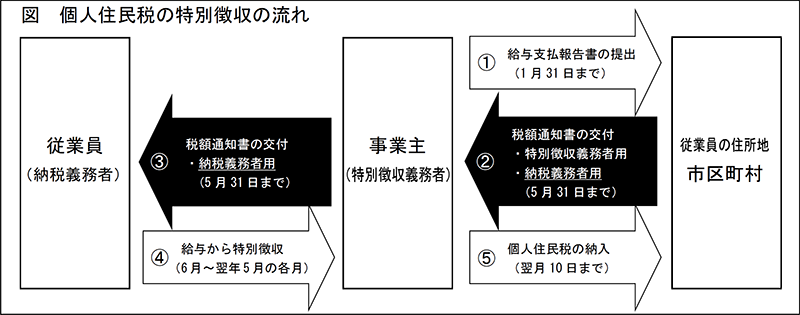

住民税の特別徴収税額通知書とは、毎年1月31日までに特別徴収義務者である事業主が、納税義務者(従業員)が住民票を置いている各市区町村に前年分の給与支払報告書を提出し、その給与支払報告書に基づいて決定された6月から翌年5月までの住民税額の通知書です。

特別徴収税額通知書は、特別徴収義務者用と納税義務者用の2種類があり、このうち納税義務者用は、直接、従業員本人に送付されるのではなく、事業主を経由して交付される仕組みになっています。

住民税改定の業務が大変な理由

毎年、5月末までに各市区町村から事業主に対して特別徴収税額通知書が送付されます。担当者は6月分の給与処理を始める前に、給与計算システムにおいて従業員の6月分および7月分以降の住民税額を更新する作業を行います。さらに、納税義務者用の特別徴収税額通知書を従業員に配付する必要があります。

現在の特別徴収税額通知の受け取り方法は、下記の2種類となっています。

- 事業主用・従業員用の特別徴収税額通知を両方とも書面で受け取り、従業員に書面で配付する

- 事業主用の特別徴収税額通知を電子データで受け取り、従業員用の特別徴収税額通知は書面で受け取り、書面で配付する

1の場合は、事業主用の特別徴収税額通知を書面で受け取るため、全国に拠点がある企業であれば、全国津々浦々の市区町村から特別徴収税額通知書がバラバラと封書で届き、該当する従業員の社員情報を1件1件手入力で修正し、入力ミスがないか、チェックも入念に行わねばなりません。6月の給与処理を始める前までには更新作業を終えておく必要があるため、短期間で集中して実施することになります。

さらに各市区町村から書面で受け取った従業員用の特別徴収税額通知書は、個人別に封入し、従業員に手渡しします。

2の場合は、事業主用の特別徴収税額通知をeLTAXを経由して電子データで受け取り、eLTAX対応の無料ソフトウェア「PCdesk」を利用してデータをダウンロードし、そのまま給与計算システムに受け入れることができます。そのため、社員情報の住民税額を手入力で更新する手間が省ける上、チェック作業も不要になるため業務を効率化できます。この方法は、eLTAXで給与支払報告書を提出する際に、「特別徴収税額通知を電子データで受け取る」と選択した場合に可能となります。つまり、法定調書の電子申告を実施することで、住民税改定の業務も電子データを活用して効率よく実施できるようになるのです。

しかし、上記1.2のいずれの方法においても、従業員用の特別徴収税額通知書に関しては、市区町村から書面で提供されているため、書面で提供することになります。6月の給与明細書で新しい住民税額に正しく更新されているか、従業員自身に確認してもらうためにも、6月の給与明細書を配付するタイミングにあわせて、従業員に特別徴収税額通知書を配付している企業も多く、特別徴収税額通知書を封入・発送・配付するといった業務も短期間で実施することになります。

住民税改定の業務が担当者の大きな負担になる原因は、特別徴収税額通知書を書面で受け取ることが挙げられます。

情報を「紙」で受け取ると、データ化するための手入力・チェック作業が必要になり、従業員への情報提供も「紙」を手渡しする手間のかかる業務になってしまうのです。

使いこなせば、業務時間の大幅削減が可能に!

今からやっておきたい電子化対応とは

今、世の中は大きくデジタル化へと変革しています。令和3年度の税制改正においても、年末調整関連の書類における押印義務が廃止となったり、年末調整申告書を電⼦データで提出を受ける際の税務署への事前申請が不要となったり、人事労務業務の電子化を促進する改正が行われています。

このような電子化の波に乗り、システムをうまく使いこなすことで、人事労務業務にかかる時間を大幅に削減することが可能になります。

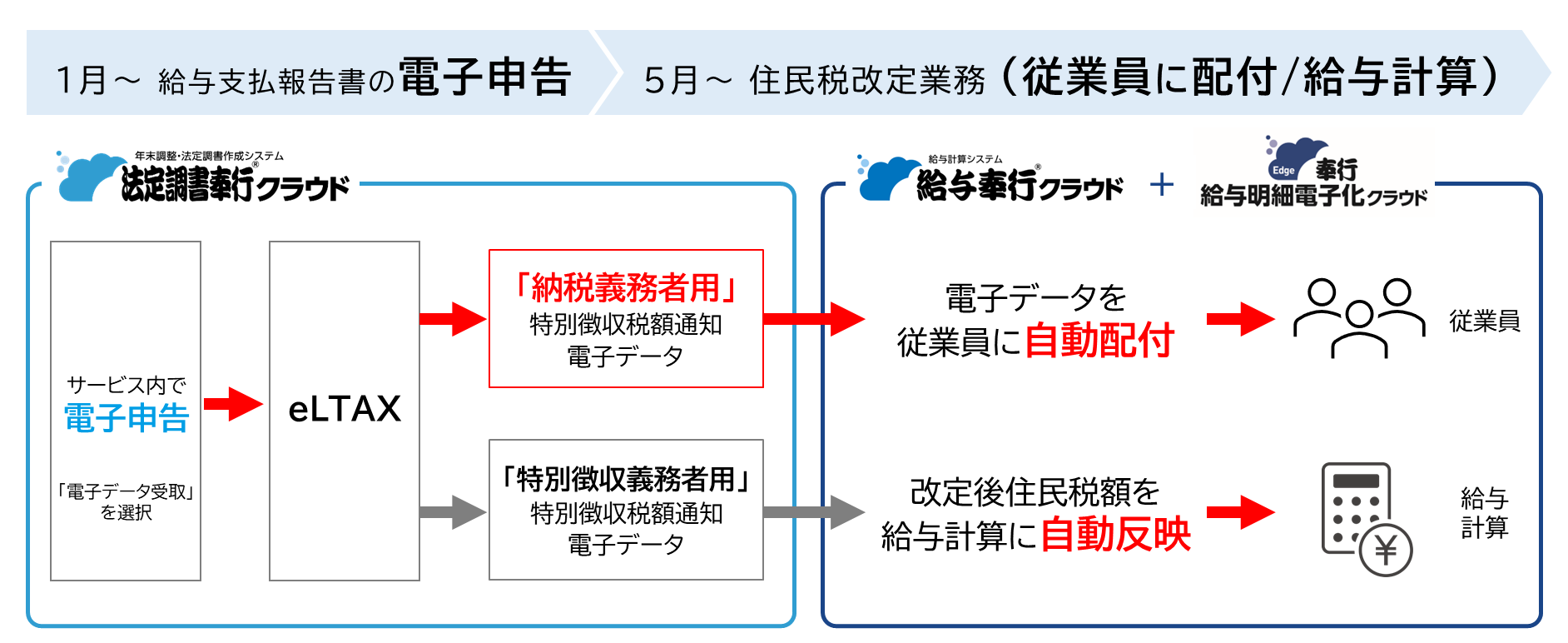

まず、今からやっておきたい電子化対応として、法定調書の電子申告がお勧めです。

法定調書奉行クラウドを活用すれば、支払金額を入力するだけで税務署へそのまま提出可能な法定調書が作成でき、国税・地方税ポータルシステム(e-Tax、eLTAX)とシームレスに連携して、かんたんに電子申告を行うことができます。令和3年1月以降、前々年に提出した法定調書の枚数が100枚以上の場合、電子申告が義務化されたため、条件に該当する企業は電子申告への対応が必要になりました。「義務化」というと少しネガティブに聞こえますが、電子申告によって法定調書の提出業務が効率化されることはもちろん、前述した事業主用・従業員用両方の住民税特別徴収税額通知を電子データで受け取ることができるようになり、住民税改定の業務の効率化にもつながります。

※法定調書の電子申告義務化については、コラム「令和3年1月以降<法定調書の電子申告義務化>基準引き下げへ!いま企業が準備すべきこととは」を参照ください。

法定調書奉行クラウドに加えて、給与奉行クラウド、奉行Edge 給与明細電子化クラウドを利用することで、給与支払報告書の電子申告から住民税改定まで一連の業務をすべて自動化することができます。

法定調書奉行クラウドで給与支払報告書を電子申告する際に、特別徴収税額通知の受取方法を「電子データ(正本)」にしておくと、5月頃に市区町村から提供される特別徴収税額通知の電子データが自動ダウンロードされます。ダウンロードされた市区町村ごとにまとめられた電子データのファイルを従業員ごとに仕分けしメールで配付する作業は、奉行Edge 給与明細電子化クラウドですべて自動化されるため、労務担当者は面倒な仕分け、配付作業から解放されます。また、事業主用の電子データを利用して給与奉行クラウドの社員情報を自動更新できるため、改定後の住民税額を手入力で更新する作業も一切不要になります。

世の中のデジタル化の流れを受け、今や多くの企業がクラウドサービスを活用して電子化による業務生産性の向上に乗り出しています。政府も更なるデジタル化に向けて、法整備を進めています。

この機会に、身近な業務から電子化の一歩を踏み出してみてはいかがでしょうか。