人生で一度は、相続を経験する機会があると思います。

亡くなられた方の遺言書が発見された場合に、相続が「争続」に変わることも多々。

その際には、「遺留分」が重要になることもあります。

これからの遺産分割を泥沼化させてしまわないためにも、

今回は「遺留分」についてお伝えしてまいります。

▼遺留分について

遺留分とは、一定の相続人が最低限相続することができる財産の取り分を指します。

本来、相続財産は被相続人のものですので、自分の財産は好きに使っても良いはず。

しかしながら、「自分が亡くなると、すべての財産を見ず知らずの他人にあげる」というような遺書が見つかったとしたらどうでしょうか?

この遺書が有効だとされてしまうと、残された家族には相続財産が一切手に入らないことになり、場合によっては生活に支障をきたす恐れもあるでしょう。

このような事態を避けるために、民法では法定相続人が最低限相続できる、財産の取り分を遺留分として保証しているのです。

自分の取り分である遺留分を侵害された際には、「遺留分侵害額請求」という手続きを行うことで、遺産を譲り受けた他の人に対し、初めて遺留分を確保することができます。

▼遺留分の範囲と割合

遺留分を請求できる権利があるのは、兄弟姉妹以外の法定相続人です。

遺留分は、兄弟姉妹には認められず、妻や夫である配偶者、子供などの直系卑属、父母などの直系尊属に認められています。

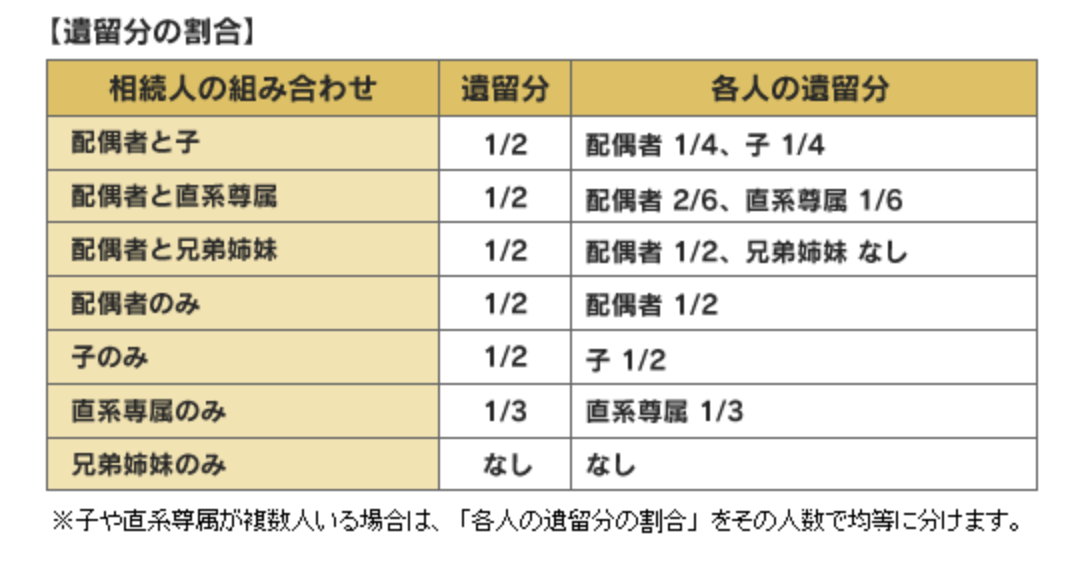

遺留分は、直系尊属のみが相続人の場合は法定相続分の3分の1、それ以外の場合は法定相続分の2分の1が認められるため、相続する家族構成によって、請求できる割合が異なります。

出典:SMBC日興証券「初めてでもわかりやすい用語集 遺留分」より

▼遺言書or遺留分どちらが優先?

遺言書が見つかった場合、原則的にはその遺言が尊重されることは押さえておいてください。

ここで注意しなければいけないのは、遺留分が侵害されている場合でも、原則的には遺言書の内容が優先されるということです。そのため、遺留分を侵害されている人が、遺留分の侵害額請求の手続きをしなければ、その侵害されている部分の遺産を取り戻すことはできません。

さらに、遺留分の侵害学請求には期限があります。

具体的には、相続の開始及び請求すべき贈与又は、遺贈があったことを知ってから1年間で遺留分侵害額請求権は消滅となります。

被相続人が亡くなって贈与や遺贈があり、自分の遺留分が侵害されて遺留分侵害額請求ができると知った時からになりますが、遺留分侵害額請求を実際にするには、被相続人が亡くなってから1年と考えておくことがより確実です。

また、相続開始から10年が経過してしまうと、たとえ遺留分が侵害されているということを知らなくても、遺留分侵害額請求権は消滅します。

せっかく家族のために作った遺言書が、遺留分を侵害しているせいで、余計な争いを生んでしまっては全く意味がありません。

そのためにも、遺留分の基本的な内容や、効果が及ぶ範囲を知っておくことが大切でしょう!

- 前ページ

- 次ページ