こちらは26年一本目に書いた記事となります。

この場では新年のご挨拶は控えさせていただきますが、旧年中は私のサービスをご購入くださった皆さまはもちろん、日頃よりブログを読んでくださっている皆さま、そしてフォローしてくださっている皆さまに支えられた一年でした。改めて、心より感謝申し上げます。

本年も可能な限り、FXHPPTの月単位の検証結果や、FXトレードに役立つ記事(例えば以下のような内容)を執筆していきたいと考えております。

可能な限りという言葉が気になった方もいらっしゃるかもしれませんが、

既に公表しているとおり私は現在FXは行っておらず、普段チャートも見ておりません。恐らくFXHPPTを販売していなかったら、1年を通してほぼ見ることはないかもしれません。※現状はFXHPPTの検証のために最低月1回以上は必ず確認しています

FXを「資産を増やす手段」と捉えた場合、それを行う必要性が今の私にはないのと、別の魅力的なことに出来る限り時間を使いたいというのが理由です。

販売における今の考え(前置き)

今月でちょうど1年、ココナラでFXHPPTの販売を行ってきました。

新年一本目の記事ということで本題に入る前に改めて、サービス販売における今の考えについて書かせていただきます。

現在私はFX(投資)とは全く無関係な分野のプロジェクトにチームメンバー(管理者)として参加しております。ボランティアではなくビジネスですが、目的としては社会貢献という意味合いが強く通常の所謂「利益を目的とした仕事」というよりは「自己満足に近い作品造り」と言う方が正しいかもしれません。

それによって生まれる利益は副産物に過ぎず、積み重ねる過程とその結果から派生する新たな発見に魅力を感じており、多くの時間を費やしています。

少し話が逸れますが、よくFX専業トレーダーは「片手間で稼げて、暇を持て余している」なんて言われます。確かにフルタイムで働く人と比べたら、費やす時間に対して何倍もの大きな利益を得られるチャンスがあります。その分自由な時間が生まれるので、色々なことに挑戦ができます。

例えば私が去年行った「1ヵ月以上先までの値動きをほぼ正確に予測する手法」が出来るのなら1ヵ月以上何もせずに稼げるのでは?と思うかもしれません↓

確かに上記の記事をご覧いただければわかるように、実際に的中させているため、1ヵ月放置で大きな利益を頂くことは可能ですが、それは結果論に過ぎません。

もし実際にトレードを行うとなれば当然損失を可能な限り無くしたいと考えるため、毎日その予測に変化がないか、あらゆる角度から分析確認を行う必要があります。

勤め人のように働いた分だけ報酬が得られるといった保証はなく、かと言って楽をしようとすれば一気にマイナスへ傾いてしまう恐れが常にあるため、自営業のように費やす時間は本人次第です。

私の場合、本気で分析を行うと時間にして1日30分~1時間程度です。

目的が「稼ぐこと」であるなら十分両立ができると思いますが、

私は多くのことを同時に熟すよりも1つのことに集中したい派なので、移動時間など、どれだけ空いた時間があったとしても出来る限り本業に関連したことを行うかリラックスする時間に充てたいと考えます。

だから本音を言ってしまえば、ブログの執筆やFXHPPTの検証に費やす時間も惜しいところではあります。

つまり「可能な限り」というのは、本業やプライベートの時間を更に確保する必要性があると感じた時には辞めるかもしれないという意味です。

それはFXHPPTの販売も含めて言えることで、常に何事においても私はメリットとデメリットの比重から最適な判断を心掛けております。

販売することでのメリットがデメリットを下回れば当然販売活動は辞めますし、ブログの更新はもちろん、定期検証及びアップデートも行わなくなるでしょう。

※補足:そもそもFXHPPTは30年以上ロジックが有効に機能していることを確認できているので、定期検証やアップデートなど行わなくても基本的には問題なく使って行けます。

では、そのメリットとは何か。

私がサービス販売することでのメリット

FXHPPTなどココナラでサービス販売することで得られる私にとってのメリットは主に現在3つあります。

①収入

②自己満足感

③御縁

①に関しては経済的なメリットではありますが、単純に「稼ぎ方」で見ると私からすれば非効率です。

私の場合は1回のトレードでココナラのサービスが1件売れて得られる額の何倍~何十倍もの利益を得ることができます。

本当に勝率の高い手法(9割を超えるような手法)を持っていれさえすれば「片手間で稼げる」を実現することは、そう難しくはありません。

それをまさに証明しているのがFXHPPTです。

本来であれば専業トレーダーが数時間かけて行う分析を一瞬で熟せるよう高度な計算式を組み込んでおります。

1つ実際の例をお見せします。

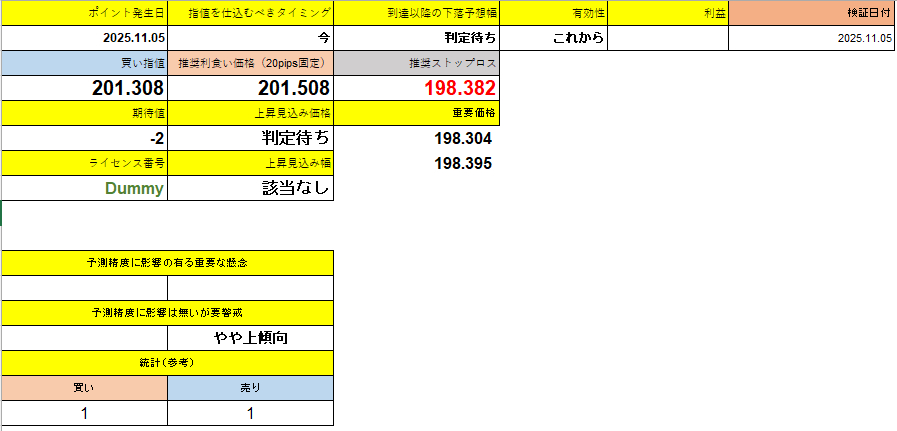

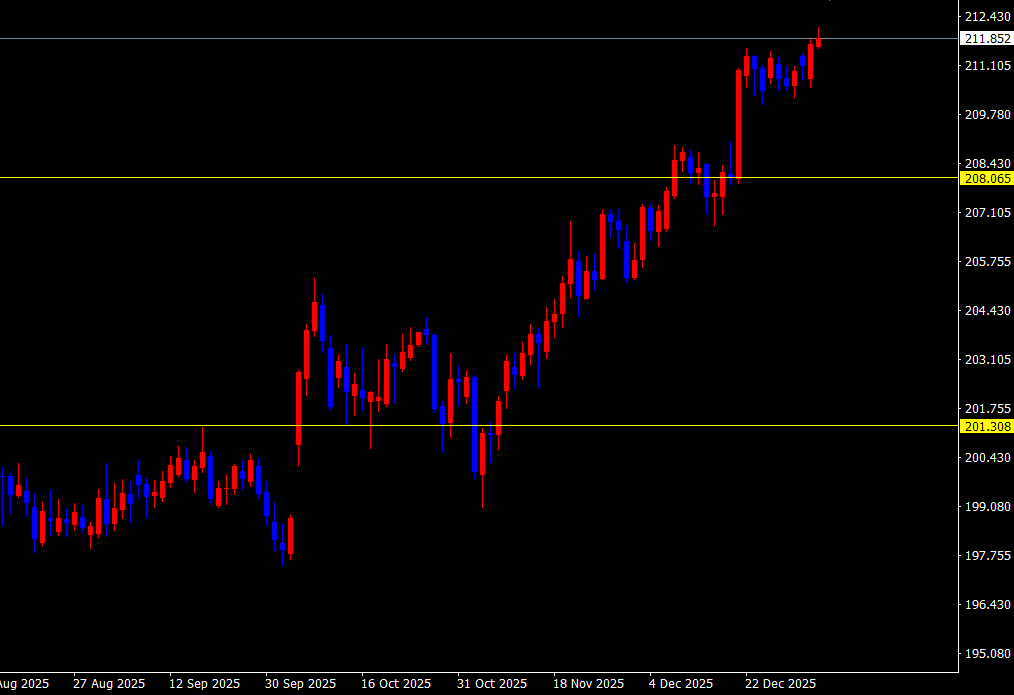

以下は去年11月05日までのヒストリカルデータをFXHPPTに読み込ませたポンド円の結果です。

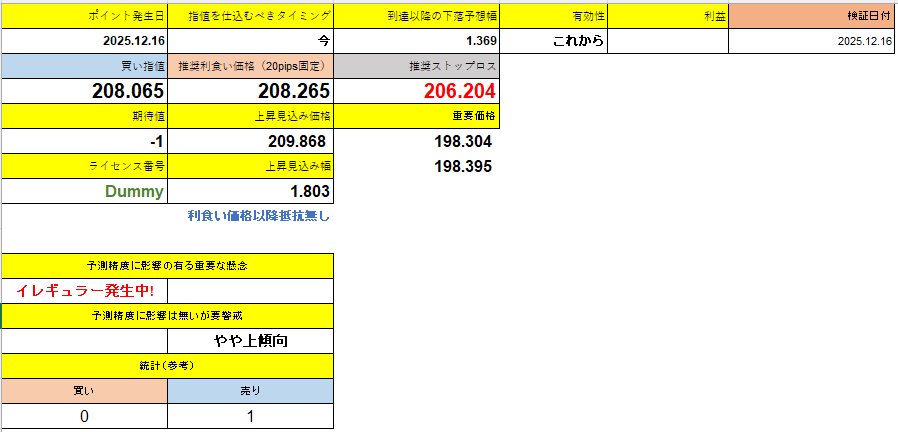

次に同じくポンド円の去年12月16日までのヒストリカルデータをFXHPPTに読み込ませた結果です。

※補足:XMTrading (エックスエム)のスタンダード口座からダウンロードしたヒストリカルデータを使用しています。

ダウンロード元のFX業者が違うと若干数値は異なりますが予測精度に違いはありません。FXHPPTを持っている方で同じヒストリカルデータを使えば同じ予測結果が表示されます。

この二つの予測買い指値を実際のチャートにラインで引いてみました。

その結果が以下です。

どちらも大きな上昇の直前を捉えられていることが分かると思います。

つまり表示された予測どおりに買い指値を仕込むだけで大きな利益が頂けるということです。時間にして5分も掛かりません。

※補足:先ほど本気で分析を行うと時間にして1日30分~1時間程度と書きましたがそれはこれよりも更に極限まで予測精度を高める場合の話です

まさに「片手間で稼げる」を体現しているのではないでしょうか。

昨年(2025年)の1年間の検証結果をご覧いただければ、それが「戯言」ではないというのが更に分かるでしょう↓

こんなツールを作った本人ですから「1回のトレードでココナラのサービスが1件売れて得られる額の何倍~何十倍もの利益を得ることができる」というのが嘘ではないこともお分かりいただけたかと思います。

稼ぎ方としてだけで見たら、納品までやり取りをし、質問などに答え、場合によっては使い方を別途説明したキャプチャ動画を録ったりなど、色々な対応を行う必要がある販売活動よりも、FXの方が私にとっては余程効率が良い稼ぎ方です。

しかし、それでも販売を行う理由は、私にとっての本当のメリットが②と③にあるからです。

②自己満足感

③御縁

自分の能力をFXHPPTという革新的なツールを通じて多くの人にシェアすることで、共感を得られ、感謝される喜びは、現在の本業にも通ずるところがあります。

昨年1月の販売開始以降、ご購入を通じていくつもの素晴らしいご縁がありました。

私のサービスは継続支援ではなく売り切りの形態ですので本来は納品したらそれでやり取りも終了です。始めから匿名評価も可能な設定にしておりますのでアカウント名表示必須と比べて、本音での投稿がしやすくなります。つまり販売者からすれば悪評のリスクも高まることを意味します。

にも拘わらず、現時点では皆さま温かいご評価を投稿下さり、更に数か月以上が経った現在でも時々近況のご報告や季の節目などにはご挨拶をお送りくださる購入者様もいらっしゃり、本当に嬉しく、そして有難く感じております。

そのような素晴らしい出逢いに恵まれたのはブログを続けてきた結果かもしれません。

ブログを通じて、コンセプトを理解 → 共感 → 購入

という理想的な流れが実現できているからこそレベルの高い購入者様と繋がることができたのだと感じております。

現状これらのメリットは「本業の時間を奪われるデメリット」を大きく越えているためブログも販売も続けることができております。

サービス提供を終える時

では逆にデメリットが上回る場合はどういう時か。

例えばサービスに対し十分な理解や共感が無い状態で購入いただくケースが増えてくれば、販売継続についても考える必要性が出てきます。

実際に低価格帯のサービス(トライアル版)では、そのようなことが起きており、特に初期の頃は「トレード頻度が少ないから使えない(役に立たない)」というようなメッセージを購入者様から頂いたこともございました。

高価格帯のサービスであれば、ある程度購入者側も慎重になり、事前に十分なサービス理解がされるため、そんなケースは起きにくいとは思いますが、もしそのようなことが増えればサービス自体の価値も下がってしまいます。

そもそも私の場合、何度も書いてるようにココナラでの販売は経済的な利益目的ではないため、そうなってまでも販売を続けるメリットはありません。

敢えて今回このような内容を書いたのは、改めて今年も全ての購入者様に満足いただきたいという想いと私自身も販売を通じて負の感情は持ちたくないので、コンセプトを理解 → 共感 → 購入という流れを今一度、購入検討者様にもご意識いただきたいというのが狙いです。

サービス紹介記事にもお書きしているとおり、FX関連のサービスでありがちな購入後にガッカリするパターンを起こさないために、私のサービスはどんなものなのか事前に包み隠さず明かし、検証結果も常にそのまま公開しております。

納品物が実際に示す予測指値までも、そのまま公開しているサービスは恐らく他にはないと思います。

冷静に考えて、それを明かすということは本来であればロジックを明かすようなものですので、ノウハウ提供を売りにしている販売者であれば絶対に行わないでしょう。

でもFXHPPTの場合はツール内に組み込まれた複雑な計算式と多くの条件の組み合わせで成り立っているため、予測結果を見ただけでは同様の精度を実現できるロジックを導き出すことはほぼ不可能と言えます。特に重要な指標となる期待値やアラートなど尚更です。

だから、私は躊躇なく予測から結果まで公開できるのです。

購入前に質問を頂くことも頻繁にございます。

それ自体は大変有難いことではあるのですが、サービスページにリンクしている記事を明らかに読まれていない=コンセプトを理解・共感いただけていないと感じる質問も少なくありません。

例えば

「お安くなりませんか?」

「お金がないので値下げしてほしいです」

そういった方々にはいつも丁重にお断りし、こちらのブログを是非お読みくださいとお勧めしております↓

大抵はその後、返事が来ることはありません。

そもそも、そのような方々には当ツールは合わないと思います。

それは悪く言っているわけではなく、自分が必要だと感じるものに10万円を掛ける余裕が経済的にない人はFX自体をお勧めしないということです。

FXは経済的に、ある程度の余裕のある人が資産を増やすオプションとして行うのが望ましいと私は考えます。

余裕のあるというのは例えば今月急な出費で30万円失ったとしても来月の生活が物理的に困らない状態です。きっといきなり30万円失ったら精神的には落ち込むかもしれませんが、それで来月、まともに暮らせなくなるような経済状況であるならFXなんて行わず、仕事を増やすなどリスクの少ない方法でお稼ぎになられるべきです。そういう意味でFXHPPTはお勧めしません。

もちろん経済的に厳しいのではなく、単に私のツールに10万円の価値は感じないけれど興味はあって、もう少し安い価格なら検討しようという場合もあると思います。残念ながら、その時点で当ツールに対し共感いただけていない状態ですので仮に安く購入できたとしても、きっと満足はしないでしょう。

以上を踏まえ、

改めて今私のサービスに興味を持たれている方は、しっかりとサービス内容を読んだ上で理解し、コンセプトや価値に共感いただけた時に初めて購入検討いただけたら幸いです。

※読むべき内容は各サービスページの概要欄にリンクしている記事になります。

トレードスタイルの選択が「自由な時間」を決める(本題)

さて、毎度の事ながら、前置きが随分と長くなってしまいましたが、ここから本題です。

冒頭でも話した「FX専業トレーダーは片手間で稼げて、暇を持て余している」に関して、記事タイトルにもあるとおり、

スキャルピングなどの短期トレードとスイングやポジショントレードなど中長期トレードでは、どちらがそれを実現できる可能性が高いかに関して解説していきます。

先ず結論からいうと、

「片手間で、かつ再現性高く稼ぐ」という目的においては、スキャルピングよりも中長期トレード(スイング〜長期保有)の方が圧倒的に有利であるというのがプロの間で定説です。

多くの人がイメージする「画面に張り付くスキャルピング」は、実は専業の中でも最も過酷な部類の労働と言えます。一方で、本当に賢く、かつ精神的な余裕を持って稼ぎ続けているトレーダーほど、実は「短期のノイズを捨て、中長期の大きな波」だけを狙っています。

なぜ、ガツガツ動く短期トレードよりも、ゆったり構える中長期トレードの方が「片手間で、かつ確実に」稼げる可能性が高いのか。そのメカニズムを紐解いていきます。

エントリー回数の罠 『数学的に見た「負けるべくして負ける」理由』

以前私が別の記事でも触れた、非常に重要な「確率の原則」を振り返ってみましょう。

▼私の過去記事より抜粋

今も昔も変わらず、お受けする一番多い質問として「エントリーポイントの頻度」があります。

「その手法は1日にどれくらいエントリーポイントがありますか?」

エントリーポイント=稼げる量や数

こんな風に勘違いしているようですが、この質問をしてきている時点で、正直言ってこの先も勝ち続けることは難しいだろうなといつも感じます。

エントリーポイントというのはその手法における推奨指値になりますが、仮に1日にそれぞれ独立した5つのエントリーポイントがあったとして1つが勝率9割だった場合、5つ全てで勝てる確率はどうなるか。

0.9 × 0.9 × 0.9 × 0.9 × 0.9 = 0.9^5 = 約0.59

90%(9割)から約59%(6割弱)まで可能性が減るということです。

もちろん全てのポイントで9割の勝率があるなんてことはないでしょうから、実際はもっと下がります。エントリーポイントが増えれば増える程、どんなに高い勝率であってもリスクが増えるだけだと言うことを勝てているトレーダーであれば皆が知っています。だから彼らは無駄なトレードは絶対に行いません。

※「FXで大きな損失を被った人にとって救いとなる考え方」より

この考え方こそが、短期トレード(スキャルピングやデイトレ)が「片手間で稼ぐ」ことから最も遠い位置にある理由です。

「数」をこなせば、勝率は収束する

短期トレードで毎日何回もエントリーするということは、それだけ「負ける確率」を自分から引き寄せているのと同じです。 どんなに優れた手法でも、相場には必ず「ノイズ」や「予期せぬ変動」があります。1回の勝率がたとえ高くても、回数を重ねれば重ねるほど、トータルの成績は平均化され、スプレッド(手数料)負けしたり、たった一度の大きな逆行で利益を吹き飛ばされたりするリスクが高まります。

専業トレーダーが「暇」に見える本当の理由

勝てているトレーダーが月に数回しかトレードしないのは、怠けているからではありません。 「9割を超えるような限りなく勝率の高いポイント」だけを、虎視眈々と待っているからです。

短期トレード: 低い勝率の波に何度も乗り、心身を削って微益を積み上げる(労働)

中長期トレード: 圧倒的に有利な局面が来るまで「何もしない」ことで、資金をリスクに晒さない(投資)

「稼ぎたい」という焦りからエントリー回数を増やしてしまう初心者とは対照的に、勝てる人は「負ける確率を減らすために、エントリー回数を極限まで絞る」のです。その結果として、必然的に「トレードしていない時間=暇な時間」が生まれるわけです。

あなたが挑んでいるのは「人間」ではなく「最新鋭のAI」である

ここまでは以前から書いている内容と被っておりますが、

ここからは割と知られていない(意識されていない)部分を説明していきます。

多くの人が「スキャルピングは回転が早いから効率的に稼げる」と考えますが、現実にはその土俵に上がった時点で、圧倒的に不利な戦いを強いられています。

なぜなら、短期足(1分足や5分足)の世界は、今や機関投資家が数億円を投じて開発した「超高速取引AI(アルゴリズム)」の独壇場だからです。

人間の反射神経を嘲笑う「ノイズ」

短期チャートで発生する突発的な上下の動き。その多くは、AIが他者の損切りを誘発させるために仕掛ける「揺さぶり」です。これをテクニカルで読み解こうとするのは、例えるなら嵐の中で木の葉の揺れから風向きを完全に当てようとするようなもの。

一方で、日足や週足レベルの「中長期」の動きは、AIだけでコントロールすることはできません。 そこには各国の金利政策や実需といった、巨大で動かしがたい「経済の総意(ファンダメンタルズ)」が反映されるからです。予測の精度がどちらに分があるかは、火を見るより明らかです。

「見えない税金」があなたの利益を削っている

もう一つ、多くの人が軽視しているのが「取引コスト」の重さです。

スキャルピング: 例えば10pipsを狙うトレードでスプレッドが1pipsなら、利益の10%が最初から差し引かれています。

中長期トレード: 200pipsを狙うトレードなら、同じ1pipsのスプレッドは利益のわずか0.5%に過ぎません。

補足:

私は常々、中長期の視点を持ちつつも、まずは「20pips」を確実に利確することを推奨しています。なぜなら、20pipsという利幅は、日足や4時間足のトレンドに乗れば、極限までリスクを抑えて達成できる「現実的なゴール」だからです。

「20pipsなら短期トレードと実質変わらないのでは?」

そんな風に思われるかもしれませんが

短期トレード(スキャルピング)と比較してみると違いは明白です。

スキャルピング(数pipsを狙う): 例えば5pipsを狙うトレードで、スプレッドや滑りが1pipsあれば、利益の20%を最初から失っているのと同じです。10回繰り返せば、そのコストだけで利益が大きく削られます。

私が推奨するスタイル(20pips〜を狙う): 同じ1pipsのコストでも、20pipsを狙うならその比率はわずか5%。狙う幅が「ノイズに左右されない適切なサイズ」であるだけで、トレードの期待値は劇的に向上します。

「もっと伸ばしたい」時のルール

もちろん、相場の勢いが強く、さらに利益を伸ばせるケースもあります。その際、私は「20pipsを達成した日の日足が確定したタイミングで、必ず損切り位置を建値(またはそれ以上のプラス圏)に移動させること」をルールとしています。

こうすることで、確実な利益を確保しつつ、それ以上の伸び(100pips、200pips)を「リスクゼロ」で待つ権利が得られるのです。

まさにそのやり方が最も嵌るのがFXHPPTでもあります。

ロットを上げる勇気は「根拠」から生まれる

「20pipsじゃ稼げないのでは?」と思うかもしれませんが、それは誤解です。 短期足の不確実な5pipsにハイレバレッジをかけるのはただのギャンブルですが、日足や4時間足の「限りなく勝てる根拠が揃った場面」での20pipsであれば、自信を持ってロットを上げることができます。

少ない回数で、質の高い20pipsを頂き、有利な時だけ利益を伸ばす。これが「片手間で稼ぐ」ための最短ルートだと私は考えます。

「精神の摩耗」という最大のリスクを回避する

FXを副業や片手間で始めようとする人が、最も陥りやすい罠。それは「仕事中や家族との時間も、常にチャートの動向が頭の片隅にこびりついてしまう」という精神的な縛りです。

「片手間で稼ぐ」という言葉の裏には、自由な時間が増えるイメージがあるはずですが、やり方を間違えると逆にされることになります。

なぜ短期トレードは「気になってしまう」のか

スキャルピングや短い時間足でのデイトレードは、例えるなら「荒波の中で小舟を漕いでいる状態」です。

5分足レベルでは、ちょっとした価格の変動がパーセンテージで見れば大きな揺れになります。

常に画面を見ていないと、絶好のエントリーチャンスを逃すか、あるいは一瞬の逆行で損切りが遅れるリスクがあります。

この状態では、たとえチャートを閉じていても、脳は「今、価格が逆に行っていたらどうしよう」という不安を処理し続け、結果として本業のパフォーマンスを下げ、私生活の質まで落としてしまいます。

中長期トレードが「見なくて済む」論理的理由

一方で、私が推奨する中長期(日足ベース)のトレードは、「巨大な豪華客船に乗っている状態」に近いです。

中長期トレードにおいて、日中の数pips、数十pipsの上下は、単なる「誤差(ノイズ)」に過ぎません。大切なのは、その日の取引が終わった時に、買いの勢力が勝ったのか、売りの勢力が勝ったのかという「結果」です。 日中の動きに一喜一憂しても、最終的な「日足の形」が変わるわけではないので、見る必要が物理的にないのです。

「頻繁にチェックする人」が負ける理由: 中長期トレードをしているのに頻繁にチャートを見てしまう人は、実は自ら負けに近づいています。なぜなら、中長期のシナリオは数日〜数週間かけて実現するものなのに、目先の5分足の動き(ノイズ)を見てしまうことで、「やっぱり逆に行くかも」と余計な恐怖心を感じ、本来獲れるはずだった利益を「チキン利食い」で逃してしまうからです。

中長期トレードの真髄は、「分析に全力を注ぎ、エントリーしたら後は相場に任せる」という潔さにあります。 チェックするのは1日に1回、日足が確定するタイミングや、特定の時間帯だけで十分です。

「画面を見ない時間」を意図的に作ること。 それこそが、冷静な判断力を維持し、本業やプライベートを充実させながら、片手間に利益を積み上げるための近道なのです。

スキャルピングは職人技に近い

ここまで圧倒的に短期トレードより中長期トレードの方が良しという内容を書いてきましたが、誤解してほしくないのは、スキャルピングという手法そのものを否定しているわけではない、ということです。

コンマ数秒の判断を繰り返し、荒波のような短期足から利益を抜き取るスキャルパーの方々は「超人的な集中力」と「磨き抜かれた反射神経」を持つスポーツ選手やプロゲーマーに近い存在だと思います。

多くのトレーダーが、最初はスキャルピングに憧れるのもそういった魅力と以下のようなポジティブな理由があるからです。

①資金効率を最大化したい: 短期間で何度も回転させれば、複利で一気に増やせるという夢がある。

②「持ち越し」の不安を消したい: 寝ている間に大暴落が起きて、朝起きたら資金が溶けているというリスクを避け、その日のうちにポジションを閉じたい。

これらは投資家として非常に真っ当な感覚だと思います。

ただし、スキャルピングで勝ち続けるには、常に最新のチャートに張り付き、心身を削って相場と対峙し続ける「労働」としての覚悟が求められます。これはもはや、片手間の副業ではなく、「もう一つの過酷な本業」を抱えるのと同義です。

もし、この記事を読んでいるあなたの目的が、「本業やプライベートを大切にしながら、片手間に資産を増やしていくこと」であるならば、選ぶべきは「職人技」ではなく、ゆったりとした波を捉える「仕組み」なのです。

潜在的な傾向を測る問題

それでは、最後に今回のコラムの締めくくりとして、あなたの潜在的なトレード思想を測る問題を出したいと思います。

状況をリアルにイメージして、あなたが取るであろう「本音の選択」を選んでください。

【状況設定】

あなたは4時間足・日足の根拠が完璧に揃ったポイントで「買い」のエントリーをしました。

目標利確値: 20pips

損切り: 直近安値(-50pipsの位置)

分析の自信: 過去の検証から、このパターンで20pipsに到達する確率は90%を超えると確信している。

エントリーから数時間後、価格は順調に上昇し「+18pips」まで来ました。あと2pipsで利確という場面です。しかし、ここで相場が停滞し、短い時間足で小さな反転の兆しが見え始め、含み益が「+15pips」まで削られました。

そこで現在、あなたの目の前には以下「3つの選択肢」があります。

A:【今すぐ決済】 +15pipsを確実に手中に収め、今日の「利益」を確定させる。

B:【微益で逃げる準備】 逆行してマイナスになるのは避けたい。損切り位置を「+5pips」に移動させて、最悪でもプラスで終わるようにして様子を見る。

C:【損切り位置も変えず放置】 リスクを承知の上で、当初のプラン通り何もせず様子を見る。

【診断結果】

● Aを選んだあなた:【潜在的スキャルパー(目先の利益への執着)】

あなたは無意識にトレードを「労働」と捉えています。目の前の利益を失うことに強い痛みを感じ、せっかくの「分析の優位性」を自ら捨ててしまっています。この思考のままでは、どれだけ分析を学んでも、大きく資産を増やすことは難しいでしょう。

● Bを選んだあなた:【最も危険な「中途半端」予備軍】

一番注意が必要なタイプです。リスクを嫌いつつも欲を捨てきれず、結局はノイズ(5pipsの逆行など)に振り回されて「本来獲れたはずの利益」を逃し、負ける時はしっかり負ける。自ら勝率を下げ、メンタルを最も削りやすい思考にあります。

● Cを選んだあなた:【完成された「投資家」思考】

実は、これが最も理に適っており、安定的に勝てる唯一の選択です。 一見、含み損になるリスクを放置しているように見えますが、事実は正反対です。

この回答の「数学的な理由」

なぜCが正解なのか。それは「最初に立てた予測の確率を、自分の手で汚していないから」です。

確率の維持: あなたが「勝率90%」と分析したのなら、それは「損切り位置」も含めた設計図のはずです。含み益が削られたからといって、その時点で「20pipsに到達する確率」が下がったわけではありません。

期待値の破壊: もしAで利確すれば、本来の期待値を自ら削ることになります。また、Bで損切りを上げた瞬間、当初の「90%」という勝率は一気に崩壊します。なぜなら、本来なら反転して20pipsに向かうはずの「ただのノイズ」で、決済されてしまうからです。

もう少し分かりやすく書きます。

今回の問題ではエントリーから数時間後、価格は順調に上昇し「+18pips」まで来ました。あと2pipsで利確という場面で、相場が停滞し、短い時間足で小さな反転の兆しが見え始め、含み益が「+15pips」まで削られました。

この時点では「20pipsに到達する確率」は変わらず90%を超えています。

では一気にそのまま落ちてしまいマイナス30pipsの含み損になったとします。実はこの時点でも「20pipsに到達する確率」は変わらず90%を超えていると考えるのが正しいのです。

何故なら損切りにまだ掛かっていない=当初の予測が崩れていないからです。

最初に90%超えの確率だと見込んだ20pips(目標利確値)から-50pips(損切り: 直近安値)までの70pipsの範囲はいくらでもノイズによって行き来する可能性があると考えます。この範囲内で下に傾いたからといって確率自体が変ってしまうようであれば、そもそも最初の予測が適当だったということになります。

もちろん、そのまま-50pips以上下落してしまい、損切りで終わる可能性もあります。

そうなった場合、結果だけを見ればAかBを選んでいれば損失を免れられただけでなく利益を得て終えられているので絶対に良いと思うかもしれませんが、それは結果論に過ぎません。逆に予測どおり20pips超えていたらAの場合、本来頂けた20pipsよりも5pips少なく、また、もしマイナス30pipsまで下がった位置から再び上昇して20pipsを越えていた場合はBを選んでいたら+5pipsで既に損切りに掛かっているため、本来よりも15pipsも低い利益となっていたことになります。

つまりAやBが良いと感じるのは都合の良い結果を想定しているだけで、それをやってしまうと本来の分析が全く無意味となるのです。

その思考を持ってトレードを行っている人は予測ではなく予想をを行っているに過ぎません。

仮にCを選んで今回負けたとしても、そもそも100%ではないので予測が外れることもあります。負けた理由を分析し、次回の予測精度を更に向上させられるよう研究すれば良いだけの話です。もっと言えば、その損失が大きな経済ダメージになるようなら、ロッドを下げるなりトレード自体を行わない選択をすべきです。

よく、Bの選択をリスクヘッジと勘違いする人がいますが、

リスクヘッジとして損切り位置を変えるべきタイミングは予測目標を越えた次の足からです。

目標を達成していない段階で変えるのは、前述のとおりその目標達成確率も変えることになります。

結果的に今回損失を防げたとしてもそれを繰り返していたら、正しい予測精度の検証が出来ず、勝率を上げていくことは不可能でしょう。

Bのやり方を手法として毎回行うとしたら、どのタイミングで損切りをずらすかも問題になってきます。

今回の例では一旦+18pipsまで上昇したため、余裕をもって損切り位置を+5pipsまで上げられましたが、もし+6pipsで下がりだしてしまっていたら果たして間に合うでしょうか。

もし建値まで下がって、ずらした損切り位置(+5pips)に掛かった直後に200pipsを超えるような上昇があったら後悔しませんか。

そもそもこのやり方を行うということは24時間相場に支配されることにも成りかねます。

このようにデメリットを挙げればキリがありません。

「利益が出るかどうか」と「確率を維持するかどうか」は全く別問題なのです。

AやBを選んでしまう人は、結局のところ、自分の最初の予測に自信がない、

つまり「稼ぐための十分な分析スキルが備わっていない」ことを自ら証明してしまっています。

もし、今のあなたがCを迷わず選べないのであれば、まだFXでロットを上げるべきではありません。まずは、自分の分析が持つ「確率」を信じ、それを完遂できるマインドを整えることが、片手間で稼ぐための絶対条件なのです。

前半に書いた販売における私の考えにも繋がってくる部分ですが、FXHPPTはまさにこのCを選ぶ思考がないとコンセプトを理解するのは難しいと思います。

既に証明しているとおりFXHPPTの分析力はかなり高いです。しかし、この問題で挙げた潜在的なトレード思想がズレていた場合、きっと満足のいく結果は得られないでしょう。

言い換えればあなたがこの先FXHPPTに限らず、かなりの高精度な予測ツールや手法を身につけたとしても勝ち続けることは難しいと言えます。

それぐらい今回書いた内容はFXにおいて重要な要素なのです。

この記事があなたのトレードにおける思考に良い変化を与えるきっかけとなることを願っています。

逆に既にその思考を持ち合わせていらっしゃる上で勝てていないとするならば、分析力の問題なので本当に勝てる手法やツールと出会えたら直ぐに状況を変えられる可能性は十分にあるでしょう。その際はFXHPPTも是非ご検討いただけたら幸いです。

最後までお読みいただきありがとうございました。