今回は、90歳までの収支計画です。自分がいつから経済的自立が可能なのか、表計算ソフトを使って試算します。この収支計画は老後資金がどれぐらいか必要か、にも活用可能。

私の場合は、資産保有者は私と妻の2人の名義。したがって、自分用と妻と自分用とを加算した家族用の「年次」のスケジュールを作成しますが、メインは「家族用」のスケジュール。

⒈支出計画

支出計画については、年次で作成します。マネーフォワードMEの家計簿に基づき、夫と妻の双方が年間どのくらい支出するのか複数年の平均値を算出して、その数値を元に、将来について年間単位でスケジュール化。

私たちの数字を公開するのは遠慮させていただき、ここでは総務省の2022年(令和4年) 家計調査報告「家計収支編」を流用してイメージしてもらいます。

すると平均的日本人(二人以上の世帯)の月額消費支出は約290,000円。年額3,490,000円。平均世帯数は2.9人。

日本平均値を見ると、あまりにも住居費が安いので、日本人の多くの家庭はほとんどが持ち家ということでしょうか。住居費の内訳の「地代家賃」をみると、なんと月額8,597円。これではマンションの管理費にもなりません。

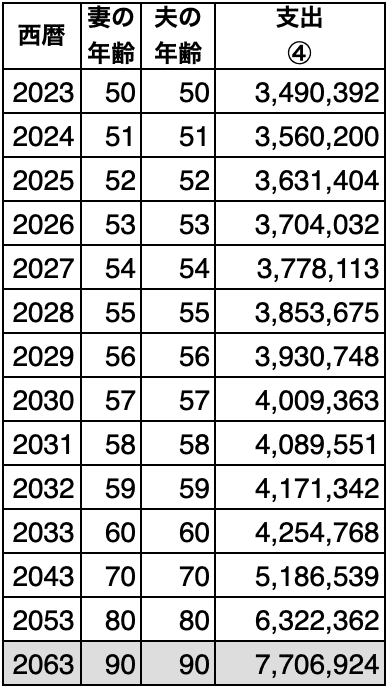

とはいえ、それは本題ではないので、この年額をベースにインフレ率2%をかけてスケジュールを作成。以下は現時点、妻50歳、夫50歳の場合の支出計画を作成してみました。

単位(年齢:歳、金額:円。以下同様)

こうやって表を作成するとインフレの威力は複利のマジックが効いて凄まじい。日銀の目指すインフレ率2%で試算してみると、50歳時の350万円の消費支出が、60歳時には425万円、90歳時には倍以上の770万円になってしまうのです。

⒉収入計画→収支計画

⑴老後資金の試算

収入計画については、総務省の家計調査報告では日本人(二人以上の勤労者世帯)の平均可処分所得は年間約500万円。

ここでは、現時点50歳の場合の家計調査報告「家計収支編」、同「貯蓄・負債編」の数値を使用して試算してみました(本当は中央値の方がより現実的ですが、それはご了承を)。

【収入】

*50歳代 :年額660万円(月額55万円)

*60歳以降:年額480万円(月額40万円)

【支出】

*50歳以降(2023年):430万円

*60歳以降(2033年):438万円(2023年時点からインフレ2%加味)

*70歳以降(2043年):423万円 (同上)

【保有資産】

*50歳時点:1,200万円(=資産1,800万円ー負債600万円)

総務省「家計調査報告」より試算

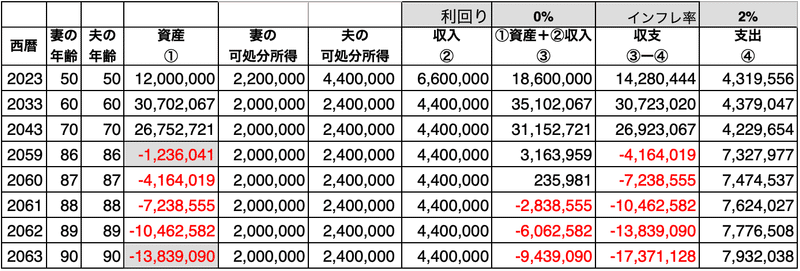

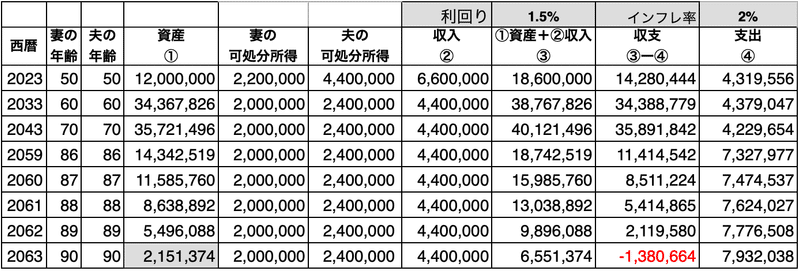

この条件で試算し、2人で90歳まで生きながらえるとすると、収入にはインフレ増額加味せず、全く運用せず(利回り0%)、上の2%インフレの「支出計画」と合体させて「収支計画」として試算した結果、

86歳時点から赤字になり、90歳には▲1,400万円の赤字になってしまいました。もちろん収入もインフレになれば、仕事先もそれなりに賃金を増やしてくれるでしょうから、実質的にはトントンぐらいになるのかもしれません。

それでも、このままだとして90歳まで赤字にならないためには、どのくらいの利回りが必要かというと、下表の通り、年1.5%の利回りでギリギリセーフの90歳時点215万円という結果に。

つまり、今50歳の平均的日本人は「賃金が上がらない」という前提に立つと、2%のインフレでは、最低でも1.5%の利回りを目標にした資産運用が必要、ということになります。

⑵夫婦ともども、52歳で経済的自立する場合

ここからが経済的自立のための試算です。

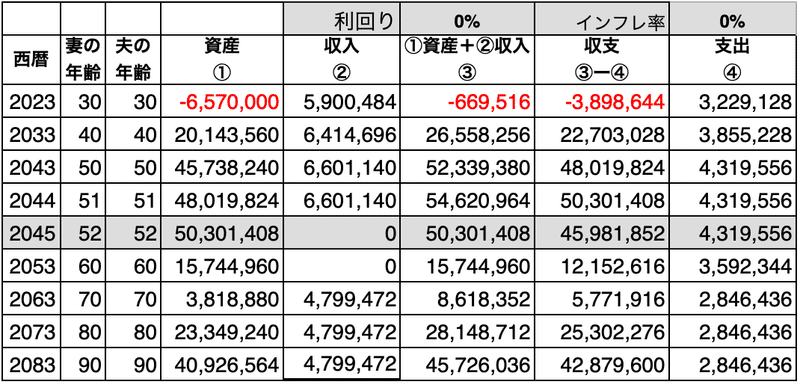

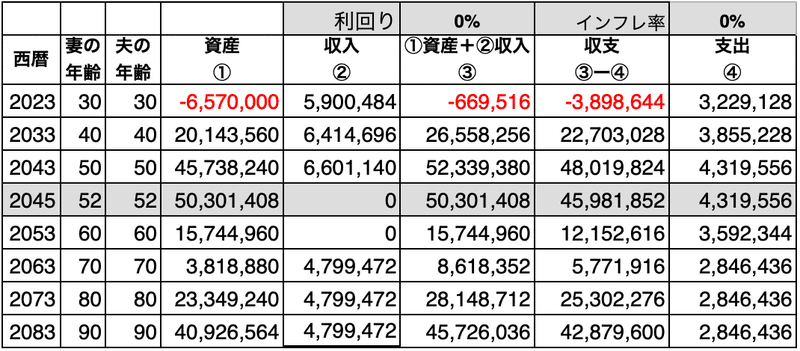

厚生労働省によれば、日本人の平均初婚年齢は男女とも、おおよそ30歳なので、2人とも30歳で結婚した夫婦が、(私が早期退職した)52歳で経済的自立(=52歳から給与収入ゼロ)する場合を試算してみました。

資産は、負債を差し引いた金額ー657万円(=資産812万円−負債1469万円)、収入(可処分所得)と支出は、総務省家計調査報告の30代(40歳未満)、40代、50代の数値を使い、収入・支出双方ともインフレ率と賃金上昇率ゼロ、つまり「実質賃金増減なし」と仮定し試算。

そうすると、平均的な日本人は、52歳から収入ゼロ(65歳以降は年金収入あり)でも十分やっていける、という試算になりました。

収支が単年では30歳代で250万円以上の黒字(590万円ー320万円)で、52歳には5千万円の資産が蓄積しているので、当然といえば当然か。

この場合は「元本保証で運用」というカタチになります。

意外にまだまだ日本人は、余裕があるのですね。

したがって、あとは物価と可処分所得の関係において、バランスが取れるかどうか。今のように実質賃金が減る状況だと危ういし、インフレ率と同じ率で賃金が増えるなら、上記の表通りになるので問題なし。

なお、この計算はあくまで平均値による試算であって中央値は使っていません。例えば平均賃金は富裕層に引っ張られるので、実は平均賃金をもらっている方は少数派ではありますが。

実際に自分で試算するときには、具体的な自分たちの数値を当てはめて、支出と収入をもっと精密に試算し、利回り率を試算すれば、それぞれの生活スタイルに合わせて必要利回りが試算可能。

⑶年金関連の計算

①年金額の計算

試算の際に一番影響を与える、といってもいいのが年金。この計算が面倒くさいのですが重要なのでしっかり計算すべき。

年金は、勤めている仕事によって変わりますし、当然もらう段階になっても所得税・住民税の課税対象になる場合がほとんど(年158万円以上)で、そのまま貰えるわけではないので要注意(詳細は後述)。

ただし多くの人にとって年金は、老後の収入の大半ですから非常に重要です。年金を増やすポイントは、3つあります。

第一は共働きすること。専業主婦(主夫)世帯よりも圧倒的に(厚生年金に加入できる)共働き世帯の方が年金が多い(月8万円、90歳まででで2,400万円の格差)。

第二にできるだけ出世すること。企業年金は現役時代の出世度合い(平均報酬金額)で大きく変動します。「よりはやく」「より高く」出世することが肝要です。

第三に長く勤めること。早期退職する場合はその分、企業年金が目減りすることも理解しておくべきです(一方で企業によっては、早期退職すると退職金割増の優遇制度あり)。

ⅰ)公的年金

公的年金の「老齢基礎年金」「老齢厚生年金」は、郵送されてくるねんきん定期便(ハガキ)でその都度数値を確認し、試算表に入力します。ネット「ねんきんネット」でも確認可能です。

ⅱ)企業年金

会社勤めの場合、公的年金に加え企業年金がもらえます。企業年金については、それぞれの会社の人事(年金を司る部署)などに問い合わせます(就業規則・企業年金基金が発行する年金関連冊子などで自分で計算できる場合もあります)。

ⅲ)iDeCo(個人型確定拠出年金)

私の場合は、勤務時代に401Kとして、自動的に利用していましたが、そのような制度がない仕事場の場合は、証券会社・銀行(楽天証券・ソニー銀行などネット系がお勧め)に口座を作ってiDeCoを利用しましょう。

掛金が全額所得控除されるので、課税所得が減り、当年分の所得税と翌年分の住民税が軽減されます。さらに通常は約20%かかる運用益にかかる税金も回避できます。

さらにそれぞれに支給される年金を計算するとびっくりするのが、年金収入の金額のデカさ。これが自分が亡くなるまで貰えるのですから。

私たちの場合は、ある程度資金に余裕があるので、年金支給開始年齢を70歳まで繰り下げて1.42倍に増やし、自分の長生きリスクを最小限にしようと思っています。平均寿命は男性で81歳、女性87歳ですから、妥当なところでしょう。

ファイナンシャルプランナー増田諒氏によると

*70歳から受取る(1.42倍)と、82歳から支給総額が増加に転ずる

*75歳から受取る(1.84倍)と、87歳から支給総額が増加に転ずる

②年金の税金(所得税・住民税)計算

年金にかかる税金は雑所得の扱いとなり、給与所得同様、所得税と住民税(=県民税+市民税)がかかります。

ⅰ)所得税

以下サイトを参考に手計算でシミュレーショできます。結構面倒くさいですが。

ⅱ)住民税

もう一方の年金にかかる住民税は、以下サイトで必要項目を入力すると、簡単に自動計算できます。

⑷健康保険等の計算

健康保険は、仕事を辞めると国民健康保険になります。国民健康保険の保険料は、前年の4〜6月の月額報酬を基準に算定するため、退職1年目のみ金額負担が大きくなります(勤め先の任意継続保険との比較も必要)。

ただし収入ゼロになると、住んでいる市区町村にもよると思いますが、私の場合は月額1人5,000円程度の格安な保険料に。具体的金額は市区町村に問い合わせましょう(市町村によってはHPで自動計算できる場合もあり)。

⒊まとめ

できるだけ早く経済的自立するためには

「①無駄を減らして支出を減らす」

「②キャリアアップして収入増やす」

「③親の面倒みて遺産をもらう」

など、さまざまな工夫によって資産は増やせるので、それぞれの生き方に合わせてシミュレーションすればいいと思います。

以上、個人的には平均的日本人の試算が意外な結果になりましたが、次回は1日でも早く経済的自立を手に入れるため「①無駄を減らして支出を減らす」について、私が実践した工夫を紹介します。