先日、ご支援をさせて頂いている会社が在庫担保融資を申し込みしたいということで、とある信用金庫に同行してきました。

そこで、意外な事実が・・・

-------------------------------------------

★★7日間限定無料メールセミナー配信中!!

債務超過の会社が、借入利息を半分以下に削減した方法とは?

借入負担軽減に関するノウハウを7日間限定で無料配信しています!

是非、ご覧ください!!

http://3r-management.jp/lp/index.html

------------------------------------------

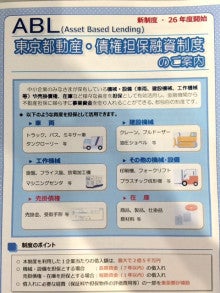

この制度は、金融機関が在庫を担保に融資する際、第三者の公正な評価機関が在庫の価値を評価するというものです。

融資を受ける企業が負担しなければならない「評価に関する費用」を東京都が補助します。

在庫担保融資(ABLとも言われます)自体は以前から存在していましたが、他の不動産担保や保証協会付融資と比べて、金融機関にとってはハードルが高いため、思うように実行件数が増えてこなかったのです。

理由は、「在庫の評価ならびに、デフォルトに陥った際の売却が困難な場合もあり、適正な売却金額を想定しにくい!」からです。

この東京都の在庫担保制度融資は、実績のある公正な第三者機関のお墨付きを受けて、評価・売却金額の想定を根拠あるものにしようというものです。

金融機関としては、ハードルが一つ下がり、融資しやすくなったということです。

しかし、一方で、在庫担保の評価費用が利息とみなされて、金融機関が実行できない場合があるのです。

一体どういうことでしょうか?

答えは利息制限法というものにあります。

利息制限法とは、文字通り利息を制限する法律です。

金融機関は、利息制限法以上の金利負担となる融資を行うことができないのです。

これは、100万円以上の融資で15%までと規定されています。

この東京都の在庫担保制度融資の場合、最初の在庫評価に約40万円、半年に一回再評価を行うのに20万円の費用がかかるのです。

これが利息とみなされ、融資金額の15%を超えるようであれば、融資が実行できないのです。

具体的に、次のようなケースを想定してみます。

申込をした企業の在庫評価が時価で700万円だったとします。

金融機関はABLの場合、評価額の7割程度で融資を行うケースが多いので、融資金額は700万円の約7割の500万円が融資可能金額となります。

在庫の評価費用は、最初に40万円、半年後に20万円で一年目は、合計60万円の評価費用がかかります。さらに、融資金利は、3.5%とします。

この場合、評価費用をみなし利息とすると、

評価費用60万円÷融資金額500万円=12%となります。

この12%に融資金利3.5%を足すと、15.5%になり、利息制限法の上限金利を超えてしまうということなのです。

従って、ある程度、在庫の評価金額が高いケースではないと、この制度融資も受けられないということのようです。

在庫の評価金額で1,000万円程度以上の企業でないとなかなか難しいようです。

在庫担保融資(ABL)は、在庫の動きを金融機関が定期的にモニタリングすることによって、企業活動の把握が行いやすいという素晴らしい融資制度なので、もっと実行件数が増えて欲しいと個人的には思います。

今後、このあたりの制度の改正があることを期待したいですね。